«Новичкам это, возможно, кажется хорошей сделкой. Однако индейцам нужно было получить доходность всего лишь 6½% (именно столько предложил бы им представитель этнического взаимного фонда), чтобы посмеяться над Петером Минёйтом

[4]. При ставке 6½% $24 превратились бы в $42 105 772 800 ($42 млрд) за 338 лет, а если бы выжали еще половину процентного пункта и получили 7 %, то нынешняя стоимость их вложений составила бы $205 млрд»

{26}.

Эта история служит хорошим напоминанием: комиссионные, налоги и прочие формы проскальзывания дают огромный кумулятивный эффект. Хотя такие затраты при уровне 1–2 % в год кажутся ничтожными применительно к отдельно взятому году (и можете не сомневаться, что именно так вам представят ситуацию, когда будут предлагать финансовые продукты), сложные проценты превращают все, что выглядит незначительным, в огромные потери в реальности. Взять хотя бы колоссальную разницу в результатах инвестора среднего возраста, который копит средства на счете пенсионного плана 401 (k) в течение 20–30 лет при ставках 5 и 7 %: потеря всего лишь 2 % на 30-летнем горизонте приводит к уменьшению счета в два раза. История Баффетта о манхэттенских индейцах предельно ясно показывает, что каждый процентный пункт ставки в сложных процентах реально имеет значение!

Комиссионные и налоги (не говоря уже о доходности ниже рыночной) уничтожают результаты долгосрочных инвестиций большинства американцев. Фактический средний результат индивидуальных инвесторов в нашей стране за 20 лет, завершившихся в 2011 г., приближается к 2 %. В реальном выражении (с учетом инфляции) их вложения теряют покупательную способность! Это позор по сравнению с 7,8 %, которые приносит рыночный индекс

{27}. Баффетт и не только он на протяжении десятилетий бьют тревогу, но положение дел не меняется.

Инвесторы заботятся о будущем и смотрят на акции, как на доли собственности в компаниях. Они не боятся рыночных колебаний и стараются снизить комиссионные и налоги настолько, насколько это возможно. Они в полной мере используют параболический характер сложных процентов. Наивысшая ставка и как можно более продолжительный срок вложений – главные инструменты инвестора.

Из писем партнерам: восхитительные сложные проценты

18 января 1963 г.

Колумб

Некоторые источники утверждают, что королева Изабелла истратила на экспедицию Колумба около $30 000. Это вложение венчурного капитала считается как минимум умеренно успешным. Если не оценивать стоимость морального удовлетворения, полученного в результате открытия нового полушария, то следует признать, что даже несмотря на доступ к новым территориям, в целом сделка не дотягивает до покупки второй IBM. По очень грубым прикидкам $30 000, вложенные под 4 % годовых в сложных процентах, должны были принести порядка $2 000 000 000 000 (для тех, кто не является специалистом по статистике, скажу, что это $2 трлн) к 1962 г. Защитники индейцев с Манхэттена могут сделать похожий расчет. Такой фантастический геометрический рост наглядно демонстрирует плюсы долгой жизни или вложения денег под приличную ставку с начислением сложных процентов. Добавить к этому мне нечего.

…Всегда удивительно наблюдать, как сравнительно небольшие различия в ставках приносят очень большие суммы, если брать многолетние периоды. Вот почему, даже когда мы устанавливаем высокие цели, следует понимать, что несколько процентов сверх Dow – очень достойное достижение. Это может принести нам много денег за одно или два десятилетия.

18 января 1964 г.

Мона Лиза

Теперь перейдем к животрепещущей части наших рассуждений. В прошлом году, чтобы разъяснить суть сложных процентов, я приводил пример королевы Изабеллы и ее финансовых советников. Вы помните, что их обманом заманили в такое низкодоходное предприятие, как открытие нового полушария.

Поскольку тема сложных процентов вызывает такой резонанс, я попытаюсь немного раскрыть ее на примере из мира искусства. Король Франции Франциск I заплатил в 1540 г. 4000 экю за картину Леонардо да Винчи «Мона Лиза». На тот случай, если кто-то из вас не следит за колебаниями курса экю, скажу, что 4000 экю эквивалентны примерно $20 000.

Если бы Франциск не терял голову, и у него (и его представителей) была бы возможность найти объект инвестирования, приносящий 6 % после налогообложения, то его состояние сейчас оценивалось бы больше чем в $1 000 000 000 000 000,00. Это $1 квадрильон, или почти в 3000 раз больше нашего нынешнего национального долга – при ставке всего лишь 6 %. Я надеюсь, это положит конец всем разговорам в нашем доме о том, что приобретение картины можно считать инвестицией.

Вместе с тем, как я подчеркивал в прошлом году, из этого следует сделать еще кое-какие выводы. Один из них касается целесообразности долгой жизни. Другой – разницы, которую дают сравнительные небольшие изменения процентной ставки.

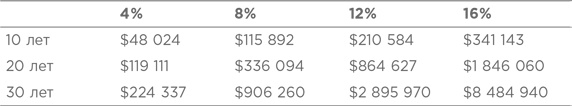

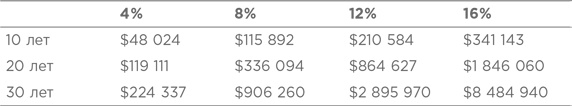

Ниже приведены доходы от капитализации процентов на сумму $100 000 при различных процентных ставках:

Ясно видно, что изменение всего на несколько процентных пунктов имеет огромное значение для успеха программы инвестирования под сложные проценты. Также очевидно, что его эффект быстро нарастает с удлинением периода. Если на протяжении значительного периода товарищество Buffett Partnership будет получать преимущество хотя бы в несколько процентных пунктов по крупнейшим объектам вложений, то его задачу можно считать выполненной.

18 января 1965 г.

Манхэттенские индейцы

Читателям наших первых ежегодных писем не нравилось простое описание современной инвестиционной практики, они жаждали интеллектуальных упражнений, дать которые может только глубокое исследование инвестиционной стратегии, уходящее в глубину веков. Именно поэтому вы видите здесь этот раздел.