На рисунке 7.30 можно видеть три маленькие свечи, не выходящие за максимум и минимум стоящей перед ними свечи с белым телом. За ними образовалась еще одна белая свеча с такой же ценой закрытия, как и у первой свечи этой комбинации. Следовательно, прежде чем переходить к действиям, в данном случае тоже нужно было дождаться дополнительного бычьего сигнала, которым послужило открытие следующего часа на более высоких отметках. Обратите также внимание, что верхняя граница сложившейся модели выступила областью поддержки, которую рынок тестировал в первый час торгов 1 августа.

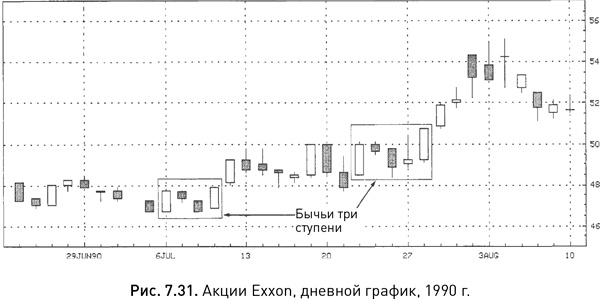

На рисунке 7.31 приведены два примера бычьих трех ступеней, первый из который еще раз напоминает о том, что число входящих в эту модель маленьких свечей необязательно должно равняться трем. Здесь их две, обе находятся внутри диапазона первой длинной белой свечи, а идущая за ними свеча, как и полагается, открылась на отметке выше предыдущей цены закрытия и закрылась на новом локальном максимуме. Вторая модель «бычьи три ступени», отмеченная на графике, доказывает, что цвет маленьких свечей необязательно должен быть черным. В данном случае тела этих свечей не выходили за пределы диапазона предыдущей белой свечи, поэтому потенциально вместе с ней могли оказаться частью рассматриваемой нами модели. Именно это и произошло, как только сразу за ними на графике появилась длинная белая свеча с ценой закрытия на новом максимуме.

В марте – апреле 1989 г. события на рынке французского франка развивались по классическому сценарию, при котором во время коррекции цена возвращаются к ранее открытому окну, а затем возобновляется предыдущий тренд (см. рис. 7.32). После образования окна вслед за черной свечой на графике появились три маленьких белых свечи. Дебютная попытка штурмовать диапазон, заданный окном, была предпринята в первую неделю апреля и завершилась ничем. Еще через неделю, когда формировалась третья маленькая свеча, рынок вновь попытался взять неприступный рубеж и опять потерпел фиаско. Следующая черная длинная свеча закрылась на отметке ниже цены закрытия первой черной свечи, и таким образом завершилось формирование медвежьих трех ступеней.

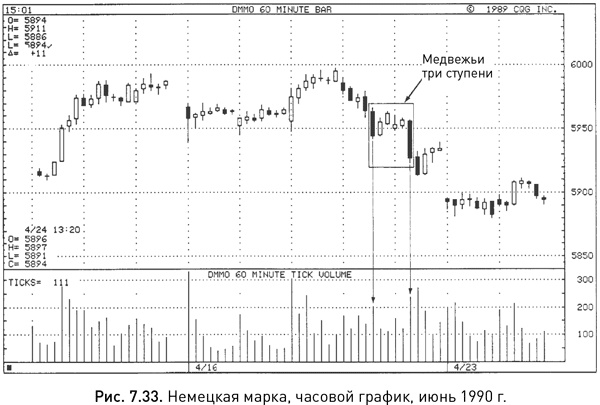

На рисунке 7.33 представлен вариант этой модели с четырьмя, а не с тремя маленькими свечами. Главное, что тела свечей не выходят за границы торгового диапазона первого дня, и модель, как и следует, завершается длинной черной свечой. Обратите внимание, что формирование обеих черных свечей сопровождалось ростом тикового объема, в то время как белые свечи возникли на фоне более низких значений этого показателя. Более подробно об использовании объема в свечном анализе мы поговорим в главе 15.

Часовой график на рисунке 7.34 напоминает нам о правиле не предпринимать никаких действий до тех пор, пока та или иная модель не сформируется до конца. В данном случае в первый час торгов 23 апреля возникла длинная белая свеча, а следом за ней – три ступенчато повышающихся свечи с маленькими телами. Но поскольку пятая свеча этой комбинации не смогла закрыться ниже первой, модель «медвежьи три ступени» так и не сформировалась. Если бы следующая свеча подтвердила медвежий сигнал, то получившуюся комбинацию все-таки можно было бы рассматривать как разновидность медвежьих трех ступеней, раз уж цены закрытия первой и последней черных свечей оказались настолько близки. Но подтверждения не появилось ни в ближайший час торгов, ни в следующий.

После последней черной свечи возникла дожи, и вместе они образовали модель «крест харами» – сигнал разворота, говорящий о том, что непосредственно предшествующий этому тренд не получит продолжения. Кроме того, в течение следующих часов рынок успешно проверил на прочность уровень поддержки, заданный минимальными отметками рассматриваемой нами комбинации. Тот, кто рассчитывал на формирование модели «медвежьи три ступени», оказался неправ. Всегда дожидайтесь, пока модель не сложится окончательно либо пока не появится дополнительный подтверждающий сигнал!

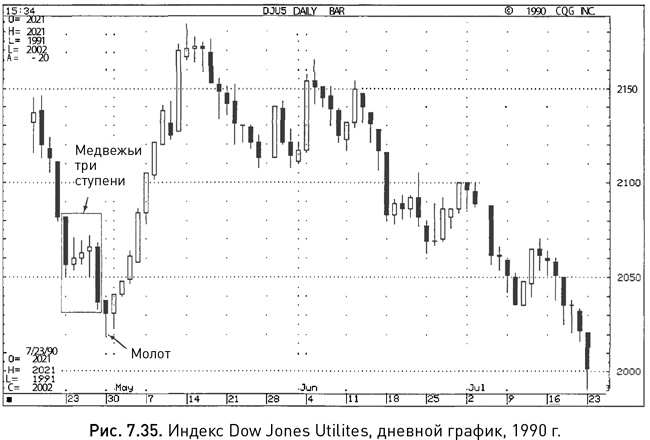

На рисунке 7.35 вы найдете классические медвежьи три ступени, сигнал которых был нивелирован молотом. Если кому-то этого оказалось недостаточно, чтобы убедиться в завершении нисходящего тренда, то дополнительным доказательством должна была послужить следующая за молотом белая свеча, образовавшая вместе с ним бычью модель поглощения.

Три наступающих белых солдата (Tree Advancing White Soldiers)

Название этой модели, как и многие другие свечные термины, имеет военные ассоциации. Три наступающих белых солдата, или, как ее чаще называют, три белых солдата (three white soldiers), представляет собой группу из трех белых свечей с последовательно повышающимися ценами закрытия. Если эта модель образуется в зоне низких цен после периода стабилизации, она говорит о том, что рынок набирает силу.

Три белых солдата формируются постепенным устойчивым повышением цен, при котором каждая новая свеча открывается приблизительно в границах предыдущего белого тела, а закрывается на максимумах своей сессии или вблизи них. Это стадия здорового рыночного роста, хотя, если тела длинных свечей оказываются очень растянутыми, то могут возникнуть опасения в перекупленности рынка.

Если вторая и третья свечи либо одна только третья свеча демонстрирует признаки ослабления, то образуется модель отбитое наступление (advance block pattern, см. рис. 7.37). Она означает, что рост цен встречает сопротивление, поэтому с длинными позициями следует быть осторожнее, особенно если до этого наблюдался долгий восходящий тренд. Об ослаблении может свидетельствовать постепенное уменьшение длины белых тел либо формирование у двух последних свечей длинных верхних теней.

Модель, в которой предпоследняя свеча имеет длинное белое тело и достигает локального максимума, а у последней свечи короткое белое тело, называется торможение (stalled pattern, см. рис. 7.38), хотя иногда ее также называют размышление (deliberation pattern). Маленькая свеча либо образует гэп с предыдущим длинным белым телом, и в этом случае она является звездой, либо находится в верхней части торгового диапазона предыдущей свечи – как говорят японские аналитики, «едет на плече» ее тела. Маленькая свеча сигнализирует об истощении сил быков, поэтому при образовании модели «торможение» имеет смысл фиксировать прибыль по ранее открытым длинным позициям.