Надо признать, что при таком анализе возможно смещение выборки. Мы пытаемся найти критерии успеха, сравнивая компании, предпринявшие определенные шаги, с теми, кто остался на месте. Но само движение вперед — уже признак более эффективной компании. Впрочем, даже с учетом этого результаты интересны.

Вопреки всем ожиданиям, если активы вашей компании имеют низкий потенциал роста, доходность для акционеров можно повысить, работаете ли вы с текущим портфелем или осваиваете новые направления деятельности. В любом случае у вас есть веские основания двигаться вперед. У компании с низким потенциалом, решившейся на приобретение крупного актива, совокупный доход акционеров превышает медианный показатель на 3–4 % процентных пункта. При этом не важно, какова цель покупки — консолидация в рамках существующего бизнеса или освоение новых направлений. Результаты компаний с низким потенциалом, значительно увеличивших свою долю рынка, немного выше — они на 5–6 процентных пунктов превышают медианный показатель. Таким образом, для компаний с низким потенциалом активов движение вперед за счет приобретений или увеличения доли рынка явно оправданно.

Анализ компаний, поймавших «попутный ветер», дает более сложную картину. Движение вперед тоже приводит к значительно более высоким результатам, но только если компания развивает профильный бизнес. У компаний с высоким потенциалом активов, открывших новые направления деятельности, результаты были отрицательными (по крайней мере, в те шесть лет, которые охватывает наш анализ). Причина пока не совсем ясна, но, возможно, дело в завышенных ожиданиях инвесторов относительно таких компаний. Ведь большой потенциал активов заранее ставит и высокую планку — любой шаг вперед должен обеспечить значительный результат. А если вы меняете направление движения, то теряете «попутный ветер», и в итоге рост компании замедляется — если только не удастся поймать другой, более сильный ветер.

Следует также отметить, что профильный бизнес обеспечивает большую часть доходности для акционеров в любой крупной компании. Если диверсификация будет воспринята как знак упадка профильного бизнеса, ожидания инвесторов могут упасть.

Экономический спад? Продолжайте движение!

Важный фактор, который нужно учесть, определяя правильный момент для старта, — это фаза экономического цикла. Большинство руководителей думают о движении вперед только в периоды подъема. Когда экономика быстро растет, у руководителей достаточно ресурсов, позволяющих сосредоточиться на росте. Но во время спада о росте обычно думают в последнюю очередь. Когда падают выручка и прибыль, руководство ориентируется на сокращение расходов, чтобы поддержать рентабельность. О слияниях и поглощениях зачастую и речи нет. Инвестиции в рост и в наименее приоритетные направления бизнеса откладываются, компания стремится сохранить финансовые показатели на прежнем уровне.

Последствия такого поведения заметны, если детально проанализировать нашу базу данных по декомпозиции роста. Мы выявили сегменты рынка, где были отмечены значительные подъемы или спады, и рассмотрели стратегии, которым компании следовали в эти периоды

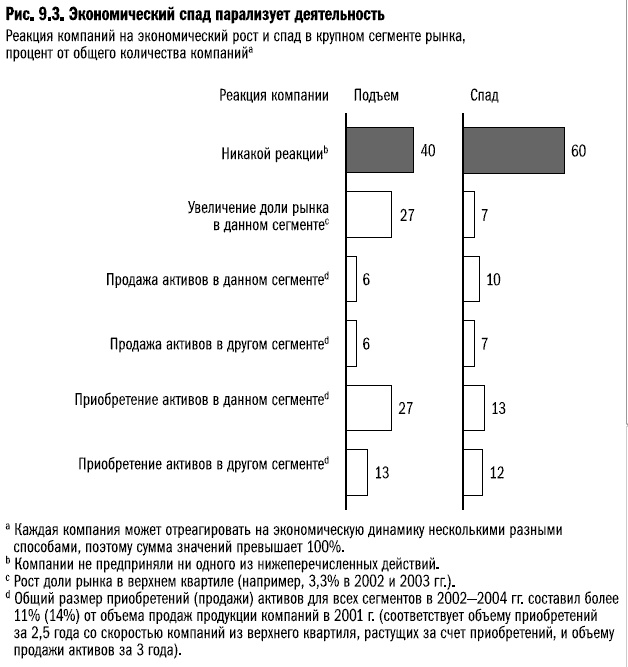

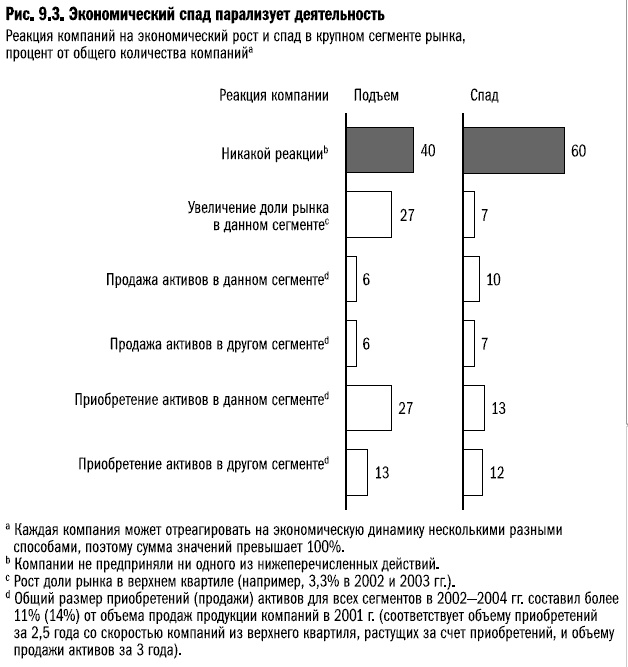

[61]. Самое поразительное — 60 % компаний вообще не двигались вперед в периоды спада, хотя во время подъема таких было лишь 40 % (см. рис. 9.3).

Когда компании занимают оборонительную позицию, они практически отказываются от приобретений. Еще меньше компаний решается на продажу активов. Кажется, в этот период все думают одинаково: «При спадах — ни шагу вперед». К тому же мы обнаружили, что большинство приобретений в период подъема происходят на пике роста цен. Хотя любой руководитель знаком с принципом «Инвестируй во время спада», похоже, мало кто следует ему на практике.

Таким образом, во время экономических спадов большинство компаний переходят в оборону и стараются нейтрализовать влияние экономического цикла на прибыль, сокращая расходы и продавая активы. Но лидеры роста поступают иначе. Они считают периоды спада подходящим временем, чтобы закрепить свои ведущие позиции и приобрести новые активы. Они хватаются за новые возможности с фантастической скоростью: вспомните, как быстро General Electric перебросила целую армию специалистов по заключению сделок на азиатские рынки после финансового кризиса 1998 г.

Анализ базы данных по декомпозиции роста показывает, что отсутствие адекватной реакции на рыночные изменения уменьшает акционерную стоимость компании как в периоды экономического подъема, так и во время спада. Из нашего исследования также ясно, что во время подъема лучший способ увеличить стоимость компании — это увеличение ее доли рынка в соответствующем сегменте. И неудивительно, что во время роста цен продажа активов дает немного больший прирост стоимости компании, чем приобретение.

В периоды экономических спадов продажа активов уменьшает акционерную стоимость компании, в то время как приобретения по выгодной цене увеличивают ее. Наш анализ доказывает, что слияния и поглощения — наилучший способ добиться роста стоимости компании в период спада. Но, как уже было показано, лишь немногие организации умеют пользоваться этой возможностью.

Конечно, для бездействия могут быть достаточно веские причины. У нас есть данные, подтверждающие, что в краткосрочной перспективе рынок приветствует и поощряет поведение, соответствующее динамике цикла. Но в долгосрочной перспективе рынок благоволит растущим компаниям. Это не значит, что вы должны транжирить свои ресурсы, когда рынок падает, и затягивать пояса в период роста. Скорее нужно благоразумно, исходя из логики экономических циклов, выбирать время входа на рынок и момент ухода.

Также отметим, что анализ вариантов создания стоимости, приведенный в Приложении Б, показывает: лишь компании с высокими темпами роста при стабильном уровне прибыли или с умеренными темпами роста при высоком уровне прибыли могут реально воспользоваться данной возможностью. У компаний, предпочитающих выплачивать большие дивиденды, вряд ли найдутся средства для инвестиций в период спада, если только им не удастся скорректировать ожидания акционеров.

Словом, инвестиции, идущие вразрез с динамикой экономических циклов, зачастую полностью оправданны. А представление, что рост во время спада сопряжен с большими рисками, не соответствует действительности.

Не хватайтесь за то, что ближе лежит

Когда мы говорим о развитии компании, трудно избежать вопроса о диверсификации. Споры о том, нужно ли диверсифицировать бизнес или фокусироваться на профильной деятельности, продолжают кипеть со времени распада крупных конгломератов в 1960-х гг.: одни высказываются за рост и экспансию, другие — за разделение и специализацию. На эту тему написано множество работ, и нам не так уж много остается добавить

[62]. Достаточно сказать: по нашим предыдущим исследованиям, средний уровень диверсификации — то есть развитие нескольких направлений бизнеса на разных стадиях зрелости — позволяет добиться таких же (или даже более высоких) результатов, чем ориентация на одну сферу деятельности. И при этом компания обеспечит себе больший потенциал роста и повышения эффективности в долгосрочной перспективе. Компания со средней степенью диверсификации не подчиняет всю свою деятельность заботе о нескольких однородных активах, а успешно создает, развивает, при необходимости отбраковывает новые направления бизнеса, со временем выделяет их в самостоятельные компании (рис. 9.4).