* * *

Задним числом всем стало понятно, что возникновению «жилищного пузыря» и кризису субстандартной ипотеки, которые и стали основной причиной глобального экономического кризиса 2008 г., способствовали легкие кредиты, чрезмерный объем займов и сложная ипотечная система. Экономисты назвали это затейливым термином «моральный риск», однако эта история начиналась достаточно невинно, когда лет десять назад группа молодых предприимчивых менеджеров из банка JP Morgan придумала новый способ увеличить доходы с продаж.

{144} Пенсионные и прочие фонды, столкнувшись в конце XX в. с глобальным перенасыщением сберегательной сферы и низкими процентными ставками, стали требовать надежных и доходных инвестиций. Крупные международные банки также начали исследовать инновационные методы управления рисками, составляя пакеты займов, которые финансировались и продавались как единое целое, таким образом снижая объем банковского капитала, необходимый для покрытия потенциального неисполнения обязательств.

К концу 1990-х, когда шумиха вокруг бума доткомов пошла на спад, а банковское законодательство становилось все более либеральным, федеральные органы регулирования США признали создание таких «кредитных дериватов» легальным. Финансовый мир, в том числе такие страховые гиганты, как AIG, восприняли это с энтузиазмом. Поначалу все шло хорошо, так как пакеты создавались в основном из активов уважаемых компаний, добившихся в своей деятельности хороших результатов. Однако, когда все поняли, что здесь кроется прекрасная возможность для быстрого получения прибыли, аппетиты возросли. Вскоре в общий котел добавились ипотечные кредиты, недостатка в которых не было. Стадное чувство быстро взяло верх, и за десять лет рынок вторичных ценных бумаг вырос до $12 трлн. Но начали возникать и проблемы. Разобраться в сложных ценных бумагах было нелегко даже для тех, кто их продавал, и точно оценить риск было практически невозможно. Однако на это мало кто обращал внимание, поскольку продаваемые пакеты были прочно связаны с доходом дельцов: вторичные ценные бумаги, облигации с ипотечным покрытием, свопы и прочие загадочные финансовые инструменты пакетировались и перепакетировались, и вскоре возник огромный мировой рынок, порождавший триллионы воображаемых долларов.

Плохое качество таких капиталовложений явно мало интересовало банки, торгующие вторичными ценными бумагами: для этих банков первостепенное значение, как всегда, имела быстрая прибыль. Согласно результатам исследования, проведенного бизнес-школой Чикагского университета (использовались данные, собранные правительственными органами в 3000 почтовых округов), взрывной рост ипотечного кредитования был связан с легкостью получения займов, особенно теми, кто в наименьшей степени мог себе это позволить. В районах, где до 1996 г. было очень много отказов в ипотеке, в период бума 2001–2005 гг. процент одобренных кредитов стал наивысшим. В этих районах, названных округами с «высокими скрытыми потребностями»

{145}, в те же самые годы наблюдалось снижение доходов на душу населения и низкий уровень занятости. Иными словами, стандартный уровень риска при оценке кредитования был снижен до минимальных размеров, и стало весьма вероятным, что при экономическом спаде очень многие люди окажутся неспособными выполнить свои кредитные обязательства.

Основы роста любого капиталистического предприятия – партнерство с гражданами и стимулирование их желания вкладывать деньги, покупать товары или брать займы, так как это дает новые средства. Традиционно, даже еще до промышленной революции, экономический рост зависел от накопления капитала и инвестиций. Однако с появлением современного потребительского общества общепринятым инструментом финансового партнерства, особенно в США, стали займы. «Экономика задолженностей», основанная на предположении о непрерывном росте

{146}, – чисто американское изобретение. После Второй мировой войны благодаря Бреттон-Вудскому международному валютному соглашению 1944 г. американский доллар занял исключительное положение в международной торговле: курсы важнейших мировых валют были привязаны к доллару, курс которого, в свою очередь, был привязан к курсу золота. Когда в 1971 г. Ричард Никсон разорвал эту связь между золотом и долларом, мировой денежный оборот начал быстро расти, способствуя упрощению выдачи кредитов и экспоненциальному росту их объемов. Во многих богатых государствах, особенно в Соединенных Штатах, наряду с ростом государственных расходов поощрялись частные займы. Правительство снижало налоговые ставки на ипотечные кредиты и корпоративные займы, в результате чего они превратились в приемлемое средство

{147} обеспечения экономического роста и нечто привлекательное для простых граждан, и таким образом была создана новая экономическая парадигма.

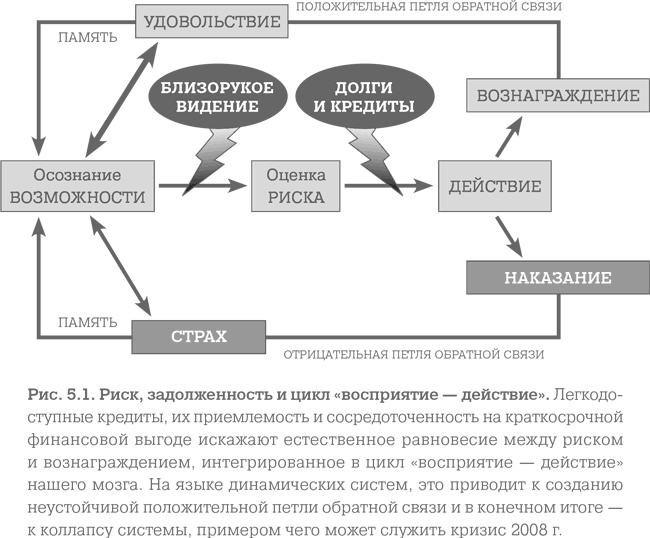

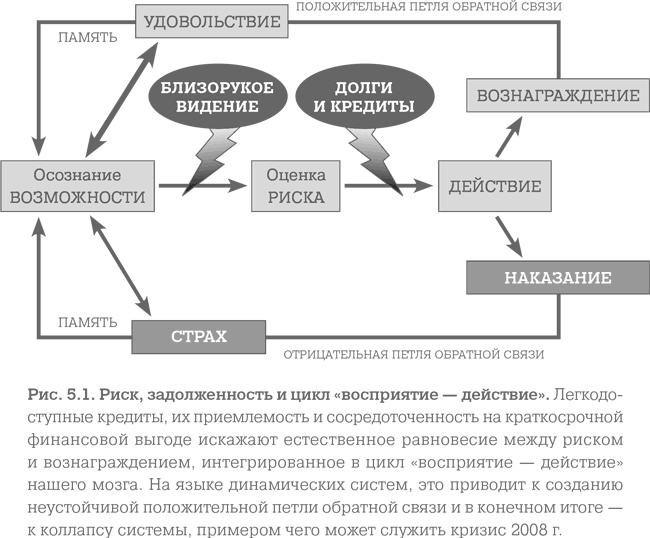

Взрыв кредитования в американской экономике – к 2007 г. долг составил более $50 трлн – не только породил «жилищный пузырь», но и повлиял на наши привычки

{148}. Он нарушил саморегуляцию, и на всех уровнях рынка поведение стало менее благоразумным; появился дестабилизирующий контур положительной обратной связи, как показано на схеме. Древняя цепочка поведенческих реакций, направленных на выживание (осознание возможности, оценка риска и действие на основании принятого решения, за которым следует цикл обратной связи в виде вознаграждения или наказания), оказалась разрушена пропагандой необходимости иллюзорного экономического роста и поощрением со стороны культурной среды близорукой погони за прибылью.