Несмотря на кажущееся изобилие, рынок конца 1990-х годов начал сильно напоминать рынок конца 1920-х годов. «Здоровое» увеличение цен на акции, бесспорно, оправдывалось стабильным экономическим ростом последнего десятилетия. Возрастали корпоративные доходы, прибыль и производительность, что также повышало стоимость акций. Однако фондовый рынок рос быстрее, чем экономика в целом, и цены на акции многих компаний повышались еще быстрее, чем росли их доходы. С точки зрения исторического опыта соотношение «цена — доход» дало серьезный крен; миллионы американцев покупали акции компаний по ценам намного выше их номинальной стоимости.

Немногочисленные голоса пытались поднять тревогу. Экономист из Йеля Роберт Шиллер в своей книге «Иррациональное изобилие» предупреждал, что «нынешний фондовый рынок обнаруживает классические особенности спекулятивного мыльного пузыря: ситуация, в которой высокие цены поддерживаются в основном энтузиазмом инвесторов, а не адекватной оценкой реальной стоимости акций».

[131]

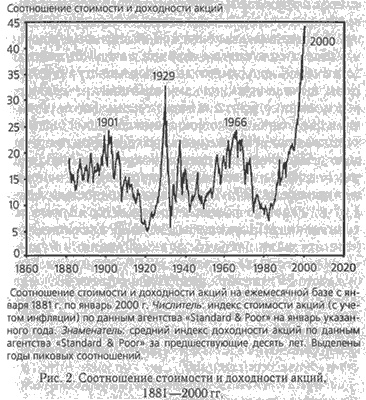

Шиллер основывался на поразительных данных, показывающих, сколь велика разница между стоимостью акций и их доходностью. Рис. 1 демонстрирует, что цены на акции резко подскочили в течение 1990-х годов и росли гораздо быстрее, чем доходность. Рис. 2 прослеживает соотношение «цена — доход» и тоже показывает, насколько цены на акции не соответствовали исторически сложившимся стандартам. Лишь в конце 1920-х годов наблюдалось столь резкое расхождение стоимости акций с их доходностью; в сентябре 1929 года разница составляла 32,6 пункта (то есть акции компаний по индексу S &P Composite про давались в среднем по цене в 32,6 раза выше, чем доход на акцию).

Реальное значение индекса S & P в течение следующих трех лет упало на 80 %. В январе 2000 года среднее соотношение «цена — доход» составило 44,3 пункта.

[132]

Учитывая исторический опыт, нельзя не признать эту отметку опасной.

Разница между ценами на акции и их номинальной стоимостью во всей полноте проявилась в причудливых рыночных судьбах отдельных компаний. Некоторые из фаворитов рынка вообще не имели доходов. «Amazon com», интернет-магазин по продаже книг и музыкальных записей, только подумывал о прибыльности. Несмотря на это, его рыночная стоимость поднялась с почти 430 миллионов долларов на момент основания компании в мае 1997 года до более чем 35 миллиардов долларов к концу 1999 года. Подобные взвинченные цены означали преувеличенное внимание рынка к показателям деятельности компаний. Отчеты с небольшими доходами был равносилен краху. Компания «Apple Computers» объявила после закрытия рынка 28 сентября 2000 года, что ее доходы за четвертый квартал будут меньше ожидаемых на 10 %. Вместо ожидавшегося дохода в 1,87 долларов на акцию за отчетный год «Apple» получит доход 1,71 доллар на акцию. Если бы цены соответствовали доходности акций, ценные бумаги «Apple» должны были потерять 10 % стоимости. Вместо этого 29 сентября цена упала с почти 53 долларов до 26 долларов за акцию (то есть потери составили 50 %) и приблизилась к уровню начала 1990-х годов. Нужны ли иные доказательства того, что рынком управляют надежды и страхи, а не точный расчет и не глубокий анализ?

У бума 1990-х обнаруживается удивительное сходство со спекулятивным ростом фондового рынка 1920-х годов во многих тревожных аспектах. Как и в двадцатые годы, подъем индекса Dow Jones спровоцировал резкое увеличение кредитования покупок акций. Соблазненные перспективами доходов, которые значительно превышали объем занимаемых средств, инвесторы в течение 1990-х годов активно кредитовались для приобретения ценных бумаг. Долги фирм-участниц Нью-йоркской фондовой биржи выросли на 62 % за период с декабря 1998 года по декабрь 1999 года, достигнув уровня почти в 230 миллиардов долларов. К сентябрю 2000 кредитный долг увеличился еще на 10 % (прирост на 78 % к уровню конца 1998 года). В марте 2000 года кредиты на покупку ценных бумаг достигли уровня 16 % от общих потребительских займов, в сравнении с 7 % в 1995 году. По оценкам брокерских фирм, кредиты на приобретение акций в процентном соотношении к рыночной стоимости выросли на 459 % за период с 1995 по 2000 год.

[133]

Как заявил нью-йоркский сенатор Чарльз Шумер на заседании Комитета по банковским и финансовым услугам 21 марта 2000 года: «Сегодня кредитный долг составляет самую большую часть общего рыночного капитала со времени Великой Депрессии».

[134]

Рынок, который снова пошел вверх благодаря кредитам, рискует рухнуть в случае, если кредиторы начнут нервничать. Переоценка акций предприятий хай-тека весной 2000 года и позже в том же году объясняется частично продажей этих акций инвесторами, которым нуждались в средствах для погашения займов. Индекс Nasdaq стабилизировался, когда активизировались спекулянты, скупавшие акции по исключительно низкому курсу, но предварительно опустился почти на 40 %. Компании хай-тека изрядно пострадали: акции «Qualcomm» упали на 55 %, «Cisco» — на 35 %, «America Online» потеряла 21 % за период с начала апреля по конец мая 2000 года. Спад возобновился немного позже, причем вновь по причине нехватки средств для погашения займов. К апрелю следующего года индекс Nasdaq снизился почти на 70 % по сравнению с наивысшей отметкой (приблизительно с 5100 пунктов до 1640). «Oracle», акции которой благополучно пережили весеннее падение цен, упала в цене более чем на 65 % за период с сентября 2000 года по апрель 2001 года. Рыночная стоимость магазина «Amazon» к апрелю составляла почти 5 миллиардов долларов, то есть опустилась приблизительно на 30 миллиардов долларов с конца 1999 года.

Снова проведем параллель с двадцатыми годами. Как и тогда, спрос на капитал стимулировался бумом на американском фондовом рынке, привлекательность которого притягивала зарубежных инвесторов. Воздействие американской экономики на мировые финансы демонстрировало «эффект губки». В начале 1990-х годов около 20 % всего капитала из стран с текущими излишками на счетах (стран, которые экспортировали больше товаров и услуг, чем импортировали) пришло на американский рынок. К концу десятилетия эта цифра увеличилась почти на 70 %. В период между 1995 и 1999 годами зарубежные покупки американских промышленных облигаций увеличились втрое, а акций как таковых — почти в десять раз. К концу десятилетия иностранцы могли предъявить Соединенным Штатам финансовые иски на сумму почти в 6,5 триллионов долларов, что составляло около 35 % казначейского рынка и 20 % рынка промышленных облигаций.

[135]

Тот факт, что иностранные инвесторы находили американскую экономику столь привлекательной, безусловно, способствовало дальнейшему росту фондового рынка.