Но юрист настаивал: «Тони, это совсем не тот полис страхования, который вам продают в розницу. Его не купишь у лощеного агента с модельной стрижкой и золотым „Rolex“ на руке. Это специальный полис для учреждений, за который в случае досрочного прекращения договора не взимаются ни комиссия, ни пеня. Речь идет просто о „страховой обертке“ для инвестиций. Благодаря некоторым статьям налогового кодекса, которые существуют уже много десятилетий, вы сможете легально защитить свои депозиты от налогов. При этом можно вкладывать деньги в самые различные фонды, но прирост не будет облагаться налогом, и вы всегда будете иметь доступ к своим накоплениям, если все правильно организуете».

Накопление без налогов

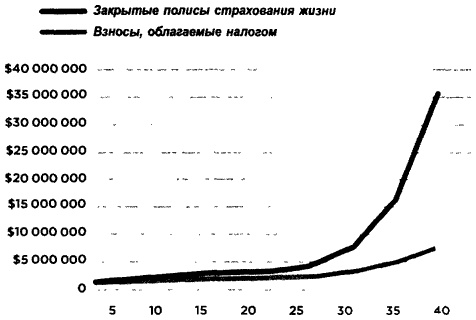

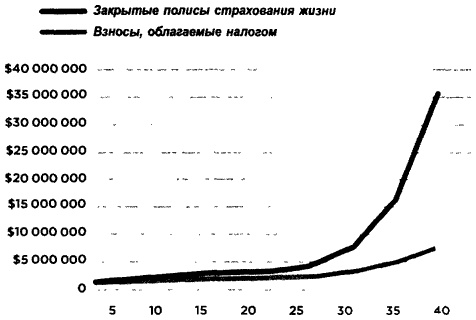

Аккумулирующий эффект в рамках закрытых полисов страхования жизни поражает воображение. Давайте сравним две одинаковые инвестиции, одна из которых носит стандартный характер и сопровождается ежегодными налогами, а вторая осуществляется в страховой обертке.

Возьмем для примера взрослого мужчину в возрасте 45 лет и предположим, что он каждый год инвестирует по 250 тысяч долларов (за четыре года это составит миллион). Если его инвестиции приносят 10 процентов годовых и он должен платить налоги, то через 40 лет прирост к основному капиталу составит 7 миллионов долларов. Неплохо, правда? Но если он вложит деньги в закрытые полисы страхования жизни и будет платить только относительно небольшие страховые взносы, то прирост за тот же срок превысит 30 миллионов! Вроде бы та же самая инвестиционная стратегия, но во втором случае она принесет ему и его семье более чем в четыре раза (400 процентов) больше денег только за счет использования положений налогового кодекса к своей выгоде. (Учтите, что в управлении данным видом инвестиций действуют очень строгие правила и заниматься этим должен привлеченный профессионал, а не сам держатель полиса.)

Кстати, если сумма инвестиций будет меньше, то их рост в процентном отношении будет таким же. Вот что значит накопление в безналоговой среде! Однако вслед за этим у меня возник следующий вопрос: «А что будет, если я захочу снять деньги со счета?»

Снятие денег со счета

Сила закрытых полисов страхования жизни в том, что вам не надо беспокоиться по поводу того, какими могут оказаться ставки налогов в будущем. До тех пор пока вы держите деньги в полисе, ни они сами, ни прибыли с них не подлежат налогообложению. Но что, если вам понадобится наличность? Как и в случае с любым другим активом, по которому правительство предоставляет налоговые льготы, вам придется заплатить налог. Но — и это огромное но — вы также имеете возможность взять эти деньги «в долг» у страховой компании. Вы просто приходите туда и забираете свои деньги, но официально это оформляется как долг, а долги налогами не облагаются. Позднее вы можете погасить свою задолженность, если захотите. В противном же случае после вашей смерти страховая компания вернет эти деньги себе с вашего депозита. Таким образом, получается, что вы на законных основаниях взяли деньги в долг и вернули их. Но и это еще не все. Ваши наследники, получая страховые выплаты по полису, тоже не будут платить налогов на наследство.

Отвечаете ли вы нужным критериям?

Чтобы приобрести закрытые полисы страхования жизни, необходимо иметь статус аккредитованного инвестора

[15]

, а ежегодные взносы на протяжении минимум четырех лет обычно должны составлять не менее 250 тысяч долларов. Однако существует одна разновидность закрытых полисов страхования жизни, доступная и неаккредитованным инвесторам, которые могут вложить лишь несколько тысяч долларов. Страховая компания TIAA-CREF, основанная в 1918 году провидцем Эндрю Карнеги для обслуживания учителей, представляет собой в наши дни общедоступную некоммерческую организацию. Уникальный статус некоммерческой структуры позволяет ей предлагать полисы страхования жизни без всяких комиссий, вычетов и других накладных расходов. Компания вкладывает страховые премии в дешевые индекс-фонды (например, «Dimensional Fund Advisors»), а налоговые льготы в принципе не отличаются от тех, которые предоставляют закрытые полисы страхования жизни. Здесь нет ни комиссий, ни посредников в виде стучащихся в ваши двери страховых агентов. Полис приобретается через интернет.

Ваш консультант должен хорошо разбираться в этой области, чтобы выстроить самую оптимальную стратегию с точки зрения налогов. В зависимости от вашей нынешней налоговой категории она способна помочь вам достичь своих целей на 30–50 процентов быстрее и без дополнительного риска. Разумеется, если вы являетесь клиентом компании «Stronghold», к вашим услугам будет целая команда, которая позаботится обо всех деталях.

Правила игры для миллиардеров

Наше путешествие продолжается! Мы покорили джунгли с помощью Рэя Далио и познакомились с предназначенным для любого времени года портфелем, который выдержал испытание временем — почти 75 лет. Наконец, мы узнали о редком виде недорогого страхования, которое предлагает своего рода эквивалент Roth IRA без ограничений в плане дохода и размера депозита. Теперь пришло время воспользоваться уникальной возможностью и встретиться лицом к лицу с некоторыми из величайших умов финансовой вселенной. Мы услышим от них, как они стали такими и чему они учат своих детей в вопросах инвестирования. Переворачивайте страницу и знакомьтесь с мастерами.

Прижизненная доверительная собственность

Я хочу сказать еще несколько слов о защите семьи. Богатые люди известны тем, что тщательно планируют свои действия, направленные на защиту интересов семьи. Одна из самых простых мер в этом направлении состоит в том, чтобы еще при жизни передать имущество и активы членам своей семьи в безотзывную доверительную собственность. В этом случае они могут унаследовать ваши основные активы (дом, банковские счета и т. д.) без дорогостоящей и длительной процедуры доказывания завещания, в ходе которой суд тщательно рассматривает (и предает огласке) весь перечень вашего имущества. В отличие от завещания, договор доверительной собственности, вступающий в силу при жизни собственника, защищает вашу семью и тогда, когда вы еще живы. Если вы заболеете и станете недееспособным, он дает возможность одному из членов семьи управлять вашими счетами и делами.

Хотя вопросы распоряжения имуществом не входят в список тем моей книги, я включил в нее эту короткую памятку, так как одна из ваших основных обязанностей состоит в том, чтобы ваша семья могла без утомительных и дорогостоящих судебных процедур воспользоваться тем богатством, которое вы накопили за свою жизнь, каким бы большим или малым оно ни было. Когда ваше состояние достигнет значительных размеров, вам, конечно, понадобится квалифицированная помощь специалистов, но целесообразно не ждать и заранее учредить договор прижизненной доверительной собственности. Он может понадобиться каждому.