Нужны ли вам структурированные долговые обязательства в корзине с надежными активами? Все зависит от того, насколько надежен выпустивший их банк. Эрдоус объясняет, что «J.P. Morgan» — это крупнейший банк в мире. Возможно, финансовый консультант порекомендует вам «Royal Bank of Canada» или другие канадские банки, потому что они считаются самыми лучшими и надежными в мире. Во времена Великой депрессии в США лопнуло более 9400 банков, а в период Великой рецессии — почти пятьсот. В то же время в Канаде не потерпел крах ни один банк! Таким образом, вы должны, как и во всех других вопросах, взвесить все «за» и «против» и принять самостоятельное решение. Необходимо также обращать внимание на комиссионные расходы и сложность контракта. Как уже было сказано в главе 2.6, структурированные долговые обязательства могут оказаться крайне неудачными инвестиционными инструментами, если их приобретение связано с высокими накладными расходами. В результате вы ничего не потеряете (если банк-эмитент надежен), но и почти ничего не выиграете. Таким образом, в данном случае речь идет, скорее, о защитной стратегии. Прежде чем принимать решение, стоит посоветоваться со своим инвестиционным консультантом.

Время работает на вас

Давайте переведем дух, потому что объем материала очень велик. Но если вы чувствуете, что от обилия выбора у вас уже разрывается голова, то знайте, что вы не предоставлены самим себе. Вы можете поручить распределение активов (и полный анализ уже готового инвестиционного портфеля) своему независимому консультанту.

Важно хорошо понимать принципы компоновки портфеля и ясно представлять себе, какие активы годятся для каждой из корзин в зависимости от поставленных целей и готовности к риску. Чтобы сознательно руководить этим процессом, при принятии решений вы должны задавать себе вопрос: «Чем я рискую и в какой степени защищен?» От этого зависит ваша победа в игре!

Как вы уже успели понять, самый трудный вопрос в настоящее время звучит так: «Что можно считать по-настоящему надежным?» Мы знаем, что мир изменился. Очень низкие банковские ставки вынуждают даже консервативных инвесторов идти на все более рискованные варианты, тем более что фондовый рынок вновь галопирует. Многие считают, что без риска никогда не придут к намеченным целям, но на самом деле это возможно, если оставаться в игре достаточно долго (и особенно если воспользоваться инвестиционными инструментами, гарантирующими доходность без риска для основного капитала).

Когда речь идет о накоплении богатства, время работает на вас. Оно является главным активом в корзине с надежными вложениями, даже если вы приступили к инвестированию лишь на позднем этапе жизни. Ведь все больше людей доживают до 80 и 90 лет, так что у накоплений есть время для созревания. К какому бы поколению вы ни принадлежали, у вас впереди еще долгий срок! Даже если вы начали с незначительной суммы, магия аккумулирующего эффекта в конечном счете приведет вас к намеченной цели.

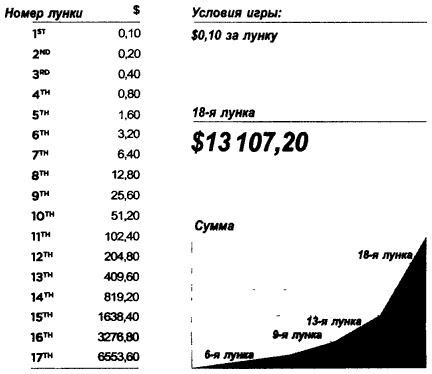

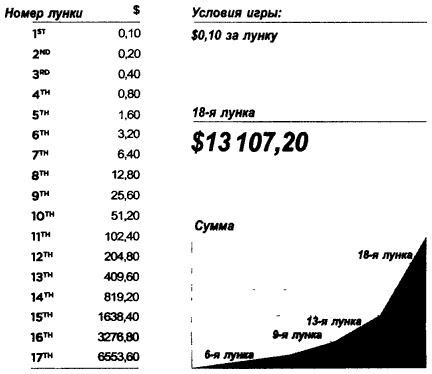

То, что происходит с деньгами в корзине с безопасными активами, напоминает мне старый шулерский трюк на поле для гольфа. Опытный жулик говорит простаку: «Может, сыграем? Правда, я еще новичок и плохо играю, поэтому предлагаю ставку 10 центов за лунку». Соперник отвечает: «Отлично, я согласен!» По пути к первой лунке жулик говорит: «Вообще-то играть на 10 центов не очень интересно. Чтобы игра шла веселее, давайте удваивать ставку на каждой следующей лунке». Итак, первая лунка — 10 центов, вторая — 20 центов, третья — 40 центов. К тому времени как игроки доходят до пятой лунки, ставка составляет уже 1,6 доллара. На шестой лунке она возрастает до 3,2 доллара, а ведь это только треть пути. На восемнадцатой лунке она будет составлять уже 13 107 долларов. Пожалуй, это будет многовато даже для Дональда Трампа. Таков эффект геометрической прогрессии.

То же самое происходит с инвестициями в корзине с безопасными активами, если срок достаточно длинный. Вы реинвестируете в корзину все проценты, полученные в ходе накоплений. Некоторое время прогресс почти незаметен, но затем вы доходите до тринадцатой лунки, потом до четырнадцатой, шестнадцатой, и тут события начинают приобретать взрывной характер. Взгляните на рисунок, приведенный ниже. Он демонстрирует, в какой прогрессии растут накопления.

ИГРА В ГОЛЬФ

Разумеется, представители молодого поколения не любят ждать. В обществе, где все запрограммировано на немедленный успех, это равносильно тому, чтобы наблюдать, как растет трава. Именно поэтому так велик соблазн поместить как можно больше денег во вторую корзину — корзину риска и роста. Но корзина с безопасными активами может навевать не только скуку и тоску. Если вы нашли способного инвестиционного консультанта, он научит вас в определенных условиях извлекать повышенную прибыль даже из скучных надежных инструментов.

Вот лишь один пример того, что нашел для меня консультант из «Stronghold». Речь идет о долговом обязательстве под залог жилой недвижимости, который большинство людей не поместили бы в свою корзину с безопасными активами.

Все началось с того, что один человек построил себе дом в Индиан-Уэллсе, штат Калифорния, а затем у него начались какие-то финансовые неурядицы и дом пришлось продать группе инвесторов. Вы когда-нибудь слышали об Индиан-Уэллсе? Это город примерно из того же разряда, что и Беверли-Хиллз или Палм-Спрингс. Жители там имеют один из самых высоких в США показателей доходов на душу населения. Город очень красив, и там всегда чудесная погода. Он окружен полями для гольфа и курортными заведениями. Это прекрасное место для жизни и отдыха. Инвестиционная компания, купившая дом, специализируется на скупке жилой недвижимости, поэтому всегда нуждается в большом количестве свободных денег. Компания старается не держать у себя эти дома долгое время. Она ремонтирует их и быстро продает. Чтобы всегда иметь резерв наличности, компания ищет инвесторов, которые дают ей краткосрочные ссуды, и заключает с ними трастовые соглашения на объекты недвижимости, находящиеся в ее владении.

Что собой представляют трастовые соглашения? Допустим, у вас есть дом, приобретенный по договору ипотеки. Это значит, что некое финансовое учреждение дало вам деньги на покупку дома взамен на письменное обязательство вернуть долг с процентами в определенный срок. Если вы не выполняете свои платежные обязательства, учреждение, выдавшее кредит, отбирает у вас дом для последующей продажи и продолжает получать проценты по кредиту, пока не найдется новый покупатель. Будучи инвестором, я все время ищу возможности получить максимальный доход при низком уровне риска, и такие ситуации как нельзя лучше отвечают моим намерениям.

С помощью консультанта я обнаружил, что инвестиционная компания как раз предлагает закладную на такой дом в Индиан-Уэллсе. Взамен она хочет получить инвестицию в размере миллиона долларов под 10 процентов годовых. Рассматривались варианты одного инвестора, который согласится внести всю сумму, или группы инвесторов численностью до 25 человек, каждый из которых внесет по 40 тысяч долларов. В конечном итоге я решил сам вложить весь миллион. Вы можете сказать: «Да, Тони, неплохая сделка! Ты вкладываешь деньги на год и получаешь за это 100 тысяч долларов. Но велика ли степень риска?» Мы провели тщательное изучение. Дом, как подтвердили нам квалифицированные оценщики, стоил по состоянию на тот момент 2 миллиона долларов. Поэтому при вложении миллиона соотношение риска и выгоды составляло 50 процентов. Даже если бы инвестиционная компания обанкротилась и не смогла вернуть мой миллион с прибылью, у меня оставалось право собственности на дом стоимостью 2 миллиона.