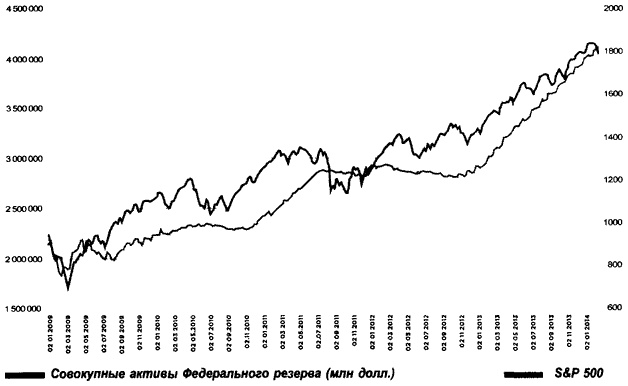

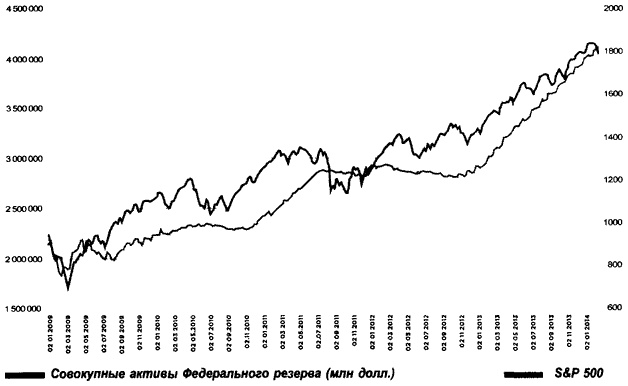

Приписав магическим образом несколько нулей к своим балансам, Федеральный резерв смог накачать финансовую систему деньгами, скупая у крупных банков облигации (в том числе выпущенные Казначейством США и обеспеченные закладными на недвижимость). Из-за этого банковские ставки оказались неестественно низкими, что вынудило людей искать другие источники дохода на фондовой бирже. Эта политика Федерального резерва продолжается год за годом. Неудивительно, что американские акции по-прежнему растут в цене!

Еженедельные показатели совокупных активов Федерального резерва (млн долл.) и индекса S&P 500

Если вы считаете, что можете уловить нужный момент на рынке, то это заблуждение. Даже лучшие в мире эксперты не способны делать это постоянно, потому что здесь всегда присутствуют непредсказуемые факторы. Как и в вопросе выбора выигрышных акций, лучше предоставить это занятие лучшим умам, на которые работают целые армии аналитиков (таких, как Пол), которые тоже, кстати, могут ошибаться, судя по их зачастую противоречащим друг другу прогнозам. Но это не значит, что вы не можете извлечь для себя пользу из концепции рыночного тайминга, используя несколько простых, но действенных принципов, с которыми я вас познакомлю. Они предполагают, что необходимо отвлечься от происходящего и автоматизировать процесс инвестирования. «Биржу контролировать невозможно, — говорил мне Берт Мэлкил, — но можно держать под контролем свою игру. Надо просто перевести свои действия на автопилот, чтобы исключить негативное влияние эмоций».

Готовясь к коррекциям рынка и пытаясь их предвидеть, инвесторы теряют намного больше денег, чем непосредственно в процессе коррекции.

Питер Линч

Как же решить дилемму тайминга?

Один из приемов столь же стар, как и первый учитель Уоррена Баффета Бенджамин Грэм — основоположник современной теории инвестирования. Грэм, преподававший в середине XX века в школе бизнеса при Колумбийском университете, разработал стратегию под скучным названием «усреднение долларовой стоимости». (Вообще-то Баффет отдает Грэму пальму первенства в авторстве знаменитого правила инвестирования: «Не теряйте деньги!») Эта стратегия снижает шансы на то, что вы совершите самую большую инвестиционную ошибку, перед которой все испытывают страх: купите актив перед тем, как он начнет падать в цене, или продадите его перед тем, как его цена начнет повышаться.

Мы уже знаем два главных принципа распределения активов: диверсификация между категориями активов и диверсификация рынков. Однако существует и третий принцип: диверсификация во времени. Распределение активов — это теория, а усреднение долларовой стоимости — инструмент, с помощью которого теория претворяется в практику. Именно он позволяет подавить эмоции, которые мешают реализации плана распределения активов, побуждая приостанавливать инвестиции из опасений перед слишком «перегретым» рынком или продавать активы, дающие в данный момент низкую прибыль.

По словам многих приверженцев теории усреднения долларовой стоимости, включая таких титанов, как Джек Богл и Берт Мэлкил, это позволяет спокойно спать по ночам, зная, что ваши вложения не только переживут тревожные рыночные времена, но и будут продолжать расти в долгосрочной перспективе независимо от состояния рынка. Звучит неплохо, не правда ли? А для этого требуется всего лишь периодически вкладывать равные суммы денег во все активы по заранее разработанному графику — ежемесячно или раз в квартал.

Все очень просто.

Но есть два обстоятельства, о которых я должен вас предупредить. Во-первых, усреднение долларовой стоимости порой противоречит здравому смыслу, и вам может показаться, что с использованием этой теории вы получаете меньший доход, чем могли бы. Тем не менее сейчас я продемонстрирую, что это кажущееся противоречие на самом деле играет вам на руку. Помните, что ваша цель состоит в том, чтобы удалить эмоции (будь то жадность или страх) из инвестиционного процесса, потому что часто они губительны для успеха. Во-вторых, недавно вновь вспыхнули дебаты о долгосрочной эффективности усреднения долларовой стоимости, и я познакомлю вас с аргументами обеих сторон. Но прежде всего давайте поговорим о самом распространенном способе применения данного принципа и о том, как это сказывается на потенциальных прибылях инвесторов.

Если вы инвестируете в соответствии с установленным графиком, вкладывая каждый месяц или каждую неделю одно и то же количество денег в различные активы, колебания рынка увеличивают вашу прибыль, а не уменьшают ее. Если вы решили инвестировать каждый месяц тысячу долларов в пропорции 60 процентов в корзину риска и роста и 40 процентов в корзину с безопасными активами, то ваши регулярные вложения будут составлять соответственно 600 и 400 долларов независимо от текущих цен. Со временем волатильность становится вашим союзником. Казалось бы. это противоречит здравому смыслу, но Берт Мэлкил привел мне прекрасный пример, поясняющий действие этого принципа.

Давайте проведем тест. Найдите время, подумайте и дайте ответ. Предположим, вы каждый год на протяжении пяти лет вкладываете по тысяче долларов в индекс-фонд. Какой из двух вариантов кажется вам предпочтительным?

Пример № 1

• 1-й год: индекс держится на отметке 100 долларов за 1 пай фонда.

• 2-й год: индекс падает до 60 долларов.

• 3-й год: индекс держится на отметке 60 долларов.

• 4-й год: индекс взлетает до 140 долларов.

• 5-й год: индекс вновь опускается до начального значения — 100 долларов.

Пример № 2

• 1-й год: 100 долларов за 1 пай фонда.

• 2-й год: 110 долларов.

• 3-й год: 120 долларов.

• 4-й год: 130 долларов.

• 5-й год: 140 долларов.

Итак, какой вариант принесет вам больше денег по прошествии пяти лет? Интуиция подсказывает, что второй сценарий обеспечивает большую доходность, так как индекс постоянно растет, но это неправильный ответ. На самом деле вы заработаете больше, если будете регулярно инвестировать в волатильный рынок.

Подумайте сами: в первом примере, каждый раз инвестируя одну и ту же сумму, вы имеете возможность купить больше паев, когда индекс держится на отметке 60 долларов. В связи с этим у вас на руках окажется больше активов, когда рынок вновь вернется к прежнему уровню.

С помощью приведенного ниже рисунка Берт Мэлкил демонстрирует, как это происходит.

ВЗАИМНАЯ ВЫГОДА

Диверсифицированный портфель паев различных взаимных фондов (с ежегодной ребалансировкой) в сравнении с портфелем, состоящим исключительно из американских акций