Целью анализа должен быть поиск чёткой формулировки того, что надо делать. Бессмысленно просто знать, на что уходят деньги. Важно понять, что можно изменить и как это сделать.

Примеры таких формулировок:

– при анализе по степени необходимости, затем по объекту: надо уменьшить затраты, не имеющие высокой необходимости: затраты с низкой необходимостью надо уменьшить на 50%, затраты со средней необходимостью – на 25%; в первую очередь, это касается жены (мужа);

– при анализе по категориям, затем по объекту: надо уменьшить затраты на хобби, в первую очередь, мужу (жене);

– при анализе по периодичности: надо ограничить разовые расходы определённой суммой; для этого нужно вести непрерывный учёт и планирование именно разовых, нерегулярных расходов.

Даже если анализ расходов делает один из членов семьи, выводы из него и, главное, сформулированные решения о том, что надо делать, должны приниматься и разделяться всеми «ответственными» членами семьи.

Развилка 3. Имеется ли у нас финансовый план?

Вопросы:

– Имеется ли у нас план по функциям семейных финансов?

– Устраивает ли то, как он исполняется?

– Можем ли мы планировать свои цели в рамках этого плана?

Если на все три вопроса мы ответили «да», то переходим на шаг 7.

Если на какой-то вопрос мы ответили «нет», то переходим на шаг 6.

Шаг 6. Составление или корректировка финансового плана.

Этот шаг имеет большое значение для осознанного и целенаправленного управления своими финансами. Однако не стоит приступать к планированию раньше времени.

Сначала надо хорошо понять, прочувствовать свои финансы. Чётко разобраться со структурой активов, долгов, доходов и, самое главное, расходов. Приобрести навыки управления расходами, уверенность в том, что они находятся под контролем. Получить хотя бы интуитивное понимание своих возможностей.

Поэтому к финансовому планированию лучше приступать после 3-х – 4-х месяцев «тренировок», приобретения опыта детального и оптимального контроля. До этого шаг 6 рекомендуется пропускать.

На шаге 6 мы либо составляем план по функциям, если он не был составлен раньше, либо корректируем этот план, либо корректируем решения, принятые на шаге 5.

Если плана пока нет, а первоначальный опыт контроля финансов уже приобретён, то приступаем к составлению плана.

Для этого:

– используем макет плана по функциям семейных финансов;

– вносим в него данные о текущем состоянии наших финансов, полученные на предыдущих шагах;

– проставляем первоначальные значения целевых уровней активов и капитала, которые мы хотим достичь за период планирования;

– определяем, насколько эти цели достижимы (вычисляем коэффициенты исполнения целей) при заданных исходных данных;

– производим балансировку целей: либо меняем (подстраиваем) цели, либо формулируем дополнительные требования к доходам и расходам.

Если план есть, но нас не устраивает, как он реализуется, то либо мы подстраиваем план – меняем цели и снова балансируем их, либо формулируем новые требования к управлению доходами и расходами, активами и долгами.

Если на шаге 6 возникли новые требования – возвращаемся на шаг 5 и формируем новые решения по управлению всеми элементами системы, в первую очередь – расходами.

В противном случае идём дальше.

Шаг 7. Реализация принятых решений.

Этот шаг длится весь месяц, до следующей инвентаризации и анализа, принятия новых решений или подтверждения ранее принятых.

Инвентаризация в начале следующего месяца, вычисление новых значений общего капитала и рабочего капитала позволят увидеть, насколько успешным был этап реализации принятых решений.

Возвращаемся к началу цикла, на шаг 1.

Приложение. Краткий конспект курса

Часть 1. Описание семейных финансов

Создать для себя хорошую, комплексную, системную модель своих финансов – это первый шаг на пути к грамотному и эффективному управлению ими.

Первое, что нужно понять очень чётко: наши семейные финансы – это не мы. Мы – отдельно, а финансы – отдельно.

Главным свойством личных или семейных финансов является то, что мы с ними живём всю свою жизнь. Это такой объект, от которого нельзя избавиться. И мы управляем ими – хотим того или нет.

Мы не единственные, кто находится рядом с нашими финансами. Поблизости – наши родственники, друзья, общая социальная и экономическая среда, в которой мы живём, государство, в конце концов. Все они тоже пытаются влиять на наши финансы.

Чтобы очертить границы финансов своей семьи, нужно ответить на два вопроса:

– какими финансами управляю именно я или моя семья?

– какие финансы работают именно на семью, а не на бизнес?

Вот эти финансы и будут для нас семейными. Ими мы и должны управлять.

Если смотреть по-крупному, не вдаваясь в детали, то семейные финансы состоят из четырёх элементов: активы, долги, доходы и расходы.

Рис. 6. Элементы семейных финансов

Активы – это то, что нам принадлежит. К активам относится имущество, различные формы инвестиций, наличные деньги и деньги на счетах и банковских картах.

Долги – это наши обязательства вернуть кому-то деньги.

Доходы – это деньги, которые мы получаем в свою собственность, без условия, что их надо вернуть. Отсутствие условия о том, что деньги надо возвращать, отличает доходы от долгов.

Расходы – это деньги, которые уходят из наших финансов навсегда в обмен на товары или услуги.

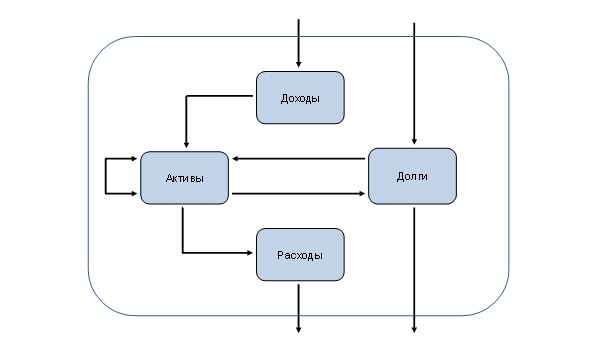

Семейные финансы – это активы, долги, доходы и расходы, вместе взятые и связанные друг с другом определёнными связями – потоками. Только так они работают и выполняют своё предназначение.

Рис. 7. Потоки финансов