Идея Шиллера не абсолютно нова. Еще в 1934 г. один из первых стоимостных инвесторов Бенджамин Грэм рекомендовал при подсчете соотношения PE использовать прибыль за пять или десять лет. Грэм вел речь об индивидуальных акциях, но этот же прием можно применить и к индексам. Коэффициент Шиллера, скорректированный на 10-летний цикл (или CAPE, или коэффициент PE Шиллера, или PE 10), вычисляется делением текущего значения S & P 500 на среднюю за предыдущие десять лет прибыль компаний S & P. Шиллер корректирует прибыль прошлых лет в соответствии в инфляцией. В этом смысле коэффициент сравним с обычным PE.

На первый взгляд может показаться, что Шиллер вместе с водой выплеснул и ребенка. Конечная цель – спрогнозировать будущую прибыль. Зачем забивать себе голову прошлым? Ведь прибыль можно предсказать.

Надеяться на это не стоит. Лучший способ продемонстрировать никчемность астрологии – сравнить предсказания. Когда разные астрологи дают разные предсказания для рожденного под знаком Весы, они не могут быть все правы. А лучший способ показать сомнительную ценность прогнозов прибыли – сравнить прогнозы аналитиков с Уолл-стрит. Эти прогнозы иногда подозрительно отличаются друг от друга и излишне оптимистичны. Исследование, проведенное по заказу Совета управляющих Федеральной резервной системы, показало: прогнозы аналитиков на текущую прибыль S & P 500 были слишком высокими в 19 случаях из 21 (с 1979 по 1999 г.). Подобно инвесторам, аналитики тоже слишком подвержены влиянию текущего тренда. Коэффициент Шиллера, скорректированный на 10-летний цикл, дает более широкую картину.

А что если за десятилетний период прибыль S & P 500 существенно вырастет? Этого не произойдет. Несколько сообразительных и удачливых компаний могут получать стремительно растущую прибыль – но не рыночные индексы. Вспомните, что высокотехнологичная компания отбирает рынок у старых компаний, тоже входящих в индекс. После вычитания ложного роста, обусловленного инфляцией, выясняется, что реальная, осредненная прибыль S & P за десять лет изменилась совсем немного. По крайней мере, так было в прошлом.

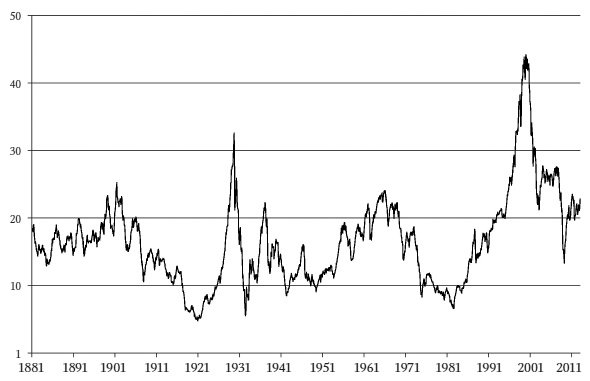

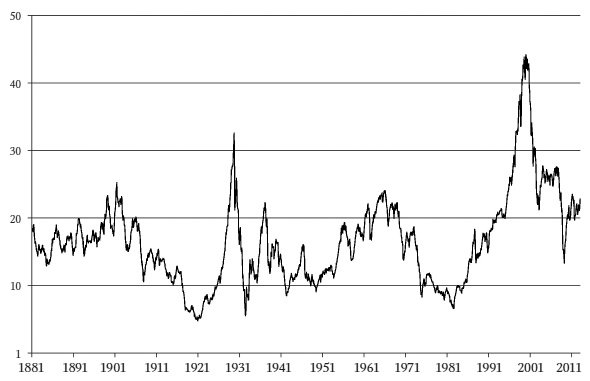

Индекс Standard & Poor’s 500 – довольно новое изобретение, впервые появившееся в 1957 г. Он предназначен для оценки рыночной стоимости 500 крупнейших компаний. Их акции публично торгуются на фондовой бирже США. Шиллер вычислил, какие 500 американских компаний входили бы в индекс S & P, существуй он до 1957 г., и использовал их счета убытков и прибылей, чтобы реконструировать десятилетний коэффициент PE вплоть до 1881 г. Вот какой получился график.

Коэффициент PE Шиллера

Огромные вариации трудно объяснить нормальными изменениями в перспективе прибыли будущего периода. Посмотрите на большие пики в 1929 и 2000 гг. и обязательные провалы после них. Это знаменитые биржевые пузыри, движимые верой в легкую руку.

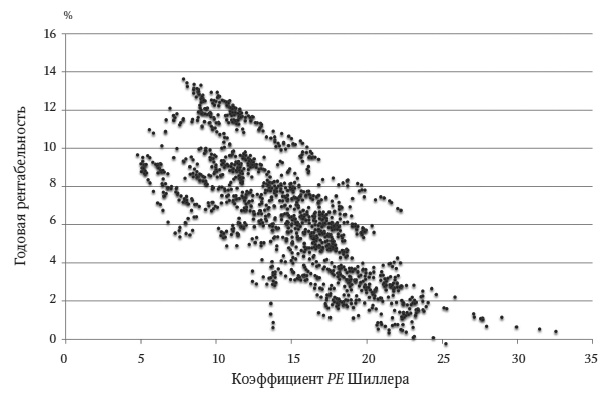

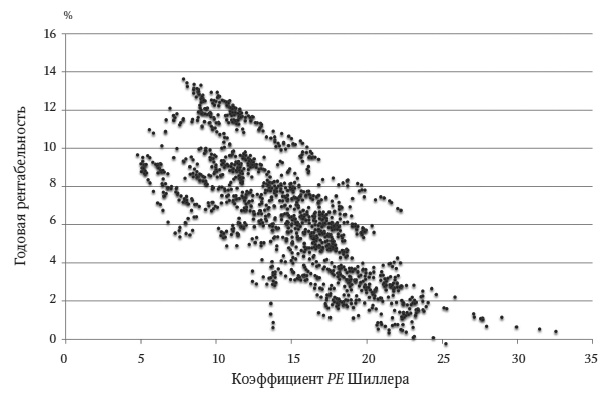

Шиллер обнаружил: ретроспективные коэффициенты PE, скорректированные на 10-летний цикл, обладают значительным потенциалом для предсказания будущей рентабельности. Это продемонстрировано на графике. Каждая точка соответствует месяцу, с января 1881 по январь 1993 г. Положение точки определяется величиной коэффициента PE, скорректированного на 10-летний цикл (по горизонтали), и рентабельностью, на которую мог бы рассчитывать инвестор, если бы в этом месяце вложил крупную сумму в акции S & P 500 и не продавал бы акции в течение 20 лет (рентабельность откладывается по вертикальной оси). Это средняя годовая рентабельность за 20-летний период с поправкой на инфляцию. Предполагается, что в течение 20 лет дивиденды повторно инвестируются, однако не учитываются комиссионные, комиссия за управление и налоги, а они могут значительно различаться (для краткости далее будем предполагать, что вся упоминаемая рентабельность скорректирована с учетом инфляции, а коэффициент PE – это коэффициент PE Шиллера, скорректированный на 10-летний цикл.)

Соотношение рентабельности за 20-летний период и PE

Точки не разбросаны по всему графику. Облако точек протянулось по диагонали с левого верхнего угла в правый нижний. Это означает, что будущая рентабельность рынка предсказуема, хотя и существенно зашумлена. Самый главный вывод: чем ниже PE при входе долговременного инвестора на рынок, тем выше вероятная рентабельность инвестиций.

Это справедливо даже несмотря на то, что подавляющее большинство инвесторов не обращает внимание на коэффициенты PE, скорректированные на 10-летний цикл, и не знает, насколько предсказуемы их коллективные действия. Это предсказуемость вопреки тому, что многие сообразительные трейдеры пытались и пытаются извлечь из нее выгоду. На эффективном рынке инвесторы будут способствовать повышению цен на акции в периоды с низким PE, обнуляя преимущества покупки в этот период. Инвесторы также будут сбивать цены на акции в периоды с высоким PE, повышая рентабельность. Результатом станет горизонтальная линия точек или (скорее всего) размытое облако точек, вытянутое в горизонтальном направлении. Ниже мы увидим подобный график. Диагональное облако точек указывает на штраф за покупку при высоком PE и бонус за покупку при низком PE.

Средняя 20-летняя рентабельность, скорректированная на инфляцию, составляет 6,58 процента. Это согласуется со «средней» рентабельностью, которую вам сообщают те, кто хочет продать акции или взаимные фонды. Без учета инфляции (обычная практика) средняя рентабельность приближается к 10 процентам.

На графике присутствует всего одна точка с отрицательной рентабельностью. У невезучего инвестора, вышедшего на рынок в июне 1901 г. (при PE чуть больше 25), ценные бумаги потеряли бы покупательную способность. После 20 лет инфляции рентабельность составила бы –0,24 процента.

Любой другой 20-летний период обеспечил был положительную рентабельность, причем в большинстве случаев выше, чем рентабельность облигаций. (Как правило, самые надежные облигации обеспечивают реальный доход чуть больше 2 процентов.) Многие точки соответствуют периодам, охватывающим биржевой крах 1929 г. и Великую депрессию. Но и эти инвесторы получили бы прибыль, что согласуется с убеждением, что, если инвестор проявляет терпение, акции – не рискованное вложение при долгосрочных инвестициях. В некоторые, правда, немногие периоды рентабельность превышает 12 процентов. Все они начинаются с низкого коэффициента PE.

Современные инвесторы имеют полное право считать, что им не повезло. У них немного возможностей покупать при средних значениях коэффициента PE, не говоря уже о низких. В середине 2013 г. коэффициент PE Шиллера равнялся приблизительно 23. Средний реальный доход за 20 лет при таком PE составит около 2 процентов. При значении коэффициента PE 23 или выше 20-летняя рентабельность фондовой биржи никогда не превышала 3 процентов годовых (за вычетом инфляции).