Поэтому, как только откроешь позицию, вторым твоим обязательным действием должна быть постановка стопа. Не слушай тех, кто утверждает, будто рынок возвращается и лучше пересидеть. Пересиживая, ты можешь потерять свой капитал полностью (если используешь кредитное плечо) либо заморозить его на долгие годы.

Посылая на рынок стоп-заявку, ты объявляешь, что готова купить или продать акцию только в том случае, если она дойдет до указанной тобой цены, и никак иначе. Конечно, ты все равно не будешь защищена от проскальзывания на быстром рынке, но это все же лучше, чем работать совсем без стопа.

Стоп-заявку ты можешь использовать для сохранения своего капитала при открытии позиции, для защиты прибыли, когда рынок пошел в нужную тебе сторону, для фиксирования прибыли (тейк-профит), а также для открытия позиции при определенных условиях, например пробое уровня. В последнем случае проскальзывание можно ограничить установкой стопа со спредом.

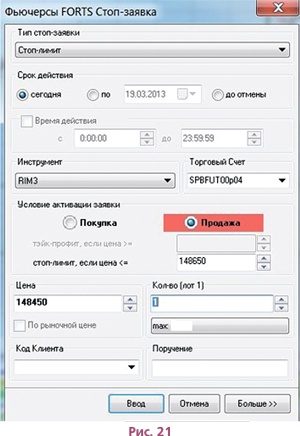

Посмотри, как такую заявку настраивать в твоем терминале, – это очень важная функция. Да, тебе могут ее не исполнить, но ты определишь предельный риск, что в этой ситуации лучше, чем получить наихудшую цену при пробое уровня (рис. 20 и 21).

По цене 148 650 пунктов твоя заявка активируется и попадает в стакан. Она исполнится в интервале между 148 650 и 148 450 пунктами, не ниже. Если движение на рынке будет очень сильным, то она останется неисполненной и превратится в лимитную заявку по цене 148 450 пунктов. Если увеличить спред или не ставить его совсем, то такая заявка при активации превратится в заявку по рынку, но цену тебе могут дать в самом низу.

Для защиты прибыли можно использовать так называемый скользящий стоп, который настраивается в каждой программе. Давай на реальных графиках рассмотрим все эти варианты.

Видишь на графике акций ВТБ уровень 0,05011 руб. (рис. 22)? Три раза цена останавливалась около него, следовательно, мы могли дважды открыть позицию по этой цене, поставив стоп, например, по цене 0,049 руб. И по цене 0,05805 руб. можно поставить тейк-профит или использовать плавающий стоп, чтобы не ограничивать свою прибыль, – ведь дважды цена пошла немного выше. Вновь обращаю твое внимание на то, что в каждой программе есть все необходимые технические настройки, и тебе надо обязательно их изучить.

Чтобы сохранить свою прибыль по мере движения рынка, ты можешь либо вслед за рынком передвигать стоп, устанавливая его под каждым откатом или отскоком (рис. 23), либо опять же использовать плавающий стоп (рис. 24).

Огромным преимуществом стоп-заявки является освобождение трейдера от необходимости постоянно следить за рынком. Поставил стоп – и гуляй спокойно. Да здравствует стоп-заявка, дарующая трейдеру свободу, – самое главное в его жизни! Кстати, и в жизни любого человека тоже!

Куда идет рынок?

На этот главный вопрос ты всегда можешь уверенно отвечать: «Рынок идет направо!» И будешь абсолютно права.

Но для успешной торговли этой информации недостаточно. Надо уточнить еще одну маленькую деталь: рынок идет вверх или вниз? Потому что именно от этого зависит, будешь ли ты покупать акции или же их продавать. Иногда рынок никуда не идет – стоит в боковике (коридоре), т. е. его движения происходят в узком диапазоне.

Покупая акции, мы открываем длинную позицию – лонг, или, говоря по-простому, по-трейдерски, «встаем в лонг». Причем это вовсе не означает, что, открывая длинную позицию, будем находиться в ней годами – мы можем закрыть ее через несколько минут. Это такая терминология, запоминай.

Если же при падающем рынке продаем одолженные у брокера акции, значит, открываем короткую позицию – шорт или, проще говоря, «встаем в шорт».

Ты часто можешь столкнуться с точкой зрения, что шорт более опасен, чем лонг, или же требует особой техники вхождения. Так считают только те, кто не занимается практическим трейдингом. Хотим развеять этот миф: на самом деле разницы нет никакой, кроме той, что во время лонга рынок идет вверх, а во время шорта – вниз. К тому же у шорта есть одно преимущество – падают рынки гораздо быстрее, чем растут, а значит, и заработать ты сможешь быстрее. Так что не обращай внимания на это совершенно неправильное мнение.

Итак, как определить: вверх или вниз движется рынок? Мы думаем, что большинство трейдеров с нами согласятся: надо просто посмотреть на график.

На рис. 25 диапазон движения цены можно разделить на три интервала: цена идет вниз, цена стоит в боковике (или в коридоре) между двумя уровнями, цена опять идет вниз. Если вдруг тебя охватят сомнения, и ты не будешь верить своим глазам, то для подтверждения собственной точки зрения существует прекрасный индикатор – простая скользящая средняя (Moving Average), которая всегда покажет направление тренда, а именно – куда идет рынок. На рис. 25 тренд нисходящий, следовательно, преимущество за медведями, и нам надо открывать позицию шорт.

На рис. 26 ситуация иная: скользящая средняя направлена вверх, значит, тренд повышающий, преимущество за быками, и наша позиция – лонг.

Когда скользящая средняя практически горизонтальна, тренд отсутствует. Рынок, как мы уже говорили выше, находится в боковике. Здесь также существует определенная тактика торговли, но о ней мы расскажем попозже.

Эта прекрасная и загадочная волатильность – наш друг, товарищ и брат!

Представь себя на восхитительном балу. Музыка, свечи, вальс… Ты в длинном платье с воланами танцуешь, и воланы колышутся – туда-сюда, туда-сюда, в такт изумительной мелодии. Правда не думаем, что слово «волатильность» произошло от слова «волан», однако звучит похоже… Tак же и цена – в отсутствие четкого направления движения колеблется в одном диапазоне: туда-сюда, туда-сюда. Высокая волатильность свидетельствует только о том, что на рынке в данный период тренда нет.