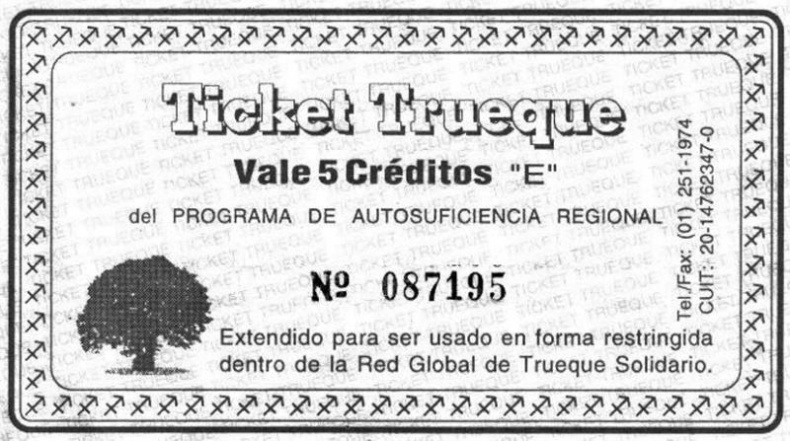

Ночной кошмар банкира: талон в пять «кредитос» (© http://blog.truekenet.com)

Аргентинский опыт – далеко не единственный случай, когда денежные партизаны объявляли войну финансовой политике правительства. Сходная ситуация сложилась в начале 1990-х годов с распадом Советского Союза. Согласно планам финансовой шоковой терапии предполагалось наложить жесткие бюджетные ограничения на предприятия, десятилетиями существовавшие на государственные субсидии. Ожидалось, что волна творческого разрушения снесет нежизнеспособные компании, на месте которых взойдут пышные всходы корпоративного будущего. Однако директоров компаний подобный расклад не устраивал. Когда доступ к официальному банковскому сектору оказался для них закрыт, они, вместо того чтобы тихо уйти со сцены, нашли ему альтернативу и создали собственные денежные сети – группы компаний, соединенные каналами поставок, которые могли накапливать взаимные коммерческие кредиты, а затем использовать их для погашения долгов, не прибегая к государственной валюте. К 1997 году доля подобных сделок между компаниями составила около 40 процентов. Рабочим платили жетонами или талонами. О масштабе подобного явления писал украинский аналитик П. Рябченко: «Число только изученных названий частных и хозрасчетных денег на территории Украины уже приближается к сотне, а на территории России перевалило за полторы сотни. Общее же количество разновидностей таких денег на территории Украины и России достигает десятка тысяч». В то же время проводилось исследование по этой проблеме, красноречиво озаглавленное «Исчезающий рубль».

Оспаривать право правительства на принятие решений в разваливающейся стране легко. Но попытки уклониться от использования национальной валюты имеют место не только в кризисные времена. Сегодня на Западе в обращении находится множество частных денег – хотя бóльшая их часть имеет весьма ограниченное хождение. Обычно их источником выступают структуры, именуемые торговыми системами местного обмена или сетями взаимного кредитования; через них европейские и американские фирмы и региональные объединения активно создают частные денежные системы. Что интересно, часто идеологическую направленность организации можно проследить по названию ее валюты. Например, в лондонском округе Брикстон имеет хождение брикстонский фунт – его название выполняет две функции: во-первых, отражает намерение организации-создателя ограничить обращение местной экономикой, а во-вторых, отдает дань уважения официальной валюте Великобритании. А в расположенном в штате Нью-Йорк городке Итака имеется свой «итакский час» – денежная единица, призванная служить эквивалентом одного абстрактного часа работы – отсюда и марксистское название. Размер подобных систем может быть каким угодно. Одна из крупнейших – WIR, созданная объединением небольших фирм в Швейцарии и насчитывающая сегодня свыше 60 тысяч членов. В 2011 году WIR провела операций на общую сумму около полутора миллиардов швейцарских франков. Самые мелкие из подобных торговых систем не насчитывают и десяти человек – ведь, по сути, даже группа друзей, согласных поочередно сидеть с детьми друг друга, также является частной денежной системой.

Подобные частные деньги не представляют никакой угрозы деньгам официальным, и власти обычно относятся к ним как к явлениям вполне безобидным. Однако каждый банкир помнит, что случилось в Аргентине, когда государство потеряло монополию на деньги. Подобные случаи встречаются в истории самых развитых и могущественных держав. Так, в американских колониях ситуация накалилась, когда Великобритания запретила им печатать собственные деньги. Не случайно одним из первых актов Первого континентального конгресса стало разрешение на эмиссию новых денег, которыми впоследствии финансировалась Война за независимость. Если бы торговые системы местного обмена вышли за пределы локальной ниши, правительство гарантированно объявило бы их вне закона как представляющие угрозу конституционной власти. Первая же статья Конституции Соединенных Штатов Америки наделяет Конгресс эксклюзивным правом на денежную эмиссию. С точки зрения консервативной политики от «кредитос» до «континентального доллара» – один шаг, и то, что поначалу выглядит как не вполне серьезный вызов глобализации, очень скоро перерастает в денежный бунт. А уж от денежного бунта до политического и вовсе рукой подать.

Поэтому нет ничего удивительного в том, что государственная власть всегда, кроме периодов наиболее острых кризисов, делает все возможное, чтобы оставаться единственным институтом, имеющим контроль над деньгами, допуская исключения только для самых невинных муниципальных проектов.

Но удается ли это на самом деле?

Деньги в утопии и в реальном мире

После того как греки открыли понятие экономической ценности и экономики как объективного пространства, были созданы все условия для возникновения денег. Однако одно дело – создать подходящие условия и совсем другое – на практике убедить людей, что им стоит пользоваться новым изобретением – деньгами. В теории все выглядело очень просто: с помощью универсального языка экономической ценности люди смогут договориться о ценах на товары и услуги, о кредитах и долгах, накопленных при взаимодействии друг с другом, и использовать их для погашения других долгов и получения других кредитов. Совершая покупку, человек, по сути, печатал бы свои собственные деньги, выделяя кредит продавцу в размере, точно соответствующем стоимости приобретаемого товара. Продавец же мог впоследствии использовать этот кредит, чтобы совершить покупку у третьего лица – передавая таким образом кредит дальше. В подобной ситуации у всех было бы ровно столько денег, сколько требовалось, в экономической системе никогда не ощущалось бы нехватки денег и обещание, что деньги обеспечат каждому свободу и безопасность, строго выполнялось бы.

Подобная денежная утопия есть не что иное, как схема, по которой работали постсоветские денежные сети взаимного кредитования и по которой сегодня работают швейцарские фирмы, входящие в систему WIR. Когда один из членов сети предоставляет другому товар или услугу, на его счет записывается кредит, который принимается в качестве полноценного средства погашения долга всеми остальными членами, входящими в сеть. В точности так же, как на островах Яп, где каменные раи использовались для ведения денежного учета, кредит заемщику предоставляет, по сути, не одно конкретное лицо, а общество в целом – или, как в случае с WIR и подобными схемами, все прочие участники денежной сети. Для успешного функционирования такой системы необходимы два условия: во-первых, каждый участник обязан быть платежеспособным. Только в этом случае все остальные могут быть уверены в том, что его деньги действительно чего-то стоят. Во-вторых, все участники должны знать друг друга – если не лично, то через посредников – или иметь другие веские причины для того, чтобы принимать кредит от незнакомого им члена денежной сети. В торговых системах местного обмена, ограниченных территориально (например, на крошечных островах посреди Тихого океана) или объединенных духом местного патриотизма (как в организованных с традиционной швейцарской точностью и методичностью объединениях мелких фирм), подобные условия существуют. А вот в любом другом, более крупном и менее сплоченном сообществе (особенно если оно к тому же уже имеет государственные институты) создать их значительно труднее.