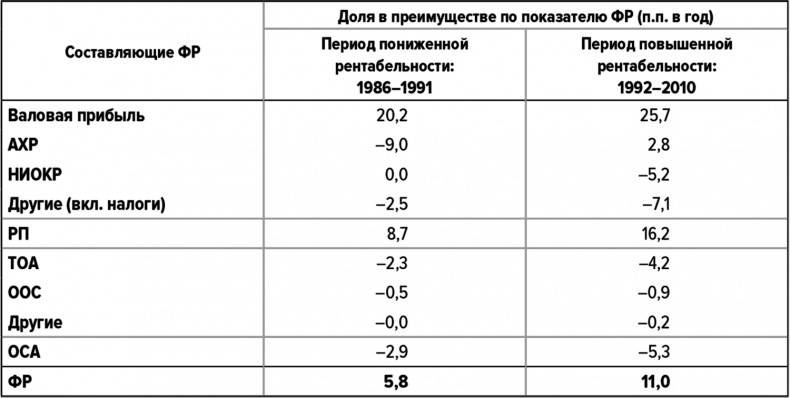

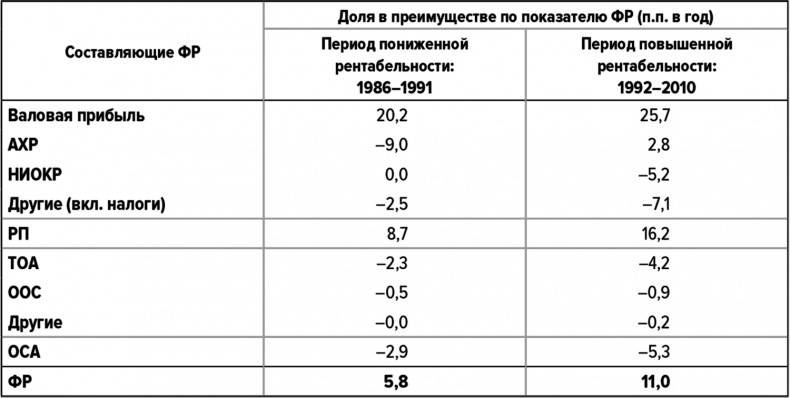

Следующий период – период повышенной рентабельности – у Linear приходится на 1992–2010 гг. и имеет аналогичный профиль, но различия в показателях здесь гораздо больше, и именно в эти годы Linear приобретает статус компании-«чудотворца». Преимущество Linear над Micropac по показателю валовой прибыли составляет более 25 п.п. в год, хотя при этом она уступает Micropac по показателям НИОКР, амортизации, налогов и оборачиваемости текущих и фиксированных активов. По времени эти изменения показателей полностью совпадают с формированием у Linear неценовой конкурентной позиции.

Таблица 8. Составляющие преимущества Linear над Micropac

Источники: Compustat; анализ Deloitte.

Данные могут быть не вполне точными из-за округления.

Стоит подчеркнуть, что к 2010 г. доходы Linear более чем в 50 раз превышали доходы Micropac, хотя она уступала Micropac по показателю оборачиваемости основных средств – в противоположность тому, чего можно было ожидать, принимая во внимание экономию за счет роста производства (эффект масштаба), поскольку оборачиваемость активов часто увеличивается с ростом доходов. Расходы на НИОКР у Linear также больше сказывались на рентабельности, чем у Micropac, что, наверное, тоже удивительно, поскольку эффект масштаба должен был проявляться и здесь: почему при доходах, превышающих $1 млрд, Linear нужно было тратить на НИОКР бо́льшую долю доходов, притом что абсолютные затраты на НИОКР у нее и так были намного больше, даже при меньших относительных показателях?

Ответ, по-видимому, состоит в том, что и Linear и Micropac вынуждены были идти на необходимые компромиссы в точном соответствии со своими принципиально разными конкурентными позициями. Micropac со своими небольшими основными активами и узкоспециализированными НИОКР могла сохранять низкую себестоимость и высокую оборачиваемость активов, несмотря на свои относительно низкие доходы. Linear энергично вкладывала средства в интеллектуальные и реальные активы, поскольку именно это позволяло ей создавать продукты с повышенной неценовой стоимостью, что, в свою очередь, позволяло ей вводить ценовые надбавки, обеспечивавшие очень высокую и стабильную рентабельность.

Урок, который мы должны извлечь из этого анализа, состоит в том, что возможности изменения ситуации за счет высокоэффективного управления все-таки ограниченны. В самом деле, реагируя на увеличения и сокращения бюджетов оборонных и космических программ, выполняя сложные контракты с фиксированными ценами и справляясь с жесткими требованиями немногочисленных клиентов, от которых она сильно зависела в отношении качества и безопасности, Micropac редко совершала ошибки. Ее успех является убедительным доказательством ее способности последовательно и эффективно реализовать сложнейший комплекс производственных операций.

Но, хотя Micropac и удавалось справляться с возникающими проблемами, эффективность компании объективно ограничивалась ее конкурентной позицией. Вынужденная в силу этого конкурировать по цене в большей степени, нежели Linear, Micropac имела небольшой выбор, но тем не менее обеспечивала рентабельность за счет ограничения расходов и разумного инвестирования. То, что показатели Micropac не позволяют причислить ее к «чудотворцам», не является обвинением, адресованным Micropac как компании, поскольку это лишь следствие естественных ограничений, обусловленных ее конкурентной позицией.

Если вновь обратиться к нашей аналогии с «американскими горками», то Micropac обеспечивала себе максимально гладкий спуск, таким образом выжимая все возможное из доступной ей высоты подъема. Но Linear сумела подняться выше. В начальный период, выступая в качестве вторичного поставщика, Linear зависела от небольшого числа клиентов, и поэтому для обеспечения рентабельности ей приходилось полагаться на эффективное управление. Но со временем ей удалось сформировать сильную неценовую конкурентную позицию, которая обеспечивала ей намного большую потенциальную энергию, и, когда она поднялась на самый верх, она смогла трансформировать эту потенциальную энергию в кинетическую, опять же за счет неизменно эффективного управления. Результатом всего этого стало ее пребывание на уровне 9 баллов (по 10-балльной шкале) в течение 17 лет из 19 и демонстрация выдающихся показателей в течение 26 лет!

«Середнячком» в этой тройке является компания International Rectifier (IR), и анализ ее показателей проливает дополнительный свет на взаимосвязи между конкурентной позицией и управлением, а также наглядно демонстрирует опасность реакций на отраслевые тенденции в ущерб обоим этим факторам.

Компания IR основана в 1947 г. и является публичной компанией с 1958 г., то есть это самая старая компания в нашей тройке, и такое долголетие уже само по себе вызывает уважение. Изменения в этой отрасли происходят быстро и часто радикально, и сам факт выживания в ней в течение 60 с лишним лет представляет собой серьезное достижение

{50}. Как и многие другие компании США, в 1970-х гг. IR сформировала у себя диверсифицированный портфель подконтрольных предприятий, и не только по производству полупроводников, но также фармацевтических, технологических (в области металлургии) и предприятий по производству медицинского оборудования. Но к середине 1980-х она сосредоточилась исключительно на полупроводниках, во многом благодаря собственной фирменной технологии полевых МОП-транзисторов, используемых в аналоговых и цифровых схемах.

Следует отметить, что, хотя в нашей тройке эта компания – «середнячок», она не всегда вела ценовую конкуренцию по типу следования за лидером. Не ограничиваясь использованием собственной передовой технологии, IR дальновидно отслеживала процессы диверсификации в отрасли, и не только согласно государственным военным и космическим программам, но с выходом в самые разные сегменты промышленности и потребительского рынка. Это тоже само по себе заслуживает внимания: действительно, много ли найдется компаний, которые после быстрого первоначального успеха в развивающейся отрасли научились изменяться, чтобы не отставать от времени, и смогли удержаться на плаву? Можно выразиться иначе: IR несомненно успевала вовремя внедрять инновации в отрасли, требовавшей инноваций, и осуществлять радикальные изменения в отрасли, требовавшей радикальных изменений.

Но как тогда объяснить ее ничем не примечательные рабочие показатели? Увы, в нашей выборке мы увидим и других «середнячков», которым не удалось реализовать свои планы или из-за принятия ими неоптимальных решений, или просто вследствие невезения. В отличие от них IR являет собой характерный пример компании, которая замечала все существенные проблемы и справлялась с ними, но все же не сумела выделиться из общей массы.

Возьмем, например, сферу НИОКР. Нельзя сказать, что IR не учитывала важнейшую роль НИОКР в производстве полупроводников, однако она стремилась найти способ уменьшить расходы без ущерба для своей конкурентоспособности. Поэтому она финансировала свои НИОКР совместно с клиентами. Это позволило IR оставаться жизнеспособным конкурентом, расходуя на НИОКР, в процентах, в два с лишним раза меньше, чем Linear: 4 % от продаж по сравнению с 9 % у Linear. Тем не менее даже при сотрудничестве с клиентами в сфере НИОКР IR не имела возможности назначать такие ценовые надбавки, какие могли позволить себе Linear с ее чрезвычайно сильной НЦКП или Micropac с ее необычно высокой степенью клиентоориентированности.