Пока официант ставил тарелки с белой рыбой и шпинатом на безупречно чистую скатерть, Микки продолжал говорить, как будто не замечая, что подали еду.

– Мы используем большой леверидж, возможно, в четыре-пять раз превышающий собственный капитал фонда, и в основном будем занимать умеренную чистую длинную позицию. Я имею в виду, что, если капитал фонда составит один миллиард долларов, мы откроем длинную позицию на 2,3 миллиарда долларов по дешевым акциям, цена которых повышается, и короткую на 1,9 миллиарда долларов по дорогим акциям, цена которых вот-вот начнет снижаться. Следовательно, наша чистая длинная позиция составит всего 400 миллионов долларов при собственном капитале в размере одного миллиарда долларов, то есть 40 процентов. Затем будем внимательно отслеживать рынок и если действительно увидим, что намечается тенденция к понижению, то сократим чистую длинную позицию до 10 процентов, но на самом деле заработаем при этом, поскольку наши «лонги» увеличатся, а «шорты» сократятся. Это обеспечит нам низкий рыночный риск и волатильность, и мы возьмем на себя обязательство перед клиентами не отклоняться от этого уровня. Если наша волатильность, выраженная в виде стоимостной меры риска, или VAR

[24], начнет увеличиваться, мы сделаем все необходимое для сокращения потери. По существу, мы предлагаем доходность инвестиций на 500–600 базисных пунктов выше рыночной, и хотя одни годы могут оказаться лучше других, снижение доходности инвестиций ниже порогового уровня нам все равно не грозит.

Я многократно тестировал эту модель на исторических данных, и полученные результаты говорят о том, что она просто творит чудеса. Консультантам и управляющим хедж-фондов понравится низкий уровень риска, обеспечиваемый ею, и ее ориентация на количественные стратегии стоимостного инвестирования. Тот факт, что мы входим в состав Bridgestone, повышает уровень уважения и доверия к нам, поэтому если мы справимся со своей задачей, то заработаем кучу денег. Но давай не будем обманывать самих себя. Прежде всего нам нужно придерживаться своей модели и обеспечить высокие показатели доходности в течение первых двух лет.

– Звучит неплохо! – сказал Джо. – Но какова моя роль во всем этом?

Микки порывисто протянул руку через стол, схватил руку Джо и сжал ее.

– Ты будешь моим партнером, старина. Ты будешь работать с портфелем и заниматься аналитикой. Если та или иная позиция или сектор начнет странно себя вести, ты должен будешь выяснить, что происходит. Для этого понадобится не только количественный анализ, но и твое экспертное мнение. Ты будешь прикрывать меня, а я тебя.

Джо улыбнулся. Он даже представить себе не мог ничего лучше! Именно об этом давным-давно говорила ему Эмили.

– Послушай, Микки, – сказал Джо. – Я новичок в инвестировании, но мне это нравится. Я буду стараться изо всех сил.

– Джо, – продолжил Микки. – Позволь мне сказать тебе еще кое-что чрезвычайно важное. Возврат к среднему – это самый мощный тренд в нашем бизнесе. Превышение всегда корректируется в конечном счете. В Empirical Research есть один умный человек по имени Майкл Голдштейн. Так вот, он утверждает, что из-за безумного увлечения акциями технологических и интернет-компаний оценочный спред между растущими и недооцененными акциями еще никогда не был настолько велик. Ничего подобного не происходило ни в период безумия 1950-х, ни в начале 1970-х, в период роста акций компаний с малой капитализацией, ни во время пузыря акций Nifty-Fifty

[25].

Затем Микки потянулся к своему портфелю и, достав оттуда лист бумаги, протянул его Джо со словами:

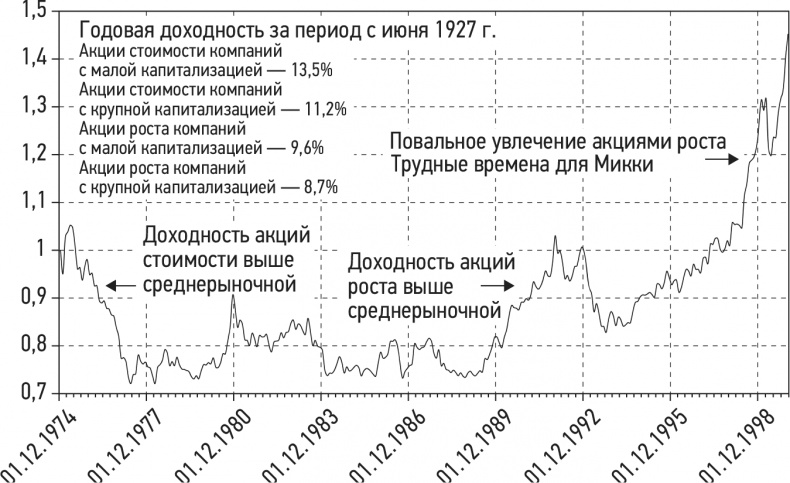

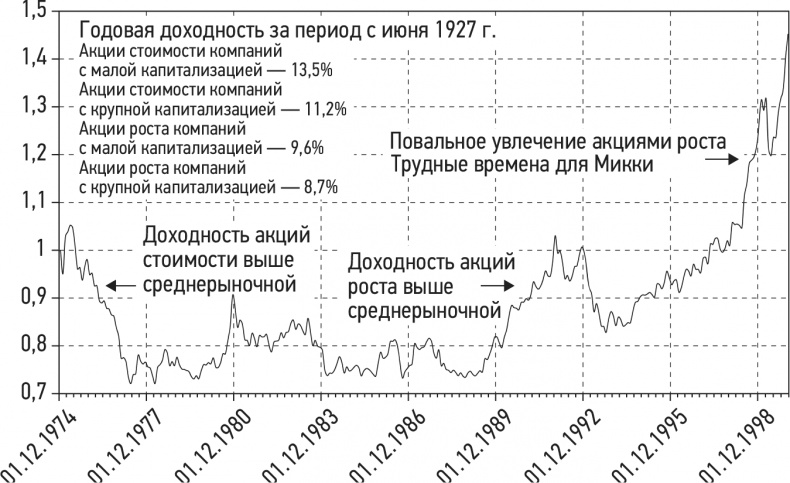

– Посмотри на этот график относительной доходности (см. рис. 7.1).

Джо внимательно изучил на график. Поразительная картина. Микки прав! Еще никогда не наблюдалось такого длительного, масштабного и безумного увлечения акциями роста, как во время этого пузыря. Микки говорил обо всем этом со страстной увлеченностью. Джо подумал, что она вызвана не выпитым вином или присущей Микки кипучей энергией, а тем, что он действительно верит во все, о чем говорит.

Рис. 7.1. Безумие: акции роста против акций стоимости

– Кроме того, – продолжил Микки, – хотя этого и не видно на графике, доходность акций стоимости существенно превышает доходность акций роста в долгосрочной перспективе. Начиная с 1927 года годовая доходность акций стоимости компаний с крупной капитализацией составила 11,2 процента, тогда как акций роста – всего 8,7 процента. Годовая доходность акций стоимости компаний с малой капитализацией – еще выше, 13,5 процента. Доходность акций стоимости компаний с крупной капитализацией превысила аналогичный показатель акций роста компаний с крупной капитализацией на 250 базисных пунктов за год. Эта разница просто огромна в расчете на десятилетие, не говоря уже о половине столетия. Так с какой стати разумный инвестор станет покупать и держать акции роста?

Не успел Джо ответить на этот вопрос, как Микки уже возбужденно продолжил:

– Настал редчайший момент. Самое интересное – похоже, волна уже спадает, и спреды начинают закрываться. Этот тренд – наш союзник. Нам не нужно спешить, мы просто должны быть начеку. Увеличение коэффициента альфа на протяжении семи кварталов будет просто колоссальным, если использовать в качестве ориентира исторические данные. И знаешь, дружище, история – это лучший шерпа!

[26]

Джо переспросил:

– Так ты утверждаешь, что с помощью твоей программы мы станем умниками-чудаками с налетом импульса?

Микки уставился на него.

– Умники-чудаки с импульсом! Ты прав, Джо. Я не думал об этом в таком ключе, но именно так и будет.

– Почему же Баффет говорит: «Бойтесь умников, формулы приносящих»?

– Потому что он не понимает аналитических возможностей компьютера; к тому же он человек прошлого. Он презирает умников за то, что они используют «черные ящики», и говорит, что «черные ящики» еще никогда не оправдывали себя. (На инвестиционном жаргоне термином «черный ящик» обозначается компьютеризованная программа инвестиций на основе определенных моделей.) Это всего лишь одно из его остроумных замечаний.

Микки неожиданно сменил тему.

– И последнее, Джо. Мы должны быть безупречными. Поистине безупречные, хорошие хедж-фонды включают в свой устав пункт, который гласит, что управляющие партнеры инвестируют 80 процентов своей прибыли в фонд и что они (а также их близкие родственники) не имеют индивидуальных акций на своих счетах. Это необходимо для того, чтобы исключить отвлекающие факторы и конфликт интересов. Тебя это устраивает?