Марк Халберт, издатель журнала Hulbert Financial Digest, согласен с этим мнением. «Исходя из предположения, что в будущем ситуация не изменится, я утверждаю: вы сможете обогнать 80 % своих коллег-инвесторов в следующие несколько десятилетий, если просто вложите деньги в индексный фонд – и ничего более. А еще лучше – станьте инвестором долгосрочного индексного фонда». Статья Халберта, написанная для New York Times, так и называлась: «Покупать и держать? Конечно, причем главное – держать» (Buy and Hold? Sure, but Don’t Forget the Hold).

Глава 6. Налоги обходятся дорого… дороже, чем вы думали

Не платите государству больше, чем должны!

Мы отнюдь не закончили разговор о правилах арифметики, которые объясняют сокращение доходов инвесторов взаимных фондов из-за неизбежных потерь в долгосрочном периоде (вследствие затрат на инвестирование и инфляции). Как сказано в главе 4, индексные фонды дают хорошую защиту от таких потерь. И хотя их доходности, безусловно, подвержены инфляционному влиянию, совокупное воздействие негативных факторов на них было существенно ниже, чем у активно управляемых фондов акций.

Есть еще один вид затрат, нередко игнорируемых, но оказывающих серьезное влияние на показатель чистой доходности инвестиций. Я говорю о налогах на доходы и прибыль – федеральных, налогах штата и местных

[37]. И в этом случае индексный фонд доказывает свои преимущества. Большинство взаимных фондов на практике крайне неэффективны с точки зрения налогообложения. Как правило, это становится следствием концентрации внимания их менеджеров лишь на краткосрочном периоде и повышенной активности торговых операций по акциям в управляемых ими портфелях.

Управляемые взаимные фонды крайне неэффективны с точки зрения налогообложения.

Оборачиваемость портфеля среднего фонда акций сегодня достигает практически 100 % в год. Если же учитывать суммарные активы, а не количество фондов, то коэффициент оборачиваемости активно управляемых фондов составляет примерно 61 %. Фонды, как правило, являются держателями акций в течение лишь 12 месяцев (или 20 месяцев, исходя из суммарных активов взаимных фондов акций). Невероятно, но в период с 1945 по 1965 год оборачиваемость не превышала 16 % в год, а фонды владели акциями порядка 6 лет (из расчета для средней акции в портфеле). Заметный рост оборачиваемости и, соответственно, операционных издержек крайне негативно сказался на инвесторах.

Активно управляемые фонды, похоже, будут нести бремя налоговой неэффективности до тех пор, пока котировки акций растут, а управляющие фондами продолжают свою кратковременную торговую гиперактивность. Посмотрим правде в глаза: большинство управляющих, ранее ориентировавшихся на долгосрочную перспективу, сейчас делают ставку именно на краткосрочные спекуляции. Однако индексные фонды следуют совершенно иным принципам: покупать и держать акции как можно дольше, сводя на нет операционные расходы.

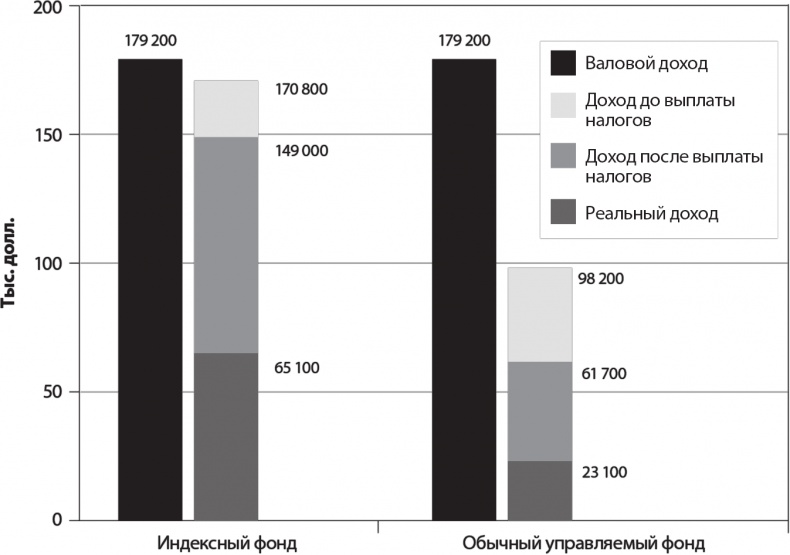

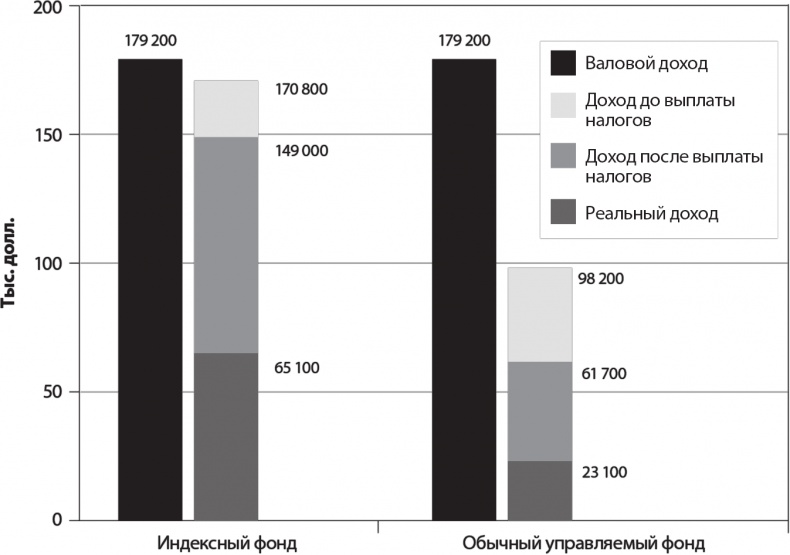

Вернемся к примеру, рассмотренному нами ранее: чистая годовая доходность среднего фонда акций в течение 25 лет составляла 10 %, а доходность индексного фонда с привязкой к S&P 500 – 12,3 %. При этом инвесторы активно управляемых фондов с высокой оборачиваемостью портфеля должны были выплатить ежегодный федеральный налог в 1,8 % годовых (добавьте к этому еще налоги штата и местные налоги). Таким образом, после выплаты налогов доходность для инвесторов сокращается до 8,2 % (рис. 12).

Рис. 12. Сравнение индексного и активно управляемого фондов: рост дохода на вложенные 10 000 долларов за период с 1980 по 2005 год

Примечание. При допущении о реинвестировании всех дивидендов и дохода от прироста капитала.

Несмотря на более высокую доходность, участники индексных фондов выплачивали менее значительные налоги (лишь 0,6 %, или втрое меньше, чем у активно управляемых фондов), а доходность после налогообложения у них составила 11,7 %. Таким образом, первоначальные 10 000 долларов инвестиций в активно управляемые фонды после налогообложения дали доход в 61 700 долларов, что почти на 60 % ниже показателя у инвесторов индексных фондов (149 000 долларов). В результате инвесторы индексных фондов получили на 87 300 долларов больше

[38].

Как и в случае с издержками фонда, ежегодные налоги выплачиваются с учетом текущей стоимости доллара. Если пересчитать совокупный доход с корректировкой на реальную покупательную способность доллара в 1980 году, то реальная годовая доходность участия в обычном фонде акций упадет до 4,9 %, а это менее чем 60 % показателя индексных фондов (8,4 %). Итак, реальный совокупный доход (после налогообложения) от вложения 10 000 долларов у инвесторов индексных фондов окажется втрое больше, чем у участников обычного фонда акций: 65 100 долларов против 23 100 долларов.

Даже в условиях небольших доходностей (после сдувания «пузыря») активно управляемые фонды продолжают переносить бремя налоговой неэффективности на своих инвесторов. За период с 1996 по 2005 год годовая доходность обычного фонда акций была равна 8,5 %, однако налоги «съели» 1,7 %, оставив в результате чистую доходность на уровне лишь 6,8 % годовых.

Не берусь «перекладывать ответственность» за снижение доходов инвесторов на какой-то определенный негативный фактор, хотя таковых в целом предостаточно. Это и высокие инвестиционные издержки, и неверный выбор фонда и времени выхода на рынок (подробно описанный в главе 5), и налоги. Наконец, последняя капля, переполняющая чашу, – инфляция.

Доходы от участия в фонде сокращаются из-за затрат на инвестирование, налогов и инфляции.

Год за годом мы оплачиваем издержки фондов – их расходы и налоги на прирост капитала (реализуется, как правило, в краткосрочном периоде к тому же) – с учетом текущей стоимости доллара. Накопление же активов происходит в реальных долларах, постепенно обесценивающихся из-за постоянно растущей стоимости жизни. Результаты всего этого оказываются просто разорительными. Примечательно, что данный факт стыдливо упускается из виду в том пакете информации, который управляющие фондов предлагают клиентам.