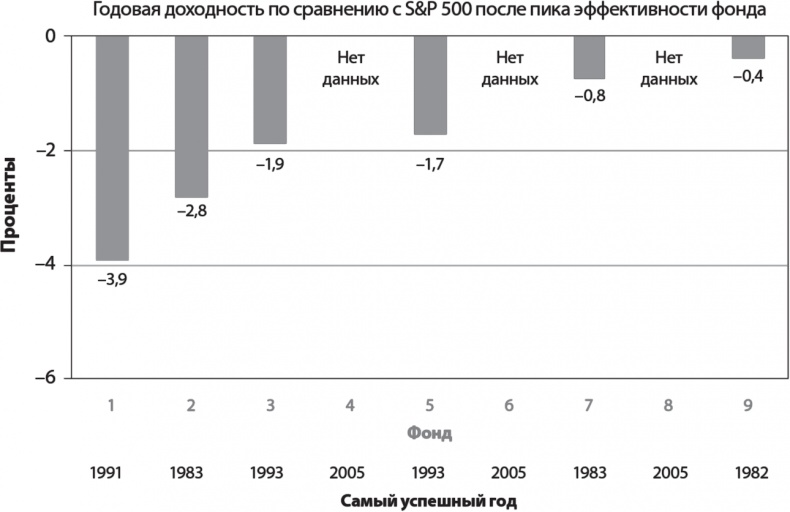

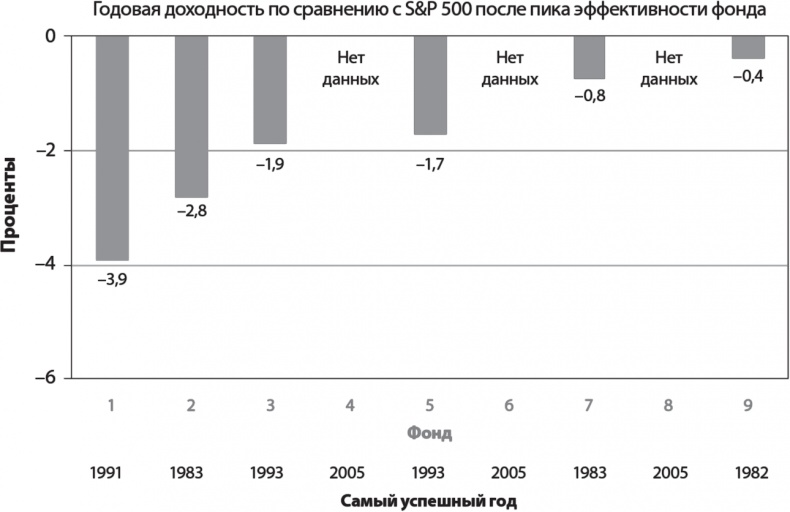

Рис. 16. Великолепная девятка победителей

Когда инвесторы заметили достижения этих девяти успешных взаимных фондов, деньги потекли к ним рекой, и фонды значительно увеличились в размерах. Но, как предупреждал Уоррен Баффет: «Толстый кошелек – это враг отличных инвестиционных результатов». Так оно и вышло. По мере роста объемов инвестиций итоги работы шести фондов из девяти становились все менее впечатляющими. Один фонд достиг лучших показателей в 1982 году, целых 24 года назад, и с тех пор стабильно отстает. Еще два фонда были максимально эффективны в 1983 году. Три фонда достигли пика не позднее 1993 года – больше 15 лет назад. Одним из них был легендарный Fidelity Magellan под управлением Питера Линча. С тех пор вот уже 13 лет он отчаянно борется за существование.

Всего 3 из 355 фондов акций, созданных в 1970-х годах (а это лишь 0,8 %), не только выжили, но и добились стабильно высоких результатов деятельности.

Итак, остается три фонда. Всего лишь 3 из 355 фондов акций, созданных в 1970-х годах (а это лишь 0,8 %), не только выжили, но и добились стабильно высоких результатов деятельности. На рис. 16 они идут под номерами 4, 6 и 8, а теперь я открою вам их названия: Davis New York Venture, Fidelity Contrafund и Franklin Mutual Shares. Слава победителям!

Примечательно, что управляющие портфелями этих фондов менялись довольно редко. Сменив своего отца, Шелби Дэвиса, Крис Дэвис управляет фондом Davis New York Venture с 1991 года (с 1996-го – вместе с Кеннетом Фейнбергом). Уилл Дэнофф занимает пост ведущего управляющего Fidelity Contrafund с 1990 года. Майкл Прайс управлял инвестициями Franklin Mutual Shares до 1997 года, а его преемник – до 2005 года.

Прежде чем инвестировать в эти три фонда с действительно выдающимися результатами в долгосрочном периоде, задумайтесь о следующих 35 годах.

Однако, прежде чем инвестировать в эти три фонда с действительно выдающимися достижениями в долгосрочном периоде, задумайтесь о следующих 35 годах. Какова вероятность того, что эти фонды будут столь же успешны в будущем? Оцените их нынешние размеры. Подумайте о том, что за это время их управляющие, вероятно, сменятся несколько раз. Прикиньте, какова вероятность того, что эти фонды вообще будут существовать спустя 35 лет. Для индустрии взаимных фондов характерны постоянные перемены и большое количество конкурентов, и никто не может знать, что принесет будущее. Но я искренне желаю как управляющим, так и инвесторам трех упомянутых фондов удачи и процветания.

Примечательно, что в списке фондов-победителей отсутствует Legg Mason Value Trust, с момента основания в 1982 году управляемый легендарным профессионалом в сфере инвестиций Биллом Миллером. Причина в том, что данный фонд не совершал операций до 1982 года. Однако это достойный пример успешного фонда. Миллер, нередко действующий вопреки тенденциям рынка, – единственный за последние 40 лет управляющий, которому удавалось постоянно превосходить S&P 500 в течение столь длительного периода в 15 лет (с 1991 по 2005 год включительно). Но, думаю, даже такой специалист, как он, согласился бы с палеонтологом из Гарвардского университета Стивеном Гулдом, который говорил, что любое открытие – это «невероятная удача, помноженная на высокий профессионализм».

Как и в случае с рекордом бейсболиста Джо Ди Маджио (56 отбитых подач подряд), чем дольше длилась полоса везения Миллера, тем больше внимания и денег инвесторов она привлекала. Но в 2006 году и эта полоса закончилась, когда доходность Legg Mason Value составила лишь 5,8 % (на 10 % ниже значения индекса S&P 500 в 15,8 %), что негативно сказалось на долгосрочной эффективности.

В течение 2005 года ставка дохода этого фонда равнялась примерно 15,3 %, что превышало 12,9 % по S&P 500 на весомые 2,4 % годовых. Но к началу 2006 года разница сократилась до 1,9 % (среднегодовая взвешенная по времени доходность составила 14,9 % по сравнению с показателем 13 % по S&P 500). Неудивительно, что основной приток капитала инвесторов начался лишь в 1997 году, на седьмом году успешной деятельности. Поэтому реальная доходность участников Legg Mason Value составила лишь 10,3 % (значительно меньше объявленной доходности). Удастся ли Миллеру вскоре вернуть фонду былую успешность? Не постигнет ли его судьба вышеупомянутых шести фондов из девятки победителей в долгосрочном периоде? Или же это просто небольшая полоса невезения? Кто знает…

Так или иначе, вероятность благоприятного результата инвестирования в стабильно успешный фонд акций – менее одного случая из ста. Как ни крути, статистика свидетельствует о том, что фонды с постоянно высокими результатами и редко меняющимися управляющими являются скорее исключением из правил в индустрии. Поэтому выбирать взаимный фонд, который переигрывал бы рынок в течение длительного периода времени, – все равно, что искать иголку в стоге сена. Рекомендация Богла такова: «Не ищите иголку в стоге сена – купите весь стог!»

Фонды с постоянно высокими результатами и редко меняющимися управляющими – исключение из правил в сфере взаимного инвестирования.

Под стогом, конечно же, подразумевается охватывающий весь рынок портфель, который предлагает низкозатратный индексный фонд. Доходность такого фонда примерно соответствовала бы или даже превышала уровни доходностей 346 из тех 355 фондов, которые начинали описанный выше «забег на рынке», длившийся более трех десятков лет. И я не вижу причин, способных помешать индексному фонду в последующие годы добиваться сопоставимых результатов. Дело здесь, безусловно, не в ловкости или мошенничестве, а в обычных правилах арифметики, которые вам, смею надеяться, уже хорошо известны.

Доходность индексного фонда, как мы понимаем, будет напрямую зависеть от доходности рынка акций. Но учтите массу факторов, влияющих на активные фонды: смену управляющих, исчезновение отдельных фондов, привлечение успешными фондами чрезмерного объема капитала, что мешает им в будущем, и невозможность определить, в какой мере успех конкретного фонда вызван везением, а в какой – профессионализмом. Следовательно, просто невозможно гарантировать опережающую рынок будущую доходность фонда, делая ставку лишь на его прежние успехи (пусть даже довольно продолжительные). Так что в этом вопросе прошлое – плохой советчик.

Можете не верить мне на слово…

Хотите еще советов? Пол Самуэльсон с присущей ему мудростью подводит итог в обсуждении выбора лучшего управляемого фонда. «Предположим, ученые докажут, что 1 из 20 алкоголиков может справиться со своей пагубной зависимостью. Опытный врач ответит на это: “Даже если так, вы никогда не угадаете, который именно. А в процессе его поиска 5 из 20 сопьются окончательно”. Инвесторы должны избегать подобных поисков крошечной иголки в огромном стоге сена».

Обозреватель Wall Street Journal Джонатан Клементс в своей колонке задается вопросом: «Стоит ли выбирать победителей?» Отвечает консультант по инвестициям из города Бока-Ратон, штат Флорида: «Даже сторонники активно управляемых фондов часто признают, что большинству инвесторов лучше вкладывать деньги в индексные фонды. Но самоуверенность не позволяет им отказаться от активного управления. Абсурдно? Пожалуй. Выбирать самые успешные фонды – все равно, что пытаться угадать, какое число выпадет на игральных костях, прежде чем бросать их на стол. Я не обладаю таким даром. Впрочем, как и большинство людей.