Существует слишком много видов фондов облигаций, чтобы испытывать ваше терпение рассмотрением каждого из них. Поэтому в данной главе речь идет о трех стандартных сроках погашения, по одному в каждом из трех основных облигационных сегментах: облагаемых налогом облигаций (корпоративных и государственных), не подлежащих налогообложению муниципальных облигаций и обязательств Казначейства США. Мы начнем разговор с фондов среднесрочных облагаемых налогом облигаций, затем обратимся к фондам долгосрочных бумаг, не подлежащих налогообложению, а затем, наконец, дадим оценку фондам, осуществляющим инвестиции в краткосрочные казначейские облигации США.

Индексный фонд с низкими затратами – бесспорный лидер среди фондов среднесрочных облигаций, облагаемых налогом.

Преимущества индексирования, скорее всего, уже перестали вас удивлять, и в данном примере вы вновь убедитесь, что индексный фонд с низкими затратами является бесспорным лидером среди фондов среднесрочных облигаций, облагаемых налогом

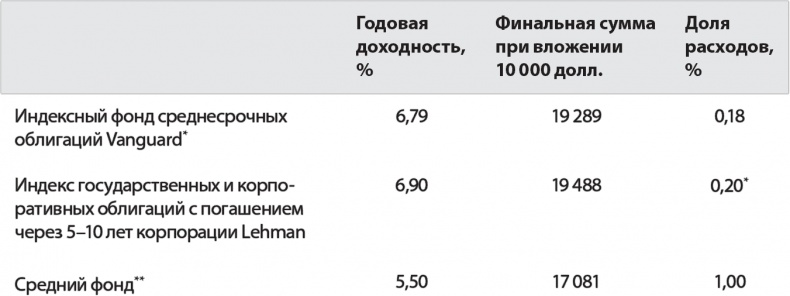

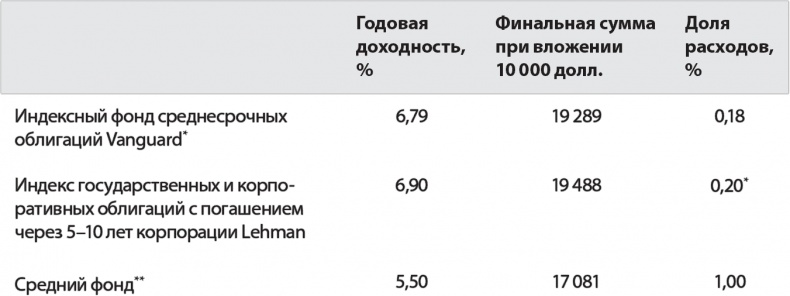

[55] (табл. 9). С ежегодной доходностью в 6,8 % за десятилетний период индексный фонд среднесрочных облигаций Vanguard (Vanguard IntermediateTerm Bond Index Fund) соперничает по доходности с индексом государственных и корпоративных облигаций с погашением через 5–10 лет корпорации Lehman Brothers

[56] (Lehman 5–10 year Government/Corporate Bond Index). Более того, годовая доходность индексного фонда почти на 25 % превысила среднюю доходность в 5,5 % средних фондов. С учетом того что активно управляемые фонды облигаций в совокупности получили валовую доходность ниже, чем индексный фонд Vanguard или указанный выше индекс, определяющим фактором в различии их чистой доходности являются затраты.

Табл. 9. Доходность и затраты фондов среднесрочных облигаций, облагаемых налогом, за период с 1996 по 2006 год

[57]

Портфели активно управляемых фондов, как правило, включают в себя примерно 25 % корпоративных и 75 % государственных облигаций (в основном облигации государственных организаций), в то время как индекс и индексные фонды облигаций содержат их в соотношении примерно 50/50. Эти цифры характеризуют очень низкий уровень риска, хотя индексный фонд облигаций и был чуть больше подвержен волатильности (среднегодовое стандартное отклонение 5 % при показателе в 3,7 % в активно управляемых фондах).

Итак, мы вновь возвращаемся к тому же. Среди фондов среднесрочных облигаций, облагаемых налогом, низкозатратный индексный фонд является настоящим лидером. В индексном фонде среднесрочных облигаций Vanguard доля затрат составляет 0,18 %, в пять раз меньше средней доли затрат среднего фонда (1 %). Кроме того, он имеет преимущество с точки зрения доходности за счет отсутствия комиссий за продажу. (Избегайте фондов облигаций с комиссией за продажу: 5 % комиссии поглотят весь ваш процентный доход за первый год инвестирования.) В индексном фонде 10 000 долларов первоначальных вложений через 10 лет увеличатся до 19 289 долларов, а в обычном фонде – до 17 081 доллара. Таким образом, индексирование вновь зарекомендовало себя в качестве успешной стратегии – индексные фонды обошли 550 из 570 конкурентов за прошедшее десятилетие.

В отношении фондов долгосрочных облигаций, не подлежащих налогообложению, индексирование тоже является оптимальной стратегией.

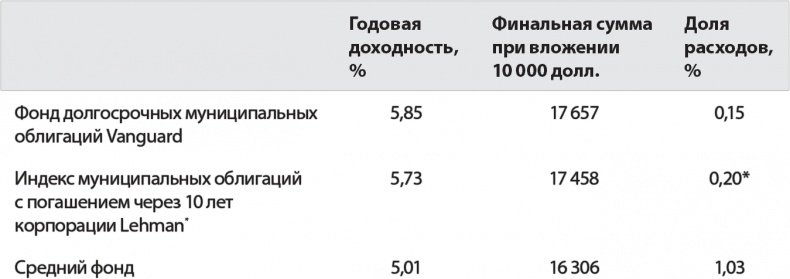

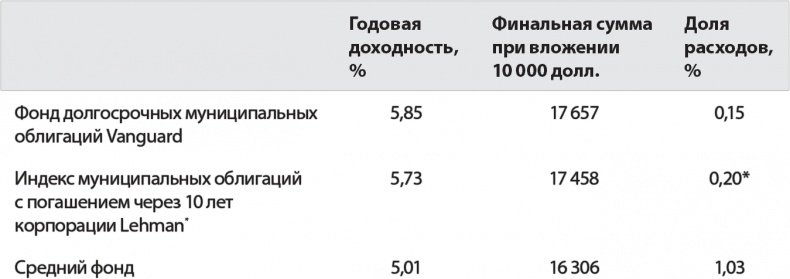

Теперь рассмотрим фонды долгосрочных муниципальных облигаций, не подлежащих налогообложению. В связи со сложностью структуры индексов муниципальных долговых обязательств здесь нет индексных фондов в чистом виде. Однако результаты основного индикатора данной отрасли – индекса облигаций, не подлежащих налогообложению, с погашением через 10 лет компании Lehman Brothers (Lehman Brothers Tax-Exempt 10-Year Maturity Index) – подтверждают превосходство доходности на основе индексирования над доходностью среднего активно управляемого фонда облигаций (табл. 10). Если валовая доходность индекса – 5,93 % годовых, то годовая чистая доходность аналогичного индексного фонда после вычета расходов в размере 0,2 % составила бы 5,73 %.

Фонд долгосрочных муниципальных облигаций, не подлежащих налогообложению, Vanguard (Vanguard Long-Term Tax-Exempt Bond Fund), доля затрат которого составила 0,15 % – чуть меньше нашего допущения для индексных фондов, – обеспечивал инвесторам чистую годовую доходность в 5,85 % (немногим выше гипотетической доходности индексных фондов). Как и иные индексные фонды, фонд Vanguard максимально диверсифицировал портфель, включил в него качественные бумаги (87 % облигаций с рейтингом А и выше – даже лучше, чем у активно управляемых фондов) и минимизировал оборачиваемость.

Табл. 10. Доходность и затраты фондов долгосрочных муниципальных облигаций, не подлежащих налогообложению, за период с 1996 по 2006 год

[58]

И вновь низкие затраты приводят к более высоким доходам. Годовая доходность 5,73 % в гипотетическом индексном фонде муниципальных облигаций более чем на 15 % превысила 5 % доходности среднего фонда долгосрочных муниципальных облигаций. Причем активно управляемые фонды имели более высокие риски – 15 % по облигациям с низким рейтингом (в сравнении с показателем для индекса в 4 %, а для фонда Vanguard – 15 %).

За прошедшее десятилетие 10 000 долларов первоначальных вложений в фонд долгосрочных муниципальных облигаций Vanguard выросли до 17 657 долларов, а среднее значение данного показателя для остальных подобных фондов составило 16 306 долларов. В сфере фондов долгосрочных облигаций, не подлежащих налогообложению, индексирование опять оказалось на высоте благодаря низким затратам, диверсификации и отказу от попыток переиграть рынок. Фонд долгосрочных муниципальных облигаций Vanguard занял первую позицию среди 194 конкурентов.