Чаще всего инвесторы полагаются на такой широко известный коэффициент, как отношение рыночной стоимости акции к прибыли на акцию (P/E), но он дает лишь ограниченное представление о том, сколько может стоить компания. Признаемся, даже в этой книге мы иногда используем традиционный показатель Р/E (см. график 14.4) – прежде всего потому, что мнение о его значимости прочно укоренилось в сознании инвестиционного сообщества. Тем не менее в своей повседневной инвестиционной жизни мы предпочитаем более разносторонний взгляд на оценку компаний и продолжим придерживаться его в оставшейся части этой книги.

Итак, как же менялась оценка Caterpillar с течением времени? График 14.4 показывает коэффициенты P/E компании между 2003 и 2012 гг. и сравнивает их со средним показателем P/E за те же годы для компаний из индекса S&P 500. За этот период коэффициент P/E в CAT колебался между 7,9 и 39,8, тогда как для участников менее волатильного индекса S&P он находился в диапазоне 10,9–21,1. P/E Caterpillar за 2012 г. составил 9,2, а аналогичный показатель по фирмам из S&P 500 в среднем равнялся 15,0. Сразу видно, что рынок оценивал доходы Caterpillar не так высоко, как доходы типичной фирмы из индекса S&P 500.

Хотя мы не рассматриваем коэффициент P/E как решающий показатель стоимости компании, данные по нему, действительно, косвенно подтверждают предположение, что инвесторы часто недооценивали Caterpillar. Коэффициент P/E для фирм из S&P 500, равный 15,0, отражает 63 %-ную надбавку к стоимости в сравнении с Caterpillar, для которой этот коэффициент составляет 9,2. Такая оценка CAT представляется серьезно заниженной даже с учетом большей нестабильности ее продаж, прибыли и курса акций. Учитывая завидное положение CAT на рынке, устойчивую долгосрочную прибыльность и проверенную временем способность выплачивать дивиденды акционерам даже в тяжелые времена, существенную корректировку коэффициента P/E рынком можно объяснить лишь неадекватной аналитикой.

Расчет общей стоимости предприятия

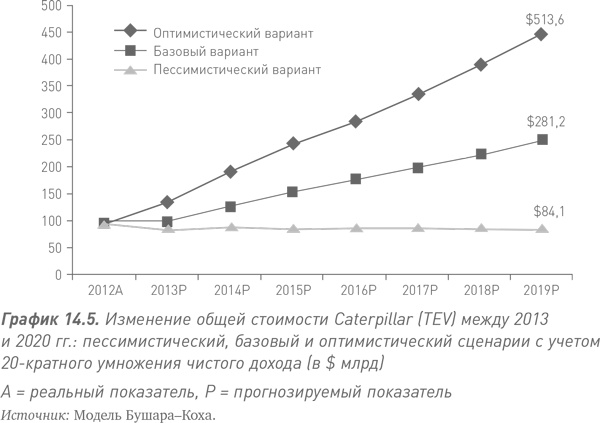

В таблице 14.4 представлены результаты расчета общей стоимости Caterpillar (Total Enterprise Value, TEV) в период между 2012 (реальный показатель) и 2020 (прогнозируемый показатель) годами, полученные нами исходя из 17-кратного, 20-кратного и 23-кратного умножения размера чистого дохода CAT. Кому-то эти коэффициенты могут показаться слишком щедрыми, но мы хотели бы напомнить, что между 1994 и 2013 гг. средний коэффициент «TEV/чистый доход» Caterpillar ежедневно составлял 23,9. Так что цифры TEV, представленные на графике 14.5, не являются излишне оптимистическими; они отражают исторические показатели CAT.

С первого взгляда на график заметно, что при любом сценарии, кроме нашего пессимистического варианта, TEV Caterpillar вскоре станет чрезвычайно высокой. В 2020 г. при 23-кратном коэффициенте (который несколько ниже исторического показателя CAT) мы прогнозируем TEV компании в размере $323,4 млрд в рамках базового сценария и $590,6 млрд – в рамках оптимистического. Эти цифры разительно отличаются от реальной TEV на уровне $95,1 млрд в 2012 г. Если мы отбросим оптимистический вариант, поскольку он, так скажем, слишком оптимистичен, то все равно окажется, что даже базовый вариант оценки TEV Caterpillar на 2020 г. – $323,4 млрд – будет существенно выше прогнозов большинства аналитиков и институциональных инвесторов.

На графике 14.5 наглядно представлены данные, указанные в таблице 14.4, с учетом множителя, равного 20 (то есть заниженного коэффициента на фоне общей истории Caterpillar), и спрогнозирована динамика изменения TEV компании до 2020 г. включительно при пессимистическом, базовом и оптимистическом вариантах развития событий. С одной стороны, восходящая траектория TEV компании впечатляет, но с другой – она является, на наш взгляд, вполне реалистичной, особенно если взглянуть на базовый сценарий.

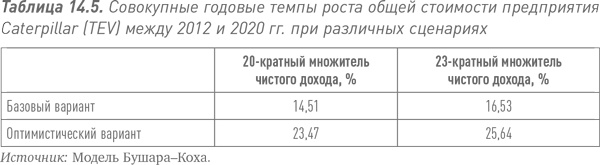

В сущности, Caterpillar имеет все необходимое, чтобы продолжить генерировать прибыль на протяжении оставшейся части десятилетия. Это станет залогом значительного ежегодного роста общей стоимости предприятия. Из таблицы 14.5 следует, что совокупный годовой рост TEV компании с 2012 по 2020 г. будет колебаться в диапазоне между 14,51 % в базовом варианте при весьма скромном 20-кратном множителе чистого дохода и 25,64 % в оптимистическом варианте при 23-кратном коэффициенте (который тоже не дотягивает до среднего исторического показателя компании).

Прогнозирование будущего курса акций Caterpillar

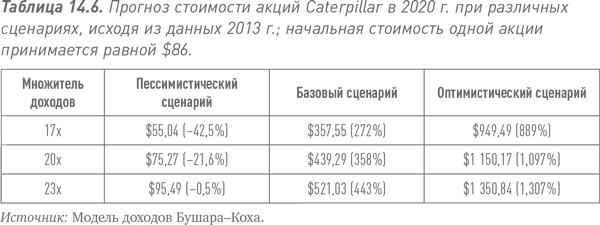

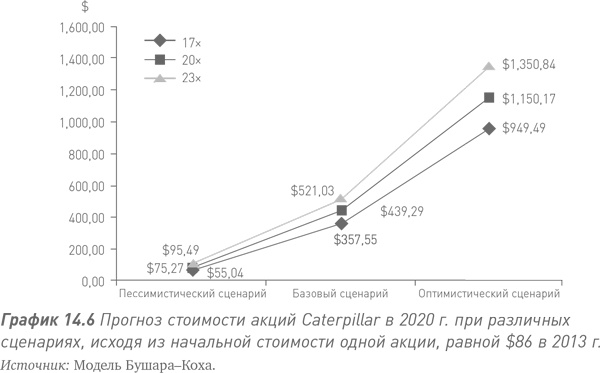

Чтобы оценить стоимость Caterpillar в 2020 г., в прогностической модели Бушара – Коха для компании используются 17-, 20– и 23-кратные коэффициенты умножения прогнозируемых доходов на 2020 г. (табл. 14.6). На основе этих коэффициентов мы определяем целевой курс. Стоимость акций Caterpillar в середине июля 2013 г. колебалась вокруг цифры $86 за акцию, однако демонстрировала (и демонстрирует) серьезный восходящий тренд. Огромный потенциал CAT к повышению может показаться многим инвесторам удивительным, поскольку наши оценки будущей выручки и прибыли компании превышают нынешние рыночные ожидания. Даже в рамках нашего пессимистического сценария для Caterpillar, который подразумевает стагнирующий уровень продаж и прибыли, возникает ситуация, в которой инвесторы могут потерять лишь очень скромную сумму с учетом 23-кратного коэффициента (среднеисторический показатель), хотя при этом они будут получать годовые дивиденды в размере 2 % и более. Если это считать катастрофой, то многие инвесторы – в свете неудач прошлых лет – были бы счастливы, если бы она произошла.

Нашей отправной точкой в каждом сценарии изменения курса акций, приведенном в таблице 14.6 и проиллюстрированном на графике 14.6, является цена за акцию Caterpillar в размере $86. Можно заметить, что прогноз, составленный в соответствии с более чем обоснованным, по нашему мнению, базовым сценарием, предрекает цену в $357 за акцию CAT в 2020 г. при 17-кратном множителе, $439 – при 20-кратном и $521 – при 23-кратном. Прогнозный курс акций, согласно оптимистическому сценарию, сравнительно выше, а пессимистический – сравнительно ниже.