Источник: «Unpacking the black box: An econometric analysis of investment strategies in real world firms», M. Baddeley, CEPP Working Paper No. 08/05, University of Cambridge, p. 14.

Обычно если люди считают, что рискуют, то они рассчитывают на более высокую доходность. На практике этому можно найти немало подтверждений. Например, банки обычно взимают более высокие проценты с заемщиков, которые не могут предложить хорошего обеспечения или подтвердить наличие надежных источников дохода.

Возвращаясь к инвестиционной возможности Billingsgate Battery, недостаточно сказать, что компании не стоит делать инвестиции, если их доходность не превышает процентов по банковскому депозиту. Ей необходима более высокая доходность, поскольку разумная альтернатива покупке станка – не размещение денег в банке, а вложение в другой инвестиционный проект, сопряженный с таким же, как покупка станка, риском.

На практике мы обычно ожидаем более высокую доходность от инвестиционных проектов, которые считаем более рискованными. Решить, насколько рискован тот или иной проект и какой должна быть рисковая премия, довольно трудно. На практике такие решения принимаются на основе субъективного суждения.

Инфляция

Если нас на год лишат £100, то когда мы сможем их потратить, купим на них уже не столько товаров и услуг, сколько могли купить год назад. Как правило, мы не сможем купить столько консервированной фасоли, батонов хлеба или автобусных билетов, сколько могли год назад. Это результат потери деньгами покупательной способности, или инфляции. Чтобы инвестор сделал инвестиции, нужно, чтобы ему компенсировали потерю покупательной способности денег. Такую компенсацию он должен получить помимо доходности, которая определяется с учетом доходности альтернативных инвестиций с аналогичным риском.

На практике существующие на рынке процентные ставки обычно учитывают инфляцию. Ставки, которые банк или строительное общество предлагает потенциальным вкладчикам, уже учитывают ожидаемые в будущем темпы инфляции.

Действия разумного инвестора

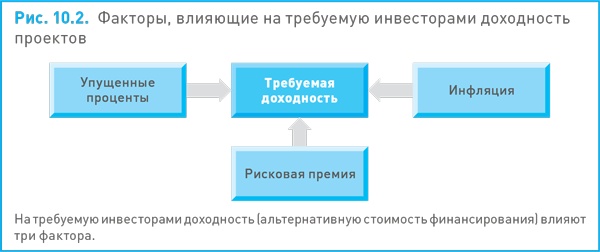

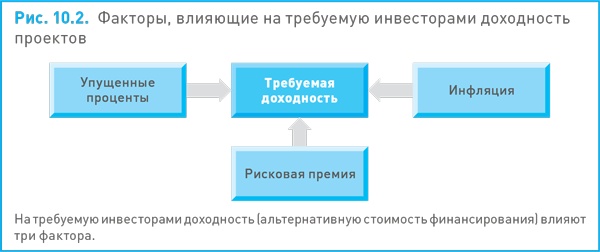

Резюмируя изложенное, можно сказать, что разумный инвестор, который хочет увеличить свой капитал, согласится сделать вложения только в том случае, если они компенсируют упущенные проценты и снижение покупательной стоимости вложенных денег, а также риск не получить ожидаемую доходность. Обычно инвестор принимает решение, оценивая, превысит ли доходность инвестиционного проекта базовую процентную ставку (которая учитывает инфляцию) плюс рисковую премию. Эти три фактора (упущенные проценты, риск и инфляция) графически представлены на рис. 10.2.

Чтобы инвесторы вложили в проект свои деньги, он должен обеспечивать им хотя бы минимальную доходность. Однако, сравнивая проекты, они должны определять, насколько эти проекты могут увеличить их капитал. Обычно больше всего увеличивают капитал проекты с наивысшей доходностью, однако, как мы увидим далее, так бывает не всегда. В любом случае необходимо уделять основное внимание увеличению капитала.

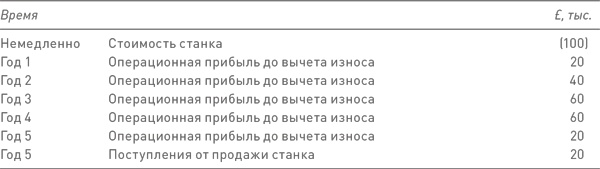

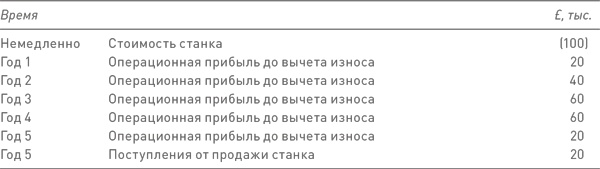

Вернемся теперь к примеру с Billingsgate Battery. Напомним, что ожидаемые денежные потоки от ее инвестиции будут следующими.

Мы уже знаем, что недостаточно просто сравнить базовый приток и отток денежных средств по инвестиционному проекту, нужно попытаться представить каждый из этих денежных потоков в сопоставимом виде, тогда можно будет напрямую сравнивать размер притока денежных средств за период с немедленными расходами в размере £100 000. И такая возможность существует.

Предположим, что вместо осуществления данной инвестиции компания выберет альтернативный вариант со сходным риском и годовой доходностью 20 %.

Задание 10.9

Мы знаем, что Billingsgate Battery может вложить средства в альтернативный проект и получить 20 %-ную годовую доходность. Какой, по вашему мнению, будет приведенная (немедленная) стоимость ожидаемых в первый год денежных поступлений в размере £20 000? Иными словами, если бы вместо того, чтобы ждать целый год £20 000, не имея возможности вложить их под 20 %, компания могла получить эти деньги сразу, то какую полученную сегодня сумму вы сочли бы равной £20 000, полученным через год?

Если бы можно было получить что-то немедленно, а не ждать целый год, то, конечно, надо согласиться и на меньшую сумму. Ведь тогда мы смогли бы инвестировать эту сумму под 20 % (в альтернативный проект). По логике, мы согласились бы получить сумму, которая вместе с годовым доходом составила бы £20 000. Если мы назовем эту сумму PV (приведенная стоимость), то можно сказать, что:

PV + (PV × 20 %) = £20 000,

т. е. эта сумма плюс доход от ее инвестирования на год равна £20 000. Если мы преобразуем данное уравнение, то получим:

PV × (1 + 0,2) = £20 000.

Обратите внимание, что 0,2 – это то же самое, что 20 %, но в десятичном выражении. Дальнейшее преобразование уравнения дает:

PV = £20 000/(1 + 0,2) = £16 667.

Таким образом, разумные инвесторы, у которых есть возможность вложить средства под 20 % в год, сочли бы, что £16 667 сейчас – это все равно что £20 000 через год. Поэтому можно сказать, что если доходность альтернативных инвестиций равна 20 %, то приведенная стоимость £20 000, которые будут получены через год, равна £16 667.

Если бы можно было рассчитать приведенную стоимость (PV) каждого денежного потока, связанного с покупкой станка компанией Billingsgate Battery, то мы смогли бы напрямую сравнить связанные с этими инвестициями затраты (£100 000) и выгоды, полученными с первого по пятый год. К счастью, такая возможность у нас есть.

Приведенную стоимость конкретного денежного потока можно определить следующим образом:

PV денежного потока n-го года = Фактический денежный поток n-го года, деленный на (1 + r)ⁿ,

где: n – год возникновения денежного потока (т. е. через сколько лет в будущем он возникнет), а r – доходность альтернативных инвестиций в виде десятичной дроби, а не в процентах.

Мы уже видели, как это работает для поступления денежных средств в размере £20 000 в году 1. В году 2 приведенная стоимость денежного потока составит:

PV денежного потока года 2 (т. е. £40 000) = £40 000/(1 + 0,2)2 = £40 000/(1,2)² = £40 000/1,44 = £27 778.