Исходя из этого постулата, ФРС удерживала процентную ставку на уровне 1 % в течение трех лет, обещая и в дальнейшем продолжать такую политику. Повышение процентных ставок возможно лишь в «разумных пределах», что в просторечии означает «черепашьими темпами». Последней каплей в этом коктейле стала секьюритизация долга и непрозрачная деятельность банков. Почти все «мыльные пузыри» становятся плодом какой-либо новой финансовой технологии, своего рода финансового инжиниринга. В 1920-х гг. это были кредит на покупку товаров в рассрочку, онкольный кредит, маржинальный кредит; все это содействовало развитию долгового «мыльного пузыря» 1920-х. В 2008 г. мы столкнулись с секьюритизацией долговых обязательств, теневым банкингом, также сыгравшими немалую роль в финансовой катастрофе. Термин «теневой банкинг» введен в оборот моим добрым другом Полом Мак-Каллеем из PIMCO и означает широкую сеть финансовых операций, осуществляемых небанковскими организациями, то есть непрофильными компаниями. Они принимают депозиты на короткий срок и выдают долгосрочные кредиты. Они приобретают ликвидные активы и конвертируют их в неликвидные, например закладные по ипотекам. Прелесть теневого банкинга состоит в том, что занимающиеся им компании не обязаны обеспечивать выданные кредиты никаким капиталом. Отличная работа, если вам посчастливится получить ее. Система теневого банкинга может оставаться на плаву только при поддержке рейтинговых агентств, которые обязаны выполнять полицейские функции на фондовом рынке. Вместо этого они, по образному выражению Мак-Каллея, «выдают теневым банковским компаниям фальшивые удостоверения личности». Рейтинговые агентства заявляют, что приобретение краткосрочных долговых обязательств так же надежно, как банковский депозит. Еще одна проблема заключается в том, что в отличие от коммерческих банков центральный банк никак не регулирует деятельность теневого банкинга и не может просто выкинуть его с рынка, «перевернув шахматную доску». Таким образом, частный долг очень быстро может превратиться в государственный.

Реструктуризация совокупного долга

Теневой банкинг рухнул одновременно с началом финансового кризиса 9 августа 2007 г., когда Bank Paribas (BNP) объявил, что три его хедж-фонда приостанавливают работу из-за недостатка ликвидности. На руках у кредиторов, считавших, будто в любой момент могут продать его задолженность, оказались замороженные активы3. Это было начало краха системы теневого банкинга, кульминация которого наступила в момент банкротства Lehman Brothers.

Все секьюритизированные активы, числившиеся на балансе фондов денежного рынка, рано или поздно опять оказывались на балансах банков. Этот процесс не ограничивался рынком краткосрочных обязательств корпораций. Зарубежные центральные банки начали сбрасывать ипотечные облигации Fannie Mae и Freddie Mac, вынуждая ФРС скупать их; в противном случае грозил полномасштабный крах американского ипотечного рынка.

Правительства многих стран пытались нивелировать последствия происходящего в частном секторе, интенсивно выплачивая государственный долг и тем самым инициируя реструктуризацию совокупного долга. Это сопровождалось значительным дефицитом государственного бюджета, включением денежного станка и как следствие резким наращиванием валюты баланса центральных банков и суммы бюджета. Государственный сектор торопливо покрывал дефицит, образовавшийся в результате сокращения задолженности частного сектора после финансового кризиса. В то время как домохозяйства и корпорации начали погашать свою задолженность, правительства ее увеличивали.

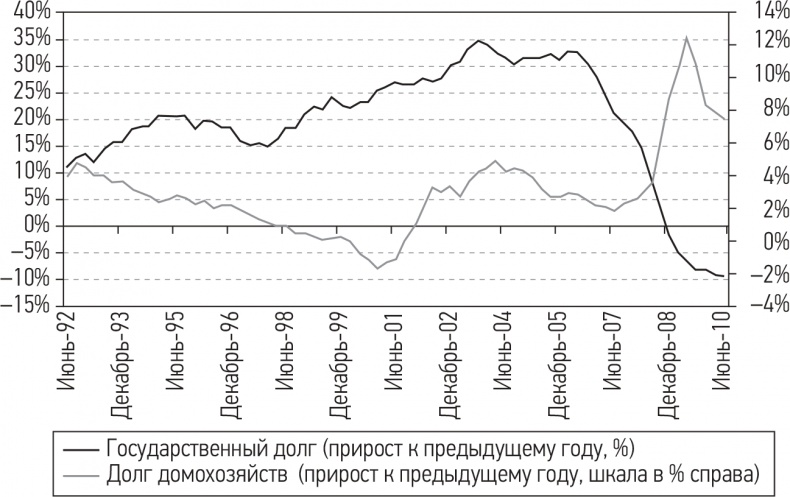

На рис. 1.7 приведен один из самых важных графиков в этой книге. На нем показан процесс передачи дирижерской палочки задолженности из частного сектора в государственный. Это и есть момент антракта между первым и вторым актами долгового суперцикла. Отсюда уже виден конец игры.

Рис. 1.7. Динамика непогашенных долговых обязательств США

Источник: Bloomberg, Variant Perception

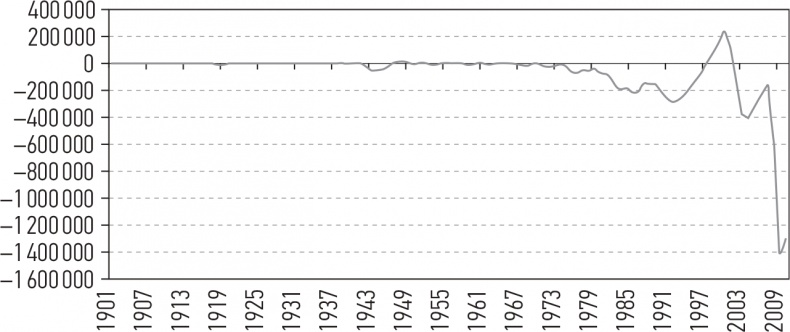

Этот факт заметно повлиял на государственные финансы, что со всей очевидностью следует из графика налоговых поступлений, начиная с 1900 г. Пики дефицитов буквально выскакивают за его пределы (рис. 1.8).

Рис. 1.8. Федеральный дефицит/профицит бюджета США (млн долл. за период с 1901 г. по настоящее время)

Источник: Bloomberg, Variant Perception

Очень важное обстоятельство: по большей части долг не продлевался, а просто перемещался от одного правообладателя к другому – от потребителей и домохозяйств к правительству. Хотя долговой суперцикл связан главным образом с неустойчивым ростом задолженности в частном секторе, конец игры представляет собой долговой кризис в государственном секторе и наступает тогда, когда правительства теряют способность проводить дальнейшие заимствования под нынешний низкий процент. Греция первой оказалась в такой ситуации. За ней последуют другие. Если частные лица накапливают неподъемные долги, они объявляют себя банкротами. Если неподъемные долги накапливают страны, то у них есть три возможных выхода:

1. Они могут запустить контролируемую инфляцию.

2. Они могут объявить дефолт.

3. Они могут обесценить задолженность и дезавуировать любых иностранных заимодавцев. По сути, это один из вариантов инфляционного метода борьбы с задолженностью.

Последний момент особенно важен. На рис. 1.9 мы видим, что за крахом фондового рынка в 1929 г. последовал коллапс банковской системы в 1931 г. Оба события стали предвестниками кризиса денежной массы 1930-х гг. Многие возразят, что США никогда не объявляли дефолта, но страна отказалась от золотого стандарта, а все иностранные держатели облигаций США понесли 30-процентный убыток, поскольку выплаты им производились обесцененными в результате кризиса долларами.

Рис. 1.9. Доля стран, охваченных банковским и долговым кризисом, рассчитанная по их удельному весу в мировой прибыли

Источник: Reinhart and Rogoff, «Banking Crises: An Equal Opportunity Menace», www.bresserpereira.org.br/terceiros/cursos/Rogoff.Banking_Crises.pdf, National Bureau of Economic Research

Не стоит говорить и о том, что если какая-либо страна девальвирует валюту, то ее соседи чаще всего делают то же самое. Один из ведущих мировых экспертов по 1930-м гг. Барри Айхенгрин так описывал ситуацию: