Рынок общается с нами движениями цен, и если эти движения указывают, что в чем-то я заблуждаюсь, то мне придется подстроиться под рынок. Я не настолько уверен в своих силах, чтобы надеяться, будто рынок подстроится под меня – он никогда не допускает ошибок.

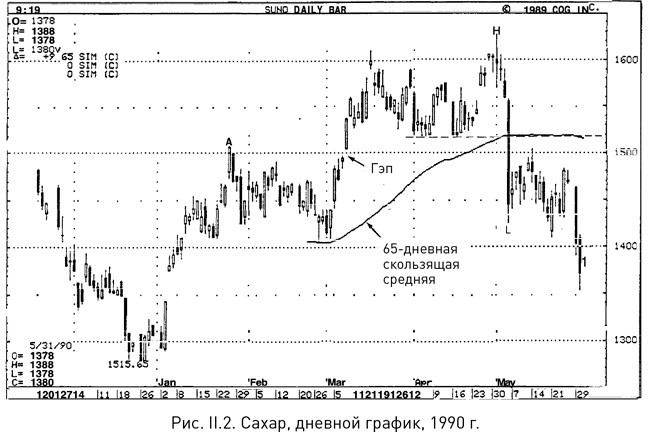

В начала мая 1990 г. после обвала цен на сахар (см. рис. II.2) я ожидал их временного подъема с отметки $0,14, которая соответствовала, с одной стороны, нижней границе годового бычьего канала на недельном графике, а с другой – минимумам конца февраля – начала марта. Тем не менее я предполагал, что пока не будет пробита область сопротивления $0,1515–0,1520, среднесрочный нисходящий тренд не потеряет актуальность. Быкам не хватило сил преодолеть эту область: локальный максимум, достигнутый 14 мая, составил $0,1505.

В данном случае четыре технических индикатора указывали на существование сильного сопротивления в районе $0,1515–0,1520. А именно:

1. Здесь находился старый уровень поддержки, многократно протестированный в течение марта-апреля. Я полагал, что если уж медведям в конце концов удалось его пробить, то теперь он должен превратиться в такой же важный уровень сопротивления.

2. 65-дневная скользящая средняя (индикатор, который я считаю важным при торговле на многих рынках) в тот момент проходила в районе $0,1515. Подробнее об использовании скользящих средних вместе со свечами мы поговорим в главе 13.

3. О том, насколько психологически важной является отметка $0,15, можно также судить по локальному максимуму в январе и окну в марте, помеченным на графике буквами A и B.

4. Отметка $1514 соответствовала 32 %-ному уровню коррекции Фибоначчи после снижения цены от максимума в $0,1627, помеченного буквой H, до минимума в $0,1444, помеченного буквой L. Это первый уровень, на котором рынок зачастую встречает сопротивление при попытках роста после падения.

Рынок никогда не ошибается

Один из моих семинаров, не связанных со свечами, называется «Приемы дисциплинированной торговли по техническому анализу». Чтобы лучше донести до аудитории мысль о важности дисциплины в трейдинге, я использую слово discipline в качестве анаграммы, начиная с каждой из его букв определенное правило. Так, правило на букву N гласит: «Никогда не торгуйте из убеждения, что рынок не прав»2.

Что под этим подразумевается? Никогда не пытайтесь навязать рынку свое мнение. Например, если вы твердо уверены, что цены на нефть начнут расти, не торопитесь делать покупки, пока тренд не развернется в нужном вам направлении. Если вы начнете покупать контракты в медвежий период, надеясь, что на смену ему придет бычий, тем самым вы попытаетесь навязать рынку ваш собственный взгляд. Не стоит бороться со сложившимся трендом, ведь последствия могут оказаться пагубными: не исключено, что в конечном счете бычий прогноз действительно сбудется, но только это будет слишком поздно для вас.

Представьте, что вы ведете машину на дороге с односторонним движением, а вам навстречу движется каток для укладки асфальта. Вы останавливаете машину и встаете перед ним с плакатом «Стоп! Неправильный путь», который, конечно же, всегда держите при себе на всякий случай. Вы прекрасно понимаете, что каток движется в ошибочном направлении, но его водитель может не заметить вашего предупреждающего сигнала, и поэтому вы рискуете сравняться с мостовой еще до того, как он решит развернуться. Так же происходит и на рынках, когда вы пытаетесь плыть против течения: срабатывающие маржин-коллы грозят разорить вас прежде, чем тренд развернется в нужную вам сторону.

Следуйте за трендом, но не пытайтесь его опередить. Если вам привычнее торговать на бычьем рынке, заключайте сделки в периоды роста, если на медвежьем – действуйте во время снижения. Эта мысль красиво сформулирована в одной из японских книг, которую мне однажды довелось переводить. «Покупка или продажа без понимания текущего характера рынка – такой же нонсенс, как литератор, рассуждающий об оружии. Столкнувшись с сильным бычьим или медвежьим рынком, такой игрок обязательно сдаст врагу крепость, ведь то, что кажется ему хорошо защищенным, на самом деле таит в себе большую опасность. Просто ждать подходящего момента – вот что разумно и важно»3.

Глава 10

Сочетания свечных сигналов

Добавьте осторожность к осторожности.

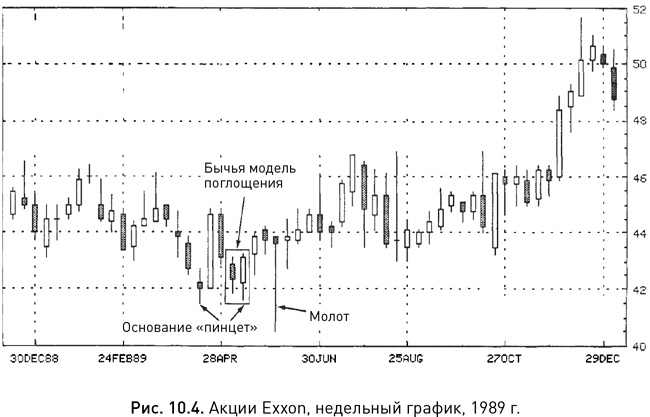

В этой главе рассматриваются примеры того, как группы свечных моделей и отдельных свечей, дополняя друг друга, указывают на важные ценовые области. Так, на рисунке 10.1 сочетание нескольких свечных сигналов послужило предвестником снижения цен, а затем еще одна группа свечей просигнализировала об окончании спада. В начале июня возник повешенный, сразу за которым последовал другой негативный технический сигнал – свеча «дожи». После этого цены двигались вниз, пока не появились признаки достижения важного основания: первым из них был молот, а вторым – бычья модель поглощения, которую вместе с молотом образовала идущая за ним свеча. В ходе небольшого снижения несколькими днями позже рынок проверил на прочность уровень поддержки, заданный нижней тенью молота, и не смог его пробить, в результате чего на графике сложилось основание «пинцет».

Сентябрьский молот на рисунке 10.2 предупредил о предстоящем подъеме, а в конце ноября возникли три свечных индикатора разворота на вершине, остановившие этот подъем, – свечи «повешенный», «дожи» и модель «падающая звезда».

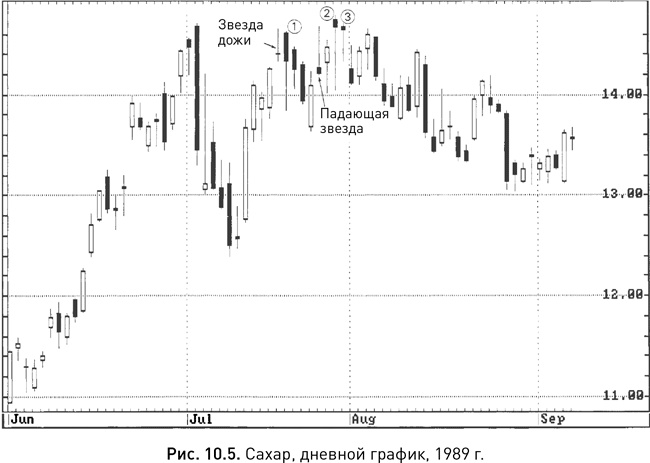

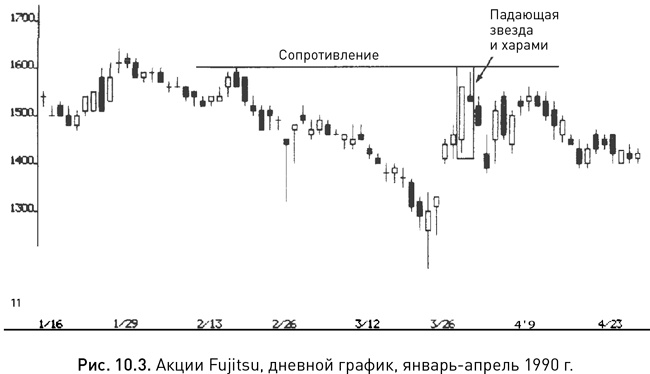

На рисунке 10.3 вы можете видеть, как одни и те же комбинации свечей подают сразу несколько сигналов. В начале апреля за свечой с длинным белым телом последовала свеча с маленьким телом и длинной верхней тенью. Вместе они образовали модель «харами», при этом вторая из них по форме напоминала падающую звезду, а пик ее верхней тени говорил о неудачной попытке пробить уровень февральских максимумов на отметке 1600.