Комбинация из двух скользящих средних

Существует множество вариантов использования комбинаций из двух скользящих средних. Один из них – в качестве индикатора перекупленности, или перепроданности, или осциллятора скользящих средних. Этот индикатор получается путем вычитания долгосрочной скользящей средней из более краткосрочной и может принимать как положительные, так и отрицательные значения. Для чего нужно сопоставлять динамику двух индикаторов одной группы? Краткосрочная скользящая средняя более чувствительна к последним изменениям цены, и если она значительно превышает (или находится ниже) долгосрочной, значит рынок считается перекупленным (перепроданным).

Еще один способ получения сигналов с помощью комбинации из двух скользящих средних, долгосрочной и краткосрочной, – это выявление точек, в которых они пересекаются. Пересечение может оказаться ранним признаком смены тренда. Например, если краткосрочная скользящая средняя пересекает долгосрочную снизу вверх, это означает бычий сигнал. Японские аналитики называют такое пересечение золотой крест (golden cross), а обратную ситуацию, когда краткосрочная скользящая средняя пересекает долгосрочную сверху вниз – мертвый крест (dead cross). Скажем, золотой крест возникнет в момент, когда трехдневная скользящая средняя пересекает снизу вверх девятидневную.

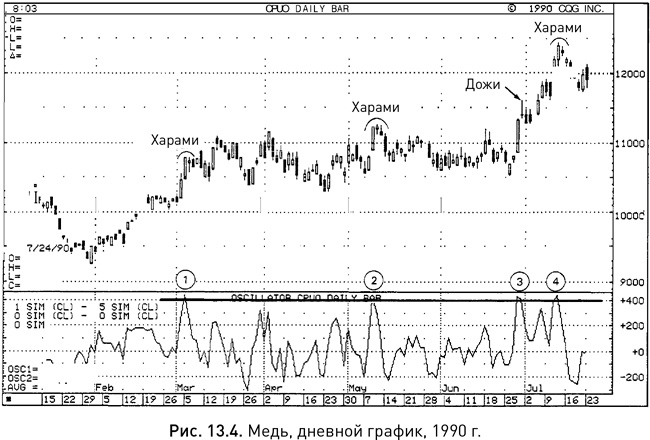

В качестве индикатора краткосрочной перекупленности или перепроданности некоторые аналитики сопоставляют текущую цену закрытия с пятидневной скользящей средней (см. рис. 13.4.) Например, если пятидневная скользящая средняя проходит на отметке $1,1, а цена закрытия составляет $1,14, значит медь перекуплена на $0,04. В данном примере дополнительный график в нижней части рисунка построен путем вычитания значений пятидневной скользящей средней из текущих цен. Как можно видеть на этом графике, в моменты, когда линия указанных скользящих средних поднимается до 400 пунктов (что соответствует $0,04), рынок становится уязвимым, и это подтверждается медвежьими сигналами свечей. В точке 1 указание на перекупленность дополнялось моделью «харами», эта же модель образовалась в точке 2, затем на отрезке 3 возникла дожи, а на отрезке 4 – опять харами. Выходом из состояния перекупленности может быть либо снижение цен, либо их переход в нейтральный торговый коридор. В данном случае перекупленность на отрезках 1 и 3 была снята переходом к боковому движению, а на отрезках 2 и 4 – последующим снижением. В условиях перекупленного рынка обычно не следует открывать короткие позиции, а вот обладателям длинных позиций стоит принять защитные меры. Обратное правило справедливо для рынка, который характеризуется как перепроданный.

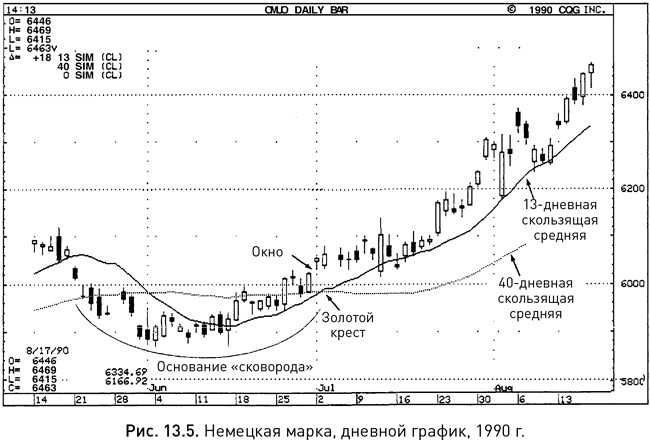

Обе скользящие средние могут наноситься непосредственно на график цены. Как отмечалось ранее, когда краткосрочная скользящая средняя пересекает долгосрочную снизу вверх, возникает бычий сигнал, называемый японцами «золотой крест». На рисунке 13.5 можно видеть как раз такой бычий сигнал, а также свечной индикатор «основание “сковорода”», который дополнительно был подтвержден открытием окна 2 июля. Обратите внимание, что в первой половине июля окно выступило в качестве уровня поддержки, а потом, по мере роста цен, эту же роль играла краткосрочная скользящая средняя.

Сравнение динамики двух скользящих средних используется также для выявления расхождений – дивергенций (divergences). В идеале по мере повышения цен краткосрочная скользящая средняя должна демонстрировать рост относительно долгосрочной, то есть разность между ними должна достигать все более высоких положительных значений. Если же цены идут вверх, а расхождение между скользящими средними, наоборот, сглаживается, это сигнализирует о том, что краткосрочная тенденция теряет темп, что рынок выдыхается, поэтому подъем может скоро закончиться.

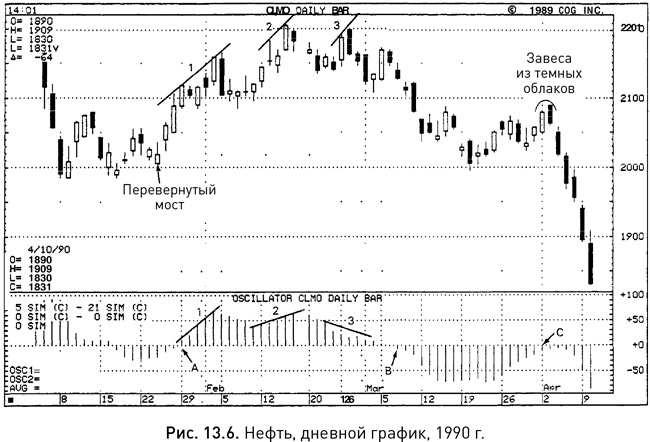

На рисунке 13.6 расхождение между двумя скользящими средними представлено в виде гистограммы. На отрезках 1 и 2 рост цен сопровождался повышением и на гистограмме, значит краткосрочная скользящая средняя росла быстрее долгосрочной, что предвещало продолжение восходящего тренда. На отрезке 3 быки столкнулись с проблемой. Подъем на $0,5, который начался 23 февраля, совпал с уменьшением разности между значениями скользящих средних, а это говорило об ослаблении краткосрочной восходящей тенденции. Добавьте к этому возникшую в этот момент завесу из темных облаков, и вы получите совокупность признаков, указывающих на возможность отката.

По гистограмме можно определить, в какой момент краткосрочная скользящая средняя пересекает долгосрочную снизу вверх, а в какой – сверху вниз. Когда осциллятор имеет положительные значения, первая из них находится выше второй, а когда отрицательные – вторая превышает первую. Таким образом, мертвый крест соответствует на гистограмме пересечению нулевой отметки сверху вниз, а золотой крест – снизу вверх.

В данном случае в области А наблюдался золотой крест (причем несколькими днями ранее на графике цены возник бычий перевернутый молот), а в области B сложился мертвый крест. В области С цены росли, но краткосрочная скользящая средняя не смогла подняться выше долгосрочной, так что осциллятор остался ниже нулевой отметки. Кроме того, с образованием 2 и 3 апреля завесы из темных облаков возник еще один медвежий сигнал.

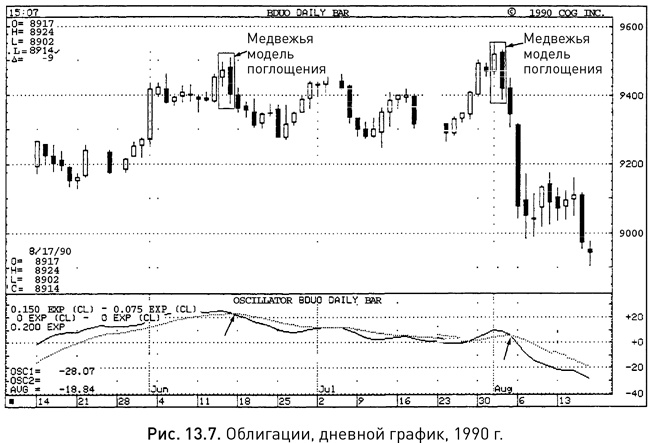

В нижней части рисунка 13.7 представлен график индикатора MACD, состоящего из двух линий. Более подвижная сплошная линия является сигнальной. Когда она пересекает сверху вниз более сглаженную пунктирную линию, возникает сигнал к продаже. Это и произошло в точках, помеченных стрелками, причем в обоих случаях в качестве подтверждения выступили медвежьи модели поглощения.

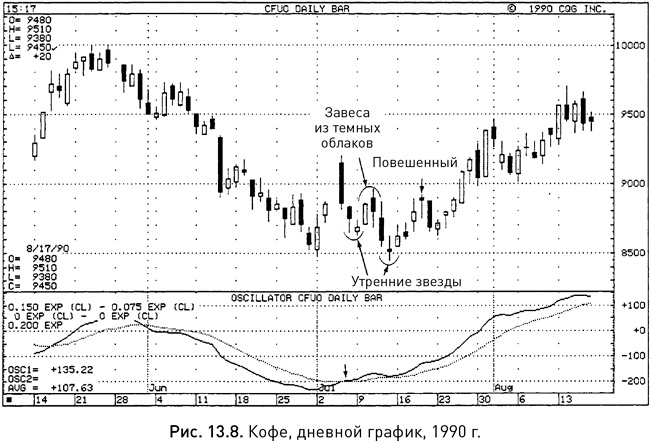

На рисунке 13.8 сигнальная линия MACD пересекла вверх вторую, более медленную, линию в начале июля – этот момент помечен стрелкой. Таким образом, можно было ожидать, что рынок достиг дна, тем более что на графике цены возникла модель «утренняя звезда». Сначала ее бычий сигнал был нивелирован завесой из темных облаков, но последовавшее за этим падение привело к появлению еще одной утренней звезды. В дальнейшем после небольшого отката, начавшегося с повешенного, рынок перешел к росту.

Глава 14

Свечи и осцилляторы