Сейчас думать о масштабной линейке рынков капитала – это все равно что пытаться измерить поле до изобретения метра, ярда или фута. Нет никакого измерителя для риска на рынках, учитывающего сложность и динамику критического состояния.

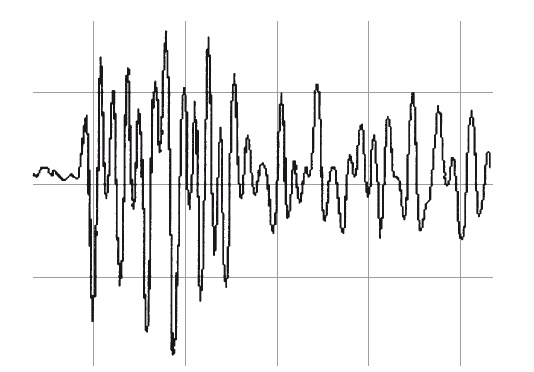

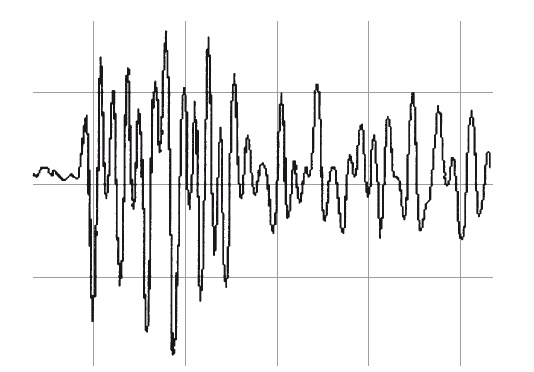

Рис. 3. Образец сейсмографической кривой.

Такие ситуации уже случались. Землетрясения были известны с начала времен, однако шкала Рихтера, которую используют, чтобы измерить интенсивность и частоту землетрясений, появилась только в 1935 году. Землетрясения – это фазовые переходы в сложных системах тектонических плит, а их частота и интенсивность, измеренные по шкале Рихтера, тоже отвечают степенной зависимости. Схожесть биржевых и сейсмографических кривых – не просто совпадение.

Потребуется некоторое время, чтобы соотнести теорию и практику. Кстати, Нобелевская премия по экономике ожидает, скорее всего, того, кто изобретет наилучшую систему координат и внимательно подсчитает угловой коэффициент графика степенной зависимости. Однако нет нужды в том, чтобы ждать этого открытия, не предпринимая никаких исследований. Строить здания на геологических разломах было плохой идеей еще до шкалы Рихтера. Игнорирование сложности и степенной зависимости на рынках капитала – тоже плохая идея. Здание капитализма может рухнуть в любой момент.

Даже сейчас человек может сделать ценные выводы о статистической вероятности риска на рынках капитала и валют. Нет никакой тайны в том, что масштаб этих рынков, вполне хорошо измеренный, сильно увеличился за последние десять лет. Несколько биржевых слияний образовали международную мегабиржу. Дерегулирование разрешило коммерческим и инвестиционным банкам сочетать варианты действий. Забалансовые операции и разделенные потайные средства доставки создали теневую систему банков – такую же огромную, как и видимая ее часть. Между июнем 2000 года и июнем 2007‑го, как раз в начале рыночного краха, количество незаконных заграничных биржевых ценных бумаг выросло с $15,7 трлн до $57,6 трлн, то есть увеличилось на 367 %. Между этими датами количество незаконных процентных деривативов выросло с $64,7 трлн до $381,4 трлн, увеличившись на 589 %. Количество незаконных вторичных ценных бумаг выросло с $1,9 трлн до $9,5 трлн, увеличившись на 503 %.

При обычных методах анализа риска Уолл-стрит такие увеличения не опасны. Так как они состоят из долго– и краткосрочных позиций, все это связано между собой мерой рисковой стоимости. Для Уолл-стрит риск всегда в чистой позиции. Если есть длинная позиция стоимостью в $1 млрд, при этом защищенная, и короткая позиция стоимостью в $1 млрд, при этом защищенная почти так же, мера рисковой стоимости вычтет короткую из длинной и заключит, что риск очень низок, почти равен нулю.

Если смотреть с точки зрения теории сложности, все выглядит иначе. В анализе сложных систем короткие позиции не вычитаются из длинных, они добавляются друг к другу. Каждый доллар условной суммы представляет собой связку между агентами в системе. Каждый доллар в условной сумме создает некую взаимозависимость. Если противная сторона приходит к поражению, тогда то, что начиналось как чистая позиция, становится грубой позицией, потому что граница исчезает. На самом деле риск заключается в грубой позиции, а не в чистой. Когда грубая позиция увеличивается на 500 %, теоретический риск возрастает на 5000 % или больше из-за экспоненциальных отношений между шкалой и размером события.

Именно поэтому финансовая система так сильно пострадала в 2008 году. Кредиты ненадежным заемщикам были как снежинки, начинающие лавину. Актуальные потери по таким кредитам все-таки меньше $300 млрд – не так уж и много, если сравнить с общими потерями. Тем не менее, когда лавина началась, все остальное понеслось вместе с ней, и вся банковская система оказалась в зоне риска. Когда были включены ценные бумаги и прочие инструменты, общие убытки составили более $6 трлн, гораздо больше, чем убытки по реальным кредитам. Именно отказ учитывать критическое состояние системы, ее динамики, метрической шкалы объясняет, почему регуляторы «не видели его пришествия» и почему для банкиров масштабы убытков стали «сюрпризом». Они просто использовали не те инструменты и не ту систему расчетов. К сожалению, они все еще делают это.

Когда естественная система достигает критической точки и разрушается с помощью фазового перехода, она проходит через процесс упрощения, который в итоге приводит к сильно уменьшенному масштабу системы, что также уменьшает риск следующего предельного события. Это не является правдой во всех искусственных сложных системах. Помощь государства в виде помощи при кризисе и печатания денег может ненадолго остановить череду неудач, однако не способна полностью убрать риск. Риск связан с системой и никогда не исчезнет.

Решение проблемы риска – сделать систему меньше. Поэтому горнолыжный патруль кидает динамит в те места, где может образоваться лавина, до начала дня. Это снижает риск лавины с помощью уменьшения снежной массы. В мировой финансовой системе сегодня все происходит наоборот. Финансовый лыжный патруль, состоящий из банкиров центрального банка, кидает еще больше снега на гору. Финансовая система сейчас массивнее и сконцентрирована гораздо больше, чем существовавшая в начале рыночного кризиса в 2007 году.

В дополнение к уменьшению мировой финансовой системы есть еще одно решение – сохранить размер, но сделать ее крепче, удерживая агентов от роста. Эквивалентом такого в банковской системе будет увеличение количества банков, но не самих банков. Ведь существовал же (и не так давно) JPMorgan Chase как четыре разных банка: J. P. Morgan, Chase Manhattan, Manufacturers Hanover и Chemical. Раскол сделает финансовую систему более устойчивой. Однако вместо этого банки разрастаются, а их пакеты акций сегодня больше, чем в 2008 году. Это предполагает новый коллапс, больший, чем в 2008 году, и он точно случится. В следующий раз, тем не менее, он будет совершенно другим. Основанный на теоретической метрической шкале, следующий коллапс не будет остановлен государством, так как он будет больше правительств. Пятиметровая морская волна встретится с десятиметровым цунами – и стена падет.

Сложность, энергия и деньги

Использование одновременно инструментов теории сложности и поведенческой теории обеспечивает качественное понимание того, как войны валют будут развиваться, если увеличение долга и печатание денег вскоре не остановятся. Валютные войны будут продолжаться серией побед доллара, за которыми последует его падение. Победы – по крайней мере, ФРС так их называет – будут выглядеть как снятие денежных ограничений, вызывающее инфляцию, которая заставляет остальные страны ревальвировать их валюту. Результатом станет обесценивание доллара – то, чего хочет ФРС. Падение доллара проявится через всемирное политическое согласие заменить доллар как резервную валюту и частное согласие оставить его всем вместе.

Когда случится падение доллара, оно произойдет в двух вариантах – постепенно, а затем неожиданно. Эта формула, использованная Хемингуэем для описания того, как кто-то становится банкротом, – это возможное описание динамики критического состояния в сложных системах. Постепенная часть – это снежинка, которая заставляет двигаться малую часть снега, а внезапная часть – это лавина. Снежинка случайна, лавина – необратима. Обе идеи достаточно просто понять. Что сложно понять – это критическое состояние системы, в которой появляется это случайное событие.