2. Справа нарисуйте квадрат и впишите цифру 8 % с большим вопросительным знаком. Эта цифра соответствует вашей максимально взвешенной оценке результатов по вашим вложениям.

Вот два варианта инвестиций. Один из них принесет вам 5 % гарантированно, а другой – шанс на доходность 8–10 %. Что выбираете?

Вот что вам скажут многие финансовые эксперты: зачем вам гасить ипотеку при ставке 5 % или даже меньше с учетом налогового эффекта, когда вместо этого можно использовать свободные средства и размещать их под 8 %?

На бумаге довод выглядит убедительно. Но вот что в таблице не учитывается: вопросительный знак. Доходность в 8 % – это отлично, но нет никакой уверенности, что она будет достигнута.

Вот что я хочу подчеркнуть на примере этого упражнения. Одно вложение гарантированно оправдается. Это ваша ипотека. Другое – исторически приносило вам 8–10 % отдачи, но никаких гарантий здесь нет.

В последней главе книги я собираюсь подробно обсудить с вами, как действовать с инвестициями: твердо следовать плану, даже когда эксперты и СМИ призывают нас покинуть корабль и следовать какой угодно новой тенденции, о которой все кричат в данный момент. Я говорю об этом сейчас, потому что видел, как трудно держаться, когда вопрос касается денег «на жилье», которые вы для себя обосновали, даже если нет гарантий, что ваше жилье через десять-двадцать лет будет стоить столько, сколько вы предполагали.

Эксперты, не обращая внимания на вопросительный знак, будут советовать вам взять деньги, которые вы рассчитывали использовать для погашения ипотеки, и на двадцать лет вложить куда-то на фондовом рынке, с тем чтобы через двадцать лет вы смогли досрочно закрыть ипотеку с опережением графика в десять лет.

Идея прекрасная, и она отлично работает на бумаге. Но вот что важно. Я на самом деле не знаю никого, кому успешно удалось бы ее реализовать. Я уверен, что такие есть, но за мои двадцать лет работы я не встретил никого, кто поставил на вопросительный знак и был действительно доволен результатами.

Зато я видел очень много тех, кто пережил чувство эйфории после погашения ипотеки. Я бывал на вечеринках со сжиганием закладной. И я могу вспомнить только один пример, когда человек пожалел об ускоренном погашении ипотеки и упущенных возможностях инвестирования – но эти жалобы я выслушивал ровно накануне обвала на рынке жилья.

И даже если на бумаге это выглядит нецелесообразно, даже если я могу построить таблицу, из которой будет следовать, что это не самая лучшая мысль, все мои знакомые клиенты, которым удавалось расплатиться с долгом или обойтись без заимствований, были очень этому рады.

Иногда выгодно тратить чуть больше

Со всеми моими предостережениями об опасностях, которые таят в себе долги, моя следующая мысль вас удивит: когда речь идет о заимствованиях (или любых видах расходов), иногда выгоднее тратить больше.

Вы ведь покупаете иногда более дорогой вариант из имеющихся альтернатив или всегда ориентируетесь на самую низкую цену? Как и во многом другом, ответ зависит от того, что для вас важнее всего.

У меня есть друг, который никогда не понимал, почему соседи берут кредит, чтобы платить за что-то, до чего ему бы не было дела, например за большие дома, дорогие машины. Для него это все просто не стоило тех денег. Однажды, когда он особенно разошелся, ворча по этому поводу, я спросил, как принято тратить деньги в его семье.

Я заметил, что по сравнению с большинством семей моих знакомых в его семье много тратили на поездки и отдых. Мой друг – умный парень, так что сразу увидел нестыковку. И он, и соседи тратили деньги на то, что для них по-настоящему ценно, но, разумеется, ценности у всех разные.

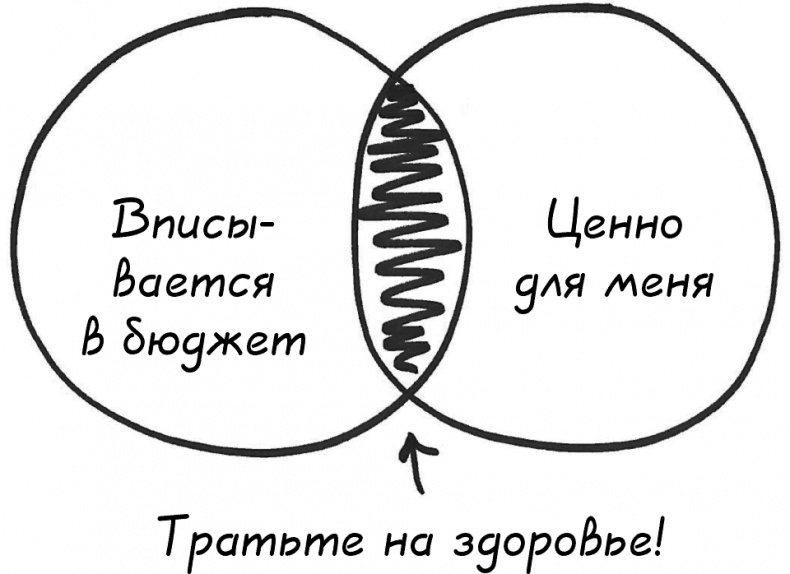

Это нормально – тратить деньги на то, что важно для тебя. У всех нас, возможно, есть такие сферы, где мы за ценой не постоим и на меньшее не согласимся. И все же, когда мы наращиваем расходы, не определившись сначала с системой критериев, то именно такими действиями можно сорвать бюджет и спускать ресурсы на то, что того не стоит.

Трата денег, даже если вы считаете это роскошью, необязательно означает, что вы приняли неправильное финансовое решение. Вполне может оказаться, что для вас оно наилучшее. Но только в том случае, если это согласуется с вашими целями и ценностями.

Чем больше у нас возможностей принимать решения в соответствии с нашими ценностями, в том числе касающимися заимствований, тем менее вероятно, что нам придется о них пожалеть, даже если были выбраны дорогостоящие варианты.

Не забывайте об этом в следующий раз, когда будете раздумывать, стоит ли в самом деле заплатить больше. Поймите: иногда ответ положительный, но, чтобы позволить себе одно, придется сказать «нет» чему-то другому.

8. Инвестируйте как ученый

За десятки лет работы над созданием индивидуальных финансовых планов я слышал о самых разных целях и ценностях. Не было ни одного случая точно совпадающих ответов на вопрос «Зачем вам деньги?», и не бывало такого, чтобы получилось два одинаковых портфеля.

И все же есть кое-что общее, в чем многие сходятся: разочарование в фондовом рынке. Я часто слышу подобные реплики: «Это просто гигантская афера», или: «Я потерял все деньги на акциях». К сожалению, не многие из тех, с кем я разговаривал, довольны своим опытом инвестирования.

Я часто думал об этом и за годы работы пришел к выводу, что в значительной степени все объясняется тем, что нас активно осыпают рекомендациями, как нам нужно инвестировать. Каждый день мы слышим бессчетное множество историй о тех, кто озолотился, и доводов, что, если мы будем смотреть правильные передачи и отслеживать нужные индикаторы, мы сможем повторить их успех.

Огромная финансовая индустрия развлечений, построенная вокруг так называемых экспертов, рассыпающих типичные советы, многим из нас принесла разочарования и страх. А когда мы следовали их советам, то зачастую на выходе получали на руки лишь малую часть того, что было вложено, и еще массу неприятных воспоминаний.

Но вот что важно: показатели фондового рынка за последние 10–15 лет на самом деле достаточно хорошие.

В чем нестыковка? Почему для стольких моих собеседников попытки инвестирования обернулись провалом, хотя рынок в целом развивался успешно?

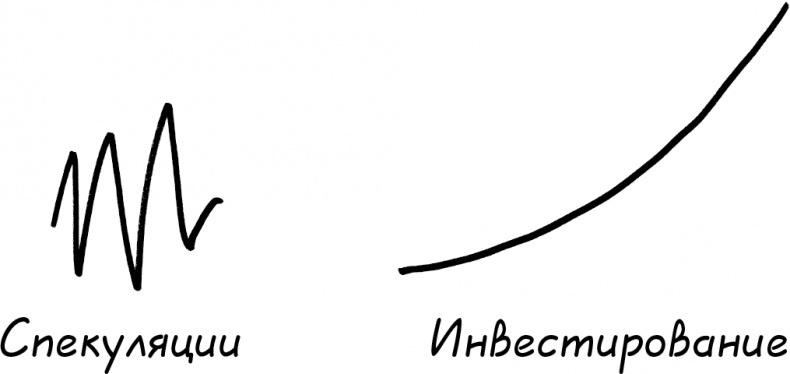

Потому что они путают понятия инвестирование и спекуляция.

На самом деле реальное инвестирование имеет не больше общего с программами CNBC, чем со старыми художественными фильмами. Но нам говорят, что главное – нужно понимать, когда покупать и когда продавать. Нам рассказывают, что в этом и заключаются инвестиции. Тогда как на самом деле спекуляции и трейдинг, с одной стороны, и инвестирование, с другой – совершенно разные понятия.