Баффет известен прежде всего инвестициями на фондовом рынке, а его доходы от операций на нем рекордны по любым оценкам. Как мы уже видели, средняя доходность товарищества Buffett Partnership с 1957 по 1969 год была равна 30,4 %, а согласно исследованию, опубликованному журналом Money Week, доходность инвестиций Berkshire с 1985 по 2005 год составила исключительные 25 %.

С учетом глобального подхода к доходности Berkshire и многообразия возможностей, которую он предоставил, стоит подробнее остановиться на одном аспекте подхода Баффета к инвестициям на открытом рынке – управлении портфелем. Управление портфелем – то, каким количеством акций владеет инвестор и как долго удерживает их, – оказывает огромное влияние на его доходность. Два инвестора с одной и той же инвестиционной философией, но с разными подходами к управлению портфелем будут показывать совершенно разные результаты. Подход Баффета к управлению инвестициями в акции отличался двумя главными характеристиками: высокий уровень концентрации и невероятно длинный период владения бумагами. В каждой из этих областей его мышление было нетрадиционным.

Баффет считал, что исключительные доходы генерируют концентрированные портфели, а великолепные инвестиционные идеи редки. Он неоднократно говорил студентам, что их инвестиции были бы более удачными, если бы в начале своей карьеры они получили перфокарту с двадцатью отверстиями, представляющими общее количество инвестиций, которые они могут сделать за свою карьеру. Как он коротко сформулировал в годовом отчете за 1993 год: «Мы убеждены, что политика концентрации портфеля может существенно снизить риски в случае, если такая концентрация повышает (как и должно происходить на самом деле) заинтересованность инвестора в успехе бизнеса компании, а также его уверенность в ее основополагающих экономических характеристиках до покупки ее акций».

Схема инвестиций Баффета в Berkshire напоминала схему операций по принятию на страхование в его страховых филиалах – с долгими периодами бездействия, перемежающимися редкими крупными инвестициями. Пять ключевых позиций в портфеле Berkshire, как правило, составляли значительные 60–80 % общей стоимости против 10–20 % в типичном портфеле взаимного фонда. По крайней мере в четырех случаях Баффет инвестировал более 15 % балансовой стоимости Berkshire в акции одного эмитента, а однажды инвестировал 40 % товарищества Buffett Partnership в American Express.

Другой отличительной характеристикой подхода Баффета к управлению портфелем были необычно длинные периоды владения. Он удерживал текущие пять главных позиций (за исключением IBM, которую приобрел в 2011 году) в среднем более 20 лет; для сравнения: средний период владения типичного взаимного фонда составлял менее года. Это приводит к невероятно низкому уровню инвестиционной деятельности, охарактеризованному Баффетом как «бездействие, граничащее с ленью».

Эти два принципа управления портфелем в совокупности образуют мощный фильтр тщательного отбора, через который проходят очень немногие компании.

Хотя Баффет и одобрял обратные выкупы акций, он единственный из СЕО, описанных в этой книге, кто их почти не использовал (за исключением очень небольших выкупов в начале карьеры). Несмотря на то что многие CEO восхищались практикой обратных выкупов, Баффет считал, что они противоречат практике, основанной на принципах партнерства, культуре и могут потенциально подорвать доверие, выстроенное за долгие годы честных, прямых коммуникаций и солидных доходностей.

Исходя из этого можно сказать, что Баффет в высшей степени меркантилен и рационален. В тех редких случаях (на самом деле их всего два), когда акции Berkshire на протяжении долгого времени продавались по цене значительно ниже внутренней стоимости, Баффет нарушал традицию и использовал обратный выкуп. Он поступил так и в начале 2001 года, когда акции резко подешевели из-за интернет-бума, и в сентябре 2011-го, когда объявил о выкупе значительных объемов акций по цене ниже балансовой стоимости. В обоих случаях акции быстро выросли в цене, предотвратив ситуацию, когда Berkshire пришлось бы покупать их в большем количестве.

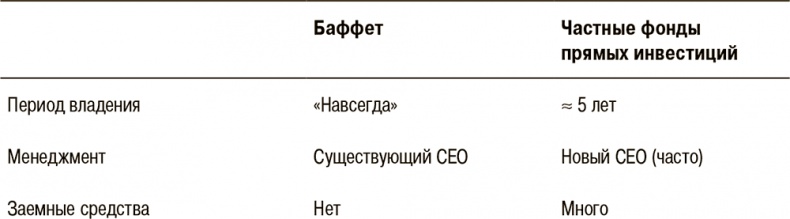

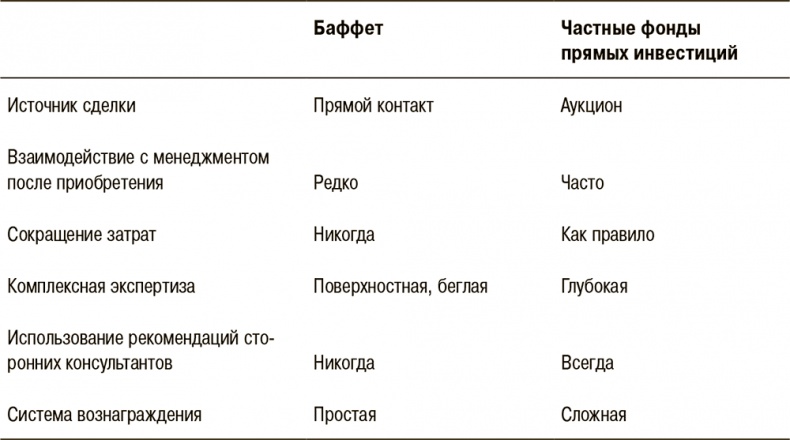

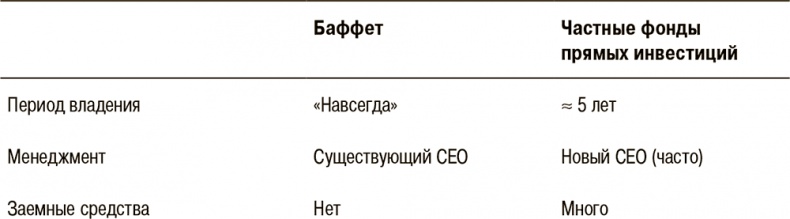

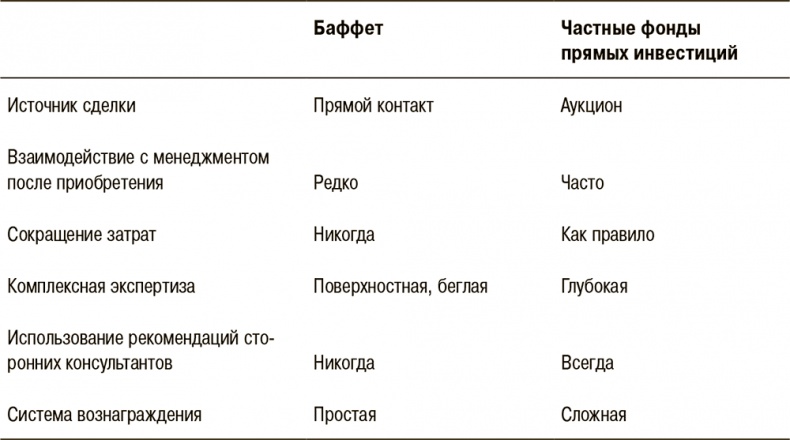

Другой важной статьей расходов Berkshire были покупки частных компаний. Этот канал незаметно стал главным для Баффета за последние 20 лет, достигнув кульминации в начале 2010 года при заключении сделки с Burlington Northern. Подход Баффета к приобретениям уникален; сравнить его с подходом частных фондов прямых инвестиций позволяет табл. 8.2.

Таблица 8.2

Подход Баффета к приобретению частных компаний против подхода частных фондов прямых инвестиций

Две интересные схемы

Тем, кто заинтересовался деталями, касающимися инвестиций Баффета на рынке ценных бумаг, полезно рассмотреть еще два принципа.

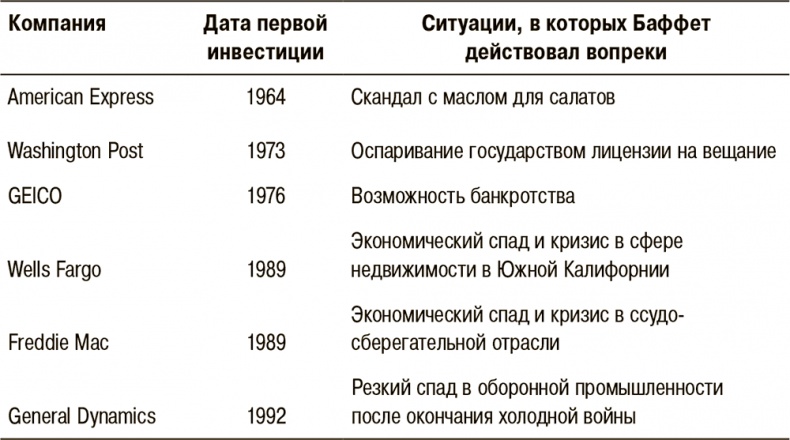

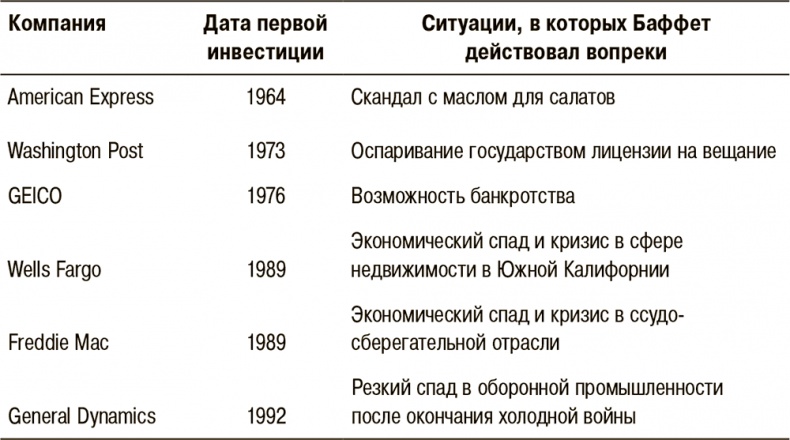

Первый – это глубоко укоренившийся дух противоречия. Баффет часто приводит в пример аналогию с «господином Рынком», которую любил использовать Бенджамин Грэхем. Эта история гласит: «Каждый день к вам приходит господин Рынок, предлагая купить у вас долю или продать вам еще бумаг… и чем более депрессивно настроен этот парень, тем больше возможностей у инвестора»

[56]. Баффет систематически совершал покупки именно в моменты особого пессимизма «господина Рынка». Бóльшая часть инвестиций Berkshire на открытом рынке сделана в результате некоего кризиса индустрии или компании, который затмил стоимость основного бизнеса. Следующая таблица демонстрирует этот принцип.

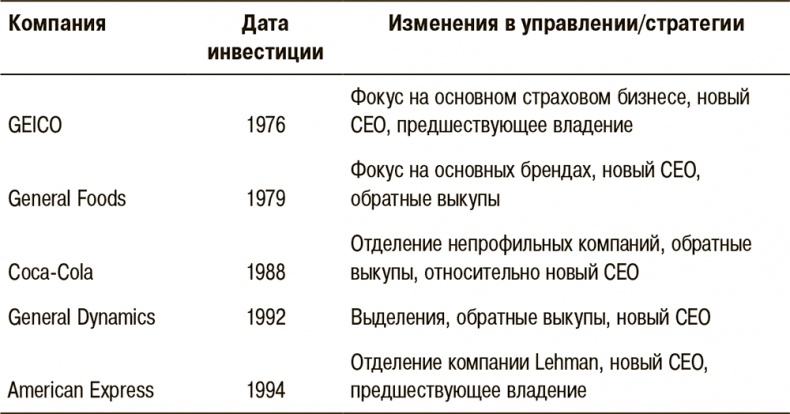

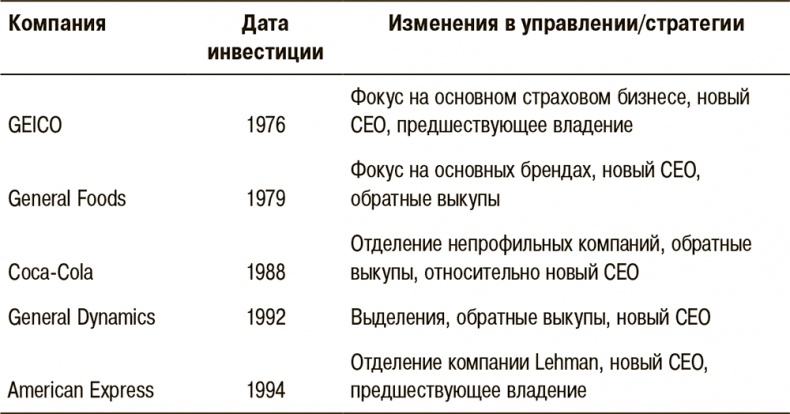

Второй принцип – рассчитывать инвестиции таким образом, чтобы они совпадали по времени с важными изменениями в управлении или стратегии. Здесь Баффет использует аналогию с профессионально-любительскими соревнованиями по гольфу. Возможности для инвестирования возникают, когда компания, бизнес которой построен по модели «франшизы», инвестирует в другие компании с более низкими доходами: «Даже если все любители – безнадежные неумелые игроки, счет команды будет приличным из-за преимущества от навыков профессионала»

[57]. Тем не менее, когда Баффет видит, что новая команда менеджмента устраняет любителей из игры и вновь фокусируется на основных направлениях деятельности компании, он начинает уделять им пристальное внимание (как показывает таблица выше).