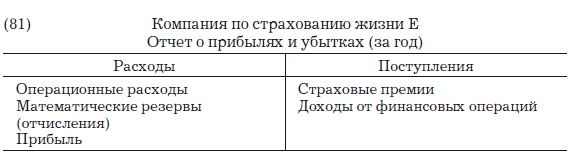

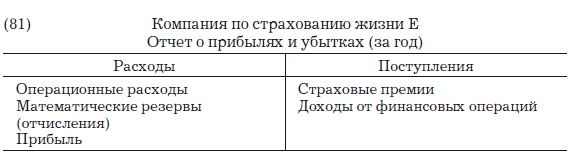

Отчет о прибылях и убытках компании по страхованию жизни имеет следующий вид:

Ясно, что балансовая прибыль образуется как разница между поступлениями (страховые премии и доходы от финансовых операций) и расходами (операционные расходы и отчисления в математические резервы). Обычно страховые компании получают весьма скромную прибыль, которая имеет три следующих источника: прибыль за счет завышенных оценок выплат по требованиям (при расчете страховых премий компания может завысить оценку количества требований), прибыль за счет экономии на текущих расходах (операционные и административные расходы, которые закладываются в расчет премий, могут оказаться выше фактических) и прибыль от финансовых операций (поступления от инвестиций могут превышать «техническую процентную ставку», использовавшуюся при расчете премий). Конкуренция на этом рынке привела к тому, что значительную часть своей прибыли страховые компании передали держателям полисов – современные контракты страхования жизни включают в себя различные варианты участия страхователей в прибылях, позволяющие ежегодно увеличивать аккумулируемый капитал страхователя без увеличения страховой премии. Таким образом, с экономической точки зрения, компания по страхованию жизни независимо от своей юридической формы (корпорация или компания взаимного страхования) становится, по крайней мере частично, «компанией взаимного участия», когда держатели полисов участвуют в распределении ее прибыли.

Институт компаний по страхованию жизни постепенно и стихийно обрел свои нынешние формы в процессе рыночной эволюции в течение последних двухсот лет. Он основан на ряде технических, актуарных, финансовых и юридических принципов делового поведения, которые позволяют ему безупречно выполнять свои функции и выживать в периоды кризисов и спадов, пережить которые другие институты, в особенности банки, не способны. Таким образом, исторически сложилось так, что банки, которые систематически приостанавливают платежи и разоряются в случае отсутствия поддержки со стороны центрального банка, отличаются повышенной нормой «финансовой смертности». Это резко контрастирует с финансовой и технической платежеспособностью страховых компаний (за последние двести лет из-за финансовых затруднений с рынка исчезло ничтожно малое число страховых компаний).

Для сектора страхования жизни традиционными являются следующие технические принципы: активы оцениваются по историческим затратам (т. е. по ценам приобретения. – Науч. ред.), при исчислении премий используется весьма консервативная техническая процентная ставка, которая никогда не включает в себя поправку на ожидаемую инфляцию. Поэтому страховые компании склонны недооценивать свои активы и переоценивать свои обязательства. В результате они достигают высокой степени статической и динамической платежеспособности, что позволяет им выжить даже в периоды наиболее глубоких спадов, повторяющихся с каждым циклом. Действительно, когда в каждом цикле с наступлением спада снижается ценность финансовых активов и капитальных благ, это обычно не затрагивает компании по страхованию жизни, поскольку они снижают оценки балансовой стоимости активов в своем учете. Что касается величины пассивов, то компании исчисляют объемы математических резервов, используя такую процентную ставку, которая намного ниже той, что преобладает на рынке. Следовательно, они склонны переоценивать приведенную ценность своих обязательств в пассивах баланса. Кроме того, держатели полисов имеют дополнительные выгоды, связанные с участием в прибыли компаний по страхованию жизни в соответствии с вышеупомянутыми особенностями современных договоров страхования. Логика этого участия не предполагает априорного гарантирования этой прибыли

[623].

Выкупная стоимость и предложение денег

Контракты страхования жизни, как правило, содержат опцию, в соответствии с которой компания по требованию держателя полиса погашает полис против выплаты определенной суммы наличными. Эта опция, которая обычно фигурирует во всех типах таких страховок (за исключением тех, которые покрывают только риск смерти в период дожития до установленного возраста), по прошествии определенного периода, оговоренного в полисе (как правило через два-три года), по желанию держателя полиса может быть исполнена в любой момент. Наличие в договоре такой оговорки может создать впечатление, что полис страхования жизни мог бы служить инструментом, юридически предполагающим некий контракт, аналогичный вкладу до востребования. Однако нам известно, что договор вклада до востребования имеет специфические свойства, сводящиеся к обязательству сохранения [средств] и возможности вкладчика в любой момент изъять деньги. Таким образом, страхование жизни фундаментальным образом отличается от вкладов до востребования. Следующие факторы не дают спутать эти два вида контрактов между собой

[624]: