Игра на бирже – пожалуй, самый трудный способ зарабатывания денег. Жизнь трейдера сродни жизни ронина – независимого воина в феодальной Японии, у которого не было покровителя в лице сюзерена. Иное дело самурай, который под покровительством сюзерена мог упражняться в своем искусстве. У ронина такой роскоши не было, и ему приходилось полагаться только на свои собственные возможности. Чтобы стать успешным трейдером, нужно иметь достаточную финансовую подушку, которая помогает пережить неудачи. Без такой подушки человек, единственным источником средств которого является торговля, живет очень опасной жизнью, как барракуда в водах, кишащих акулами. Барракуда никогда не знает, добудет она что-нибудь себе на обед или сама достанется кому-то на обед.

Большинство из тех, кто стабильно зарабатывает на жизнь биржевой торговлей, либо находятся под крышей какого-нибудь института, либо торгуют не на свои деньги. Управляющие фондами, аналитики, рыночные гуру, брокеры-дилеры – все они либо из первой, либо из второй группы. Они либо продают что-нибудь, либо берут комиссионные или плату за услуги, предоставленные другим участникам рынка. Многие из них являются еще и полноправными трейдерами, но на хлеб насущный зарабатывают не только биржевой торговлей.

Трейдинг – это и не наука, и не ремесло. Это скорее искусство, и, как любое другое искусство, в стремлении постичь суть не принимает попыток планирования и систематизации. Некоторые обладают таким чутьем, что могут с легкостью пройти между змеиных нор на торговой площадке, не получив ни одного укуса. Как ни прискорбно, но большинство смертных не имеют подобного дара. Их выигрыш или проигрыш в долгосрочной перспективе жестко зависит от дисциплины в сфере контроля над капиталом и убытками. В противном случае поднявший меч от меча и погибнет.

У индивидуального трейдера есть одно большое преимущество перед институциональным – он может отстраниться и ничего не делать. Возможность выждать, ничего не предпринимая, пока рыночные условия не станут соответствовать вашему торговому стилю, важнее всего с точки зрения контроля над риском. В одних рыночных условиях можно уверенно торговать, а в других – нет. Нужно знать свои слабые стороны, так же как и сильные. Дисциплина, заставляющая поддерживать огонь в очаге и держать порох сухим, – это вопрос жизни и смерти в карьере трейдера. Именно дисциплина помогала мне выживать в трудные времена. Д-р Элдер цитирует одного из своих наставников, который говаривал, что лучшие сделки идут как надо с самого начала. Сделки, которые начинают приносить убыток, нужно аннулировать без промедления. Следует быть готовым к тому, что почти половина сделок окажется убыточной, но, пока убытки невелики, с ними можно мириться.

В сфере недвижимости говорят, что успех определяют три фактора: место, место и еще раз место. Так вот, в трейдинге тоже есть три фактора успеха: контроль убытков, контроль убытков и еще раз контроль убытков. Чтобы не допустить крупного убытка, нужно быть готовым принять небольшой, причем неоднократно.

Но что считать небольшим убытком и как часто его можно принимать? Старина Ник, менеджер из Drexel Burnham в 1980‑е гг., делил своих трейдеров на две категории – охотники на слонов и ловцы кроликов. Охотник на слонов, говорил он, в большинстве случаев возвращается с пустыми руками, а его дети часто остаются голодными. А вот ловец кроликов, по словам Ника, стабильно обеспечивает семью завтраком, обедом и ужином. Когда охотнику на слонов все же выпадает удача, пирует вся деревня. Но в долгосрочной перспективе шансы на успех выше у ловца кроликов.

Глава 5

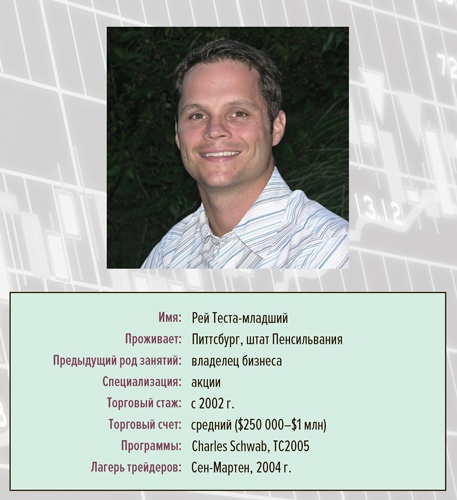

Рей Теста-младший

Последовательный подход

В феврале 2004 г. среди участников лагеря трейдеров на Карибских островах были два брата, Рей и Брайан. Они выглядели настолько моложе своих 30 с небольшим лет, что я в шутку называл их трудновоспитуемыми. На самом деле оба были не по годам зрелыми, занимались биржевой торговлей, вели семейный бизнес и растили детей.

Жены братьев собрались было вместе с ними на Сен-Мартен (в феврале карибский пляж намного соблазнительнее холодного Питтсбурга), но те заявили, что едут вовсе не отдыхать. Они намеревались учиться и не желали, чтобы их отвлекали. Домой они звонили по несколько раз в день, а все свободное время проводили с другими трейдерами. Это отличало их от многих трейдеров постарше – пока те катали своих жен по острову, Рей и Брайан трудились над заданиями по программе лагеря.

Участники лагерей частенько показывают свои любимые акции, и Рей предложил нам оценить GT. Я объявил эту акцию самой интересной находкой лагеря, а вернувшись домой, воспользовался ею. Сделка с GT оказалась одной из самых прибыльных в 2004 г. Когда появился доступ через Интернет к ежемесячным встречам участников лагерей трейдеров в Манхэттене, Рей немедленно присоединился, и я всегда внимательно относился к акциям, которые он предлагал обсудить.

Рей прилетел в Нью-Йорк с ноутбуком и пачкой выписок по брокерскому счету. Я разместил его у себя в гостевой спальне и дал возможность побродить по городу, в котором он никогда не был. Рей активно пользовался Интернетом – без конца проверял свои акции и отправлял деловые электронные письма.

У меня сестра и два брата, я младший. У нас семейный бизнес, связанный с подрядными работами для коммунальных компаний. Мы устанавливаем, обслуживаем газовые и электрические счетчики и снимаем показания. Отец сейчас на пенсии, начинал он в местной коммунальной компании, а в 1984 г. открыл свое дело. С ним было необычайно интересно работать, он непревзойденный наставник. Мы все активно играем на бирже, но больше всех торговлей интересуюсь я.

В 1995 г. я окончил Университет Огайо, начал работать, а вскоре открыл собственный брокерский счет. С 1995 по 2000 г. зарабатывать на рынке было несложно. Мы читали Value Line и инвестировали на импульсе с использованием стратегий вроде Dogs of the Dow и Foolish Four. Мы покупали известные акции, а на графики даже не смотрели и ничего не знали о техническом анализе. Бюллетень Value Line рекомендовал довольно хорошие акции – Qualcomm, Texas Instruments. Все было здорово, пока рынок не достиг пика и не рухнул. Нам досталось, как и всем. Пережив период медвежьего рынка, я решил, что не сдамся и буду учиться на собственных ошибках. Знай я тогда хотя бы малость того, что знаю теперь, то поступал бы очень просто – продавал бы позиции, когда 50-дневная скользящая средняя пересекает сверху вниз 200-дневную скользящую, и получал бы гораздо лучший результат.

Мы подумывали об услугах брокера полного профиля и даже переговорили с несколькими из них. Большинство работало с паевыми фондами. Ну, читать Morningstar я могу не хуже их, и находить самые результативные фонды тоже могу сам, причем без уплаты 1 % от счета в качестве вознаграждения. Чем ближе я знакомился с рынками, тем больше мне нравилась идея торговать самостоятельно. Она-то и привела меня в лагерь трейдеров.