Джерри опирается на графические модели и сигналы индикаторов, а кроме того, он остро чувствует рынки. Прежде чем подражать ему, вспомните, что начинал он так же, как и многие из нас, – обращался к брокерам и консультантам, получал плохие советы и терял деньги. Стадию первоначального накопления опыта Джерри пережил благодаря тому, что быстро ограничивал убытки. Его история показывает, чтобы побеждать, надо сначала выжить. Отвращение к потерям у него связано с печальным примером отца. Нежелание идти его путем стало залогом успеха Джерри.

Джерри входит в число лучших инвестиционных менеджеров, но и у него случаются ошибки и убыточные сделки. Однако, столкнувшись с растущим убытком, он знает, как выйти из положения с минимальными потерями. Если у вас нет плана выхода в случае провала, вы не должны входить в сделку.

Самый простой способ защиты от проблем – использование стоп-приказов. Можно разместить у брокера «жесткий стоп-приказ» на определенном уровне, а можно использовать «мягкий стоп-приказ» и полагаться на сигналы индикаторов и собственную оценку рынка. Новичкам следует работать с жесткими стоп-приказами, только не нужно размещать их на очевидных уровнях. Опытные трейдеры вроде Джерри чаще применяют мягкие стоп-приказы. Они без задания конкретного уровня выхода знают, когда сделка становится убыточной и надо быстро закрыть ее.

Что объединяет жесткие и мягкие стоп-приказы, так это холодная решимость выйти из сделки, если она пойдет против вас. Вы должны быть готовы в любой момент ограничить убыток, пока он не съел ваш капитал. Немедленно ликвидируйте убыточные сделки.

Джерри и другие опытные трейдеры действуют в какой-то мере интуитивно, однако новички не имеют на это права. Когда новичку кажется, что он предчувствует движение рынка, это обычно не интуиция, а просто торговый зуд, фантазия или желание действовать. Лучшее, что может сделать новичок с «интуицией», это прилечь и подождать, пока она не пройдет. Новичку необходим список четких сигналов и строгий перечень ответных действий. Я своим студентам говорю, что новичок получает право на интуицию только после полутора лет успешной торговли.

Письмо от Джерри

Спокойствие, раскованность и разумная уверенность

Я пять или шесть раз перечитал краткое изложение нашего разговора с Алексом. Как-то непривычно видеть такое описание собственной персоны, но Алекс представил все именно так, как есть. Потом я задумался над тем, почему торговля у меня идет хорошо, когда она хорошая, и плохо, когда плохая (что, увы, случается).

Биржевая игра сродни игре в теннис или гольф. Когда я играю хорошо в теннис или на бирже, я делаю это с определенной долей уверенности – не претенциозности, а именно уверенности. Выиграл – хорошо, не выиграл – ничего страшного. Я считаю, что прав, но фондовый рынок нередко преподносит сюрпризы, и, несмотря на правильность метода и плана, сделка все равно оказывается убыточной. То же и на спортивной площадке, где я могу запоздать с ударом или ударить не совсем так. Главное оставаться спокойным, раскованным (раскованность – огромное дело в теннисе и гольфе) и разумно уверенным, а также ставить реальные цели. (Мне, например, не по силам послать мяч на 300 метров, и чем больше я буду пытаться, тем хуже будет результат.)

Мои спортивные результаты периодически резко падают, как правило, когда я становлюсь не в меру уверенным, перенапрягаюсь, ставлю нереальные цели. Если из‑за такого падения я теряю уверенность и начинаю пытаться исправить положение, то становлюсь скованным, а под конец вообще деревенею и впадаю в пессимизм. Вернуться в нормальное состояние удается лишь после того, как я найду моральные силы и время, чтобы отойти от игры, вернуться к основам техники и сосредоточиться на подходе и эмоциональном настрое.

Примерно то же происходит и в трейдинге. Несколько выигрышных сделок кряду – обычное явление на циклическом или трендовом рынке – могут породить жадность или, еще хуже, иллюзию контроля или всезнания, которая движет трейдером не меньше желания заработать. Попытки играть на каждом движении рынка сродни попыткам выигрывать при каждой подаче в теннисе.

Аналогичным образом серия убытков независимо от ее причин способна привести к потере уверенности, к страху перед новыми убытками, к скованности, а порою чуть ли не к параличу. В такие периоды я замечаю за собою склонность к позднему входу в сделки и выходу из них раньше времени. Бывает, что в неудачный торговый день я вообще уклоняюсь от принятия решений.

Выход тот же, что и в спорте. Надо оторваться от игры, вернуться к основам техники, размышлять побольше о себе и поменьше о рынке, постараться вернуть спокойствие и снова войти в игру. Конечно, сказать легче, чем сделать, но это вполне возможно.

Когда я пишу эти строки (начало мая 2005 г.), фондовый рынок уже целую декаду ежедневно меняет направление – вверх-вниз, вверх-вниз, когда сильно, когда чуть заметно. Бычий период, начавшийся осенью 2002 г., похоже, закончился.

Характер движения цен явно изменился с начала великого медвежьего рынка в марте 2000 г. Исчезла, например, трендовость, т. е. склонность рынка делать завтра то же, что и сегодня. NASDAQ Composite, самый трендовый из рыночных индексов, теперь чаще меняет направление, чем продолжает движение.

Эти изменения сильно повлияли на многие модели маркеттайминга для акций. Временной горизонт у активных трейдеров уменьшился. В условиях ежедневного изменения направления движения цен стала доминировать онлайновая краткосрочная торговля. Когда множество трейдеров следят за одними и теми же экранами и зачастую за одними и теми же индикаторами и вводят приказы через компьютер, движение фондового рынка ускоряется. Краткосрочная игра становится и более массовой, и более трудной.

А вот долгосрочные технические модели, похоже, сохранили свою значимость. Временные циклы, рыночный импульс, торговые каналы, MACD, RSI, процентные ставки, прибыль и другие факторы на рынке акций по-прежнему действуют. Я стал уделять больше внимания относительной силе рыночных секторов, балансированию и диверсификации портфеля, выбору взаимных и биржевых фондов – уверен, это правильный подход к определению, что покупать и когда покупать и продавать.

Меняются времена, меняется фондовый рынок, а вместе с ними должны меняться и инвестиционные стратегии. Трейдеру нужно сохранять спокойствие, уравновешенность и объективность. Необходимо также сохранять гибкость, способность видеть изменения на инвестиционных рынках и реагировать на них. Это весьма непросто, но очень мобилизует. Думаю, поэтому я и сохраняю молодость духа.

Желаю всем успешной торговли!

Глава 8

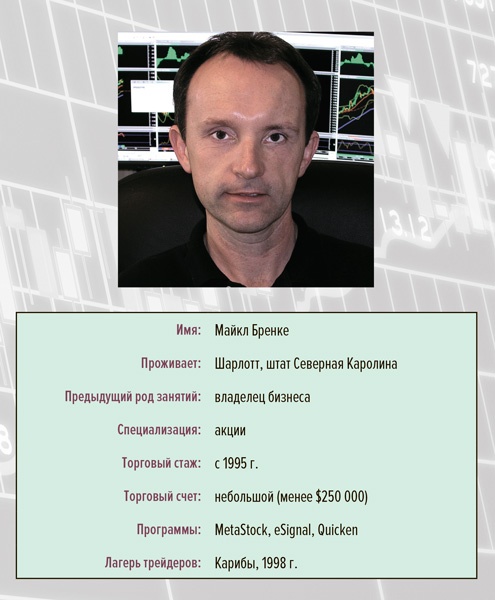

Майкл Бренке

Повторять то, что правильно