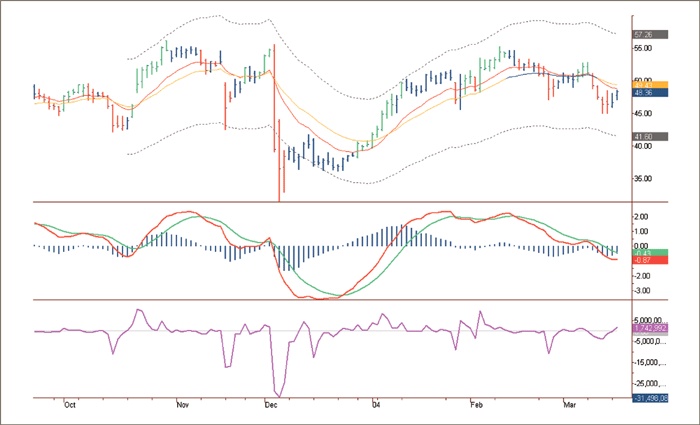

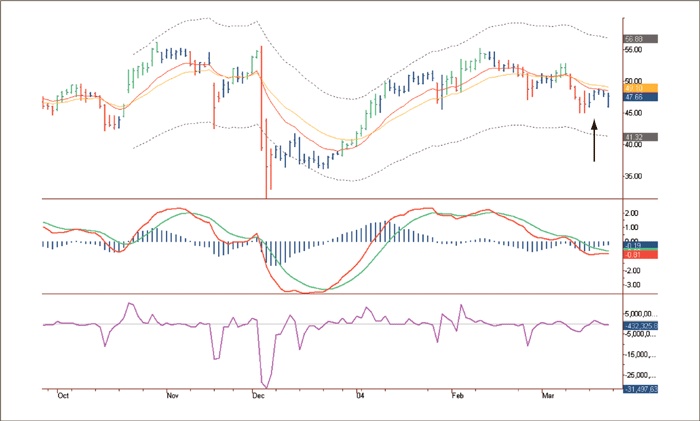

У правого края дневного графика импульсная система синяя. Быки пытаются перехватить инициативу на уровне $45, а индикаторы формируют дно. Красный сигнал недельной импульсной системы, однако, не разрешает покупку.

СДЕЛКА 2: КОММЕНТАРИЙ ПО ВЫХОДУ

Вход Дайан в эту сделку не произвел на меня впечатления, а вот выход понравился. Она вышла с крошечным убытком, едва акция начала снижаться. Она не цеплялась за эту сделку, не питала надежд, не выжидала. Стоило акции отклониться от ожиданий, и Дайан тут же рассталась с ней. Некоторые профессионалы ставят стоп-приказы не только по цене, но и по времени. Они создают не только ценовую, но и временную подушку. Если акция идет не в их сторону, от нее быстро избавляются.

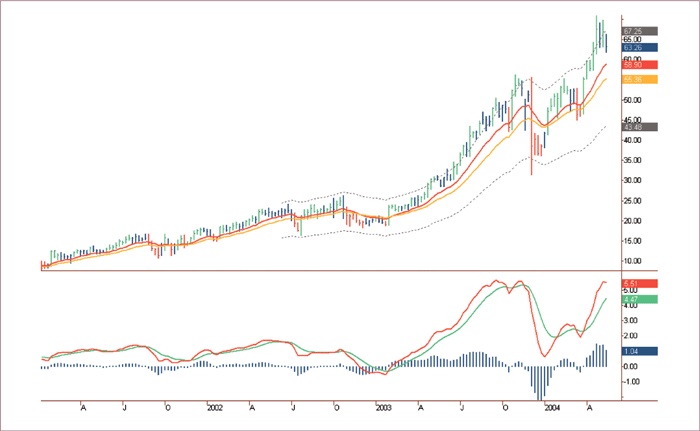

Когда Дайан спрашивает, как идентифицировать крупные движения, я обращаюсь к импульсной системе, которая характеризует инерцию рынка с помощью скользящей средней, а также силу быков или медведей с помощью гистограммы MACD. Импульсная система становится зеленой при каждом крупном подъеме и красной при каждом крупном снижении. Изменение цвета сигнализирует о крупном движении цены.

Эта система не волшебная (волшебных систем не бывает), но пока недельный сигнал зеленый, сохраняется восходящий тренд, а пока он красный – нисходящий. В данном случае сигнал недельной импульсной системы стал зеленым через несколько дней после выхода Дайан из сделки и оставался таким, пока недельные цены не прорвали канал вверх. Пожелай Дайан снова купить СЕСО, импульсная система дала бы ей добро.

Опционы: прямой путь к потере капитала

Хотя Дайан представила две сделки с акциями, львиную долю прибыли она заработала на продаже опционов. Сравнивая покупателей опционов с игроками на круизных судах, она отметила важный момент – покупатели, как группа, теряют деньги, а продавцы, как группа, зарабатывают их. Мой опыт показывает, что ситуация еще суровее. Среди тысяч покупателей опционов, с которыми я сталкивался за многие годы, не было ни одного, который зарабатывал бы деньги в долгосрочной перспективе. Конечно, у каждого из них бывали успешные сделки или даже серии сделок, но я не видел ни одного, кто увеличил бы капитал, покупая опционы. Несколько человек заявляли, что сумели заработать на опционах, но никто не подтвердил слова фактами. Это дает основание считать, что покупка опционов – самая опасная игра на финансовых рынках.

Новички твердят, что торгуют опционами из‑за маленького капитала и что не могут заработать на акциях. Они смотрят на опционы как на замену акциям, я же твержу, что это опасное заблуждение. Опционы ведут себя совсем не так, как акции. Успешный трейдер на рынке акций проиграет, если начнет покупать коллы и путы вместо покупки и короткой продажи акций.

Главная опасность опционов в том, что они – истекающие активы. Купленную акцию, которая растет медленнее, чем ожидалось, можно подержать подольше, пока она принесет результат. С опционом такое не пройдет. По мере приближения даты истечения его стоимость снижается до нуля. Можно правильно выбрать рынок, сектор, акцию и все равно проиграть на опционе.

Биржевая игра чрезвычайно конкурентна, и победители в ней ненамного лучше проигравших, их отрыв очень незначителен. Малейшее снижение результативности – и победитель оказывается среди проигравших. Ограниченность срока существования опциона – это сильнейший отрицательный фактор, устранить который невозможно в долгосрочной перспективе, разве что в очень редких случаях.

Покупка опционов не гарантирует в долгосрочной перспективе ничего, кроме потерь, но и их продажа тоже не подарок. Не все деньги, потерянные покупателями, идут продавцам. Между ними стоят два брокера – один на стороне покупателя, а другой на стороне продавца, и каждый получает свою долю. Продавцы опционов получают больше, если на рынке много новичков. Новые опционы при появлении обычно переоценены в пользу продавцов и продаются дороже, чем должно быть в соответствии с моделями оценки. Когда в 1970‑х гг. в США стали торговаться биржевые опционы на акции, большинство из них были переоцененными, и продавцы получали легкие деньги (см. главу 7). Неудивительно, что Дайан заработала львиную долю своего капитала, продавая опционы на безумном бычьем рынке с его иррациональным оптимизмом. Советую не забывать об этой особенности тем, кто живет в странах, где финансовые рынки только начинают осваивать опционы, – первые продавцы получают самый лучший результат!

Письмо от Дайан

Опционы и шахматы

Я люблю опционы. Это гибкий, захватывающий инструмент, позволяющий творчески подходить к прогнозированию и реагированию на движения рынка. Стратегии и позиции могут быть настолько разнообразными, насколько позволяет ваше воображение. Хитросплетения сложных спредов контрастируют с красотой голого пута, бросающего вызов рынку: «Вложи в меня!» и заставляющего меня купить акцию.

Чтобы разобраться в сложностях опционов, я нарисовала простую схему, которая помогала мне не сбиться с курса. Очень скоро стало ясно, что покупать опционы рискованно. Прежде всего это уменьшало счет, а моя цель была обратной. Я могла получить прибыль, только если движение акции было больше цены опциона и происходило до определенного срока. Неудивительно, что большинство покупателей вылетали из игры. Покупка опциона – верный способ потерять деньги. «Но кто-то же находит эти деньги, – подумалось мне. – На их месте могу быть и я». И я стала занимать противоположную сторону в сделке. Когда я продаю опционы, деньги приходят на мой счет, а это гораздо надежнее. И у меня всегда есть выбор – я могу закрыть позицию, захеджировать ее или дать ей истечь со 100 %-ной прибылью.

Я разработала очень простую стратегию: продавать путы при деньгах, когда акция стоит дешево, и продавать коллы при деньгах, когда акция стоит дорого. Шансы были в мою пользу, поскольку я продавала время. Даже если акция не двигалась, снижение временнóй стоимости приносило мне прибыль. Таким образом, я начала бесхитростно обыгрывать рынок, не имея понятия ни о полосах Боллинджера, ни о стохастическом осцилляторе, MACD и прочих индикаторах.