Билл любит покупать на прорывах из долгосрочных баз, а когда прорыв выдыхается, он сбрасывает акции без колебаний. Некоторое время назад импульсная система стала красной, позволяя играть на понижение, воздерживаться от сделок, но не покупать. Билл выходит из сделки с минимальным убытком и начинает искать более привлекательные возможности.

Дороги, от которых мы отказываемся

Технические аналитики изучают графики, выискивают ценовые модели и играют на них. Каждый тик отражает сделку между покупателем и продавцом, но является результатом нечто большего, чем соглашение между двумя людьми. Покупатель и продавец находятся среди других трейдеров, которые оказывают на них сильное эмоциональное давление, отчего каждая сделка отражает настроение рыночной толпы. Ценовые графики – это зеркало поведения всех участников рынка.

Было время, когда ученые-экономисты смотрели на трейдеров как рациональных индивидуумов, которые стремятся максимизировать прибыль и минимизировать убыток, однако сейчас эта теория теряет популярность. Современные ученые признают влияние эмоций на трейдинг. Этот взгляд пустил на удивление глубокие корни – не так давно нобелевская премия по экономике была присуждена за исследование эмоциональной базы принятия экономических решений.

Я пишу об эмоциональности рынков уже много лет. Нам необходимо сосредоточить внимание на эмоциональном давлении рынка на нас как аналитиков и трейдеров.

Когда другие делятся с нами проблемами, мы обычно спокойны и даем разумные советы. Когда же дело доходит до собственных дел, нас нередко обуревают эмоции. Давать советы другим намного легче, чем решать свои проблемы. С ростом эмоционального накала логика начинает испаряться. Именно поэтому так много трейдеров принимают безрассудные решения, покупая на вершинах и продавая на минимумах.

Билл показывает, как зрелый финансист подходит к работе. Он хорошо знает свои симпатии и антипатии и торгует только в тех ситуациях, в которых чувствует себя комфортно. Он может проанализировать 10-минутный график не хуже любого внутридневного трейдера, но этот вид трейдинга его не привлекает, и он сознательно отбрасывает краткосрочные графики. Ему нравится ловить прорывы из многолетних баз, и он рассматривает месячные и недельные графики в поисках сделок.

На рынке акций есть сотни возможностей для игры, и ни один трейдер не может чувствовать себя комфортно в каждой из них. Не каждая девушка, которую вы видите в клубе, захочет танцевать с вами, не всякая сделка будет работать на вас. В идеальном мире каждая девушка в клубе была бы без ума от вас, а каждая сделка приносила бы прибыль, но мир устроен иначе. Чем скорее вы определитесь с симпатиями и антипатиями, тем успешнее будете.

Вам не нужно копировать подход Билла к трейдингу, хотя хорошо было бы достичь его уровня самопознания и дисциплины. Из всех возможностей, которые существуют на финансовых рынках, вы должны выбрать те, которые соответствуют вашему характеру, и сконцентрироваться на них. Если вы внутридневной трейдер, оставьте в покое прорывы из долгосрочных баз. Если вам нравится играть на долгосрочных трендах, держитесь подальше от внутридневных разворотов. Если вы предпочитаете покупать на прорывах, забудьте о покупке на снижении. Каждый выбор на рынке включает определенную потерю – дорогу, от которой мы отказываемся. Победитель – это зрелый человек, способный выбрать свою дорогу и, что не менее важно, спокойно и без сожаления отказаться от других дорог. На финансовых рынках масса возможностей, и чтобы добиться успеха, нужно выбрать ту из них, которая подходит именно вам.

Письмо от Билла

Модель «большая база»

Не перестаю удивляться тому, сколько индикаторов предназначено для определения точек покупки и продажи. Однако я после их изучения отдал предпочтение анализу графиков, на которых нет ничего, кроме цен. Для меня важно, чтобы долгосрочная картина на графике совпадала с моими представлениями. Поэтому я предпочитаю иметь пакет программ, который позволяет легко переходить с месячного (долгосрочного) графика на недельный (среднесрочный), а затем на дневной (краткосрочный).

Заметить прорыв может каждый, но все зависит от времени формирования позиции. Я, например, несколько десятилетий работал с менеджерами взаимных фондов. Из‑за размеров фонда они не могли покупать на прорывах. Чтобы сформировать позицию, им требовалось два-три месяца, и консультанту нужно было подстраивать свои рекомендации под эту реальность.

При управлении хедж-фондом я могу сокращать временной горизонт. Сердце радуется при виде акции, которая начинает расти через 7–10 дней после покупки. Это такое же удовольствие, как в гольфе, когда загоняешь мяч в лунку с одного удара, или в баскетболе, когда делаешь трехочковый бросок.

Не все покупки приводят к выигрышу. Я тщательно отслеживаю процент прибылей и убытков по каждой ценной бумаге в моем портфеле. Предпочитаю сразу ограничивать убытки и не мешать накапливаться прибыли. В моем портфеле нередки случаи получения прибыли в размере 100, 200, 300 % и выше. В то же время я быстро и автоматически сбрасываю акции с убытками в 4, 5 или 6 %. По этой причине оборот у меня довольно высок. По моим наблюдениям, хорошая акция начинает двигаться вскоре после покупки. Если же она топчется на месте, значит, что-то не так. Либо я просчитался с моментом входа, либо на горизонте негативное фундаментальное изменение.

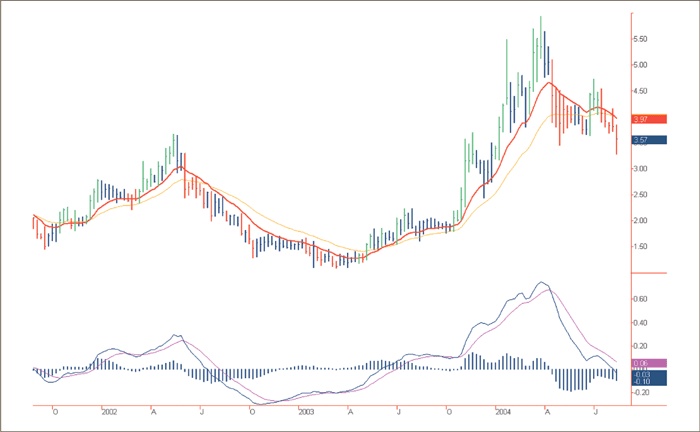

Акции и даже группы акций нередко лежат в течение одного бычьего цикла, но готовы к скачку в следующем. Я называю это «ресайклингом» (re-cycling) – предыдущий ценовой пик и новый значимый прорыв могут разделять шесть-семь лет. Желательно, чтобы перед покупкой наблюдалось падение на протяжении года или пары лет. Затем надо, чтобы четыре-шесть лет акция шла вбок, т. е. формировала базу. Я вхожу в сделку только после того, как акция прорывает значимый уровень сопротивления и формирует модель внешнего разворота на недельных или даже месячных графиках, или когда улучшаются ее относительные результаты, особенно на последней стадии падения на медвежьих рынках, которые обычно наблюдаются раз в четыре года.

Изучив все на свете, я сделал выбор и стал специализироваться на модели «Большая база».

Глава 13

Дамир Махмудов

Технические сигналы в фундаментальном контексте