В ноябре 2004 г. я стал получать электронные письма от трейдера из Латвии, который работал в крупной текстильной компании. Он хеджировал вложения своей фирмы в хлопок на фьючерсных рынках и все больше увлекался техническим анализом. Хлопок в то время сформировал крупное дно. Мне понравились письма Дамира, где обрисовывались первые признаки сокращения предложения на рынке, который, казалось, был наводнен хлопком. Попытки Дамира объединить фундаментальный и технический анализ заинтриговали меня, и я пригласил его на интервью. Мы встретились в Амстердаме в июне 2005 г., где я в течение нескольких недель торговал на бирже из дома над каналом.

Мое детство прошло в Латвии, когда она еще входила в состав Советского Союза. Я активно занимался спортом, особенно хоккеем. Сегодня некоторые из моих друзей выступают за национальную сборную, но я не вышел ростом, чтобы играть на таком уровне. Меня призвали в армию, и я попал в войска спецсвязи. Нас натаскивали полтора года, но самым ценным результатом этой науки оказался навык работать вслепую на клавиатуре.

После распада Советского Союза я понял, что мне нужно западное образование. В начале 1990‑х гг. Университет Конкордия открыл в соседней Эстонии, в Таллинне, филиал, и я провел там восемь лет – сначала получил степень бакалавра международного бизнеса, затем MBA. Во время учебы мне нужно было на что-то жить, и я устроился на работу в сингапурскую компанию, которая занималась в Эстонии инвестициями в текстильное и бумажное производство. Меня взяли в коммерческий отдел, работавший с хлопком, а через полгода направили на учебу в Международный институт хлопка в Мемфисе, штат Теннесси. Я проучился там два месяца, после чего стал заниматься закупками хлопка для компании.

Наша фабрика выпускала ткани, поэтому цена на хлопок была одним из ключевых факторов рентабельности. При покупке физического хлопка мне приходилось управлять ценовым риском. Как и все, я начал с фундаментального анализа и занялся изучением спроса и предложения. Я разработал собственную модель прогнозирования цены, в основе которой лежал уровень мировых запасов. Моя магистерская работа была посвящена управлению ценовым риском при создании запасов хлопка и влиянию этого риска на рыночную стоимость компании.

В 2002 г. меня пригласили на работу в текстильную компанию в Латвии. Группа инвесторов приобрела две хлопчатобумажные фабрики в Казахстане и открыла офис в Риге, куда и пригласила меня в качестве ведущего трейдера. Теперь мне приходится управлять ценовым риском на разных этапах. Мы начинаем с покупки у фермеров семян хлопчатника и заканчиваем хранением физического хлопка, нам приходится хеджировать риск падения цен. Сначала я пытался использовать опционы, но мне не нравилось работать с дельтой. В итоге в 2003 г. перешел на фьючерсы. Я начал c фундаментального анализа и мониторинга базиса – разницы в ценах на физический хлопок и фьючерсы на Нью-Йоркской бирже. Имея на складах хлопок, мы выигрываем при повышении цен, но теряем деньги, когда цены падают. Мы хеджировали нашу длинную позицию в физическом хлопке путем продажи фьючерсов на хлопок.

Поначалу я интуитивно определял, когда открывать короткую позицию и когда закрывать ее. Затем решил попробовать технический анализ и обнаружил сайт Австралийской ассоциации технических аналитиков. Я прочел ваши книги, начал использовать MetaStock, купил «Элдер-диск». Я дискреционный, а не системный трейдер. Система может подать сигнал, но я опираюсь на фундаментальный анализ и необязательно принимаю его. В настоящее время я прохожу два курса в Австралийском институте ценных бумаг – по техническому анализу и по специальным методам. Планирую сосредоточиться на определении оптимального размера позиций, управлении капиталом, а потом создать спекулятивный фонд. Сейчас я занимаюсь как спекулятивными операциями, так и хеджированием. Мы используем хеджирование довольно широко, учитывая нашу длинную позицию в физическом хлопке. У нас есть и небольшой, $100 000, счет для спекулятивных операций.

СДЕЛКА 1. ВХОД

Хлопок

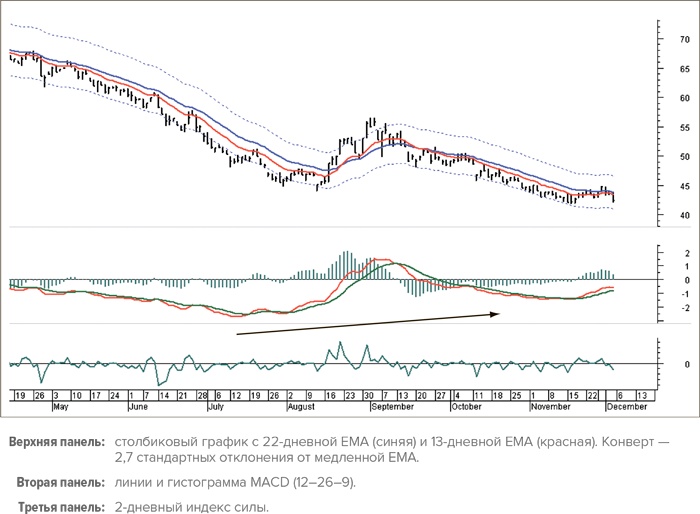

Я видел, что гистограмма MACD поднимается при бычьем расхождении, бычье расхождение демонстрировали и линии MACD, они шли вверх и вот-вот должны были пересечься. Цены находились значительно ниже EMA, указывая на перепроданность рынка. В дополнение бычье расхождение наблюдалось и у индекса силы между июльским и ноябрьским минимумами. В сумме эти сигналы на недельном графике предполагали лишь одно – искать возможности для покупки на дневных графиках.

Гистограмма MACD снижалась после крупного бычьего расхождения. Линии MACD сформировали сильное расхождение между июльским и декабрьским минимумами хлопка. На мой взгляд, это указывало на то, что цены должны подняться выше последнего пика. Двухдневная EMA индекса силы была ниже нуля, т. е. в зоне покупки.

13-дневная EMA цен шла вниз, но этот сигнал можно было игнорировать, поскольку хлопок, похоже, вошел в торговый диапазон между 42 и 45 центами. Такой относительно узкий диапазон предполагал покупку в период низких цен и продажу в период высоких. Я решил разместить лимитный приказ на 3 декабря 2004 г. на покупку мартовских 2005 г. контрактов на хлопок по 42,85 за фунт. Я рассчитывал купить на прорыве к промежуточному уровню поддержки около 42,70–42,80 со стоп-лоссом на уровне 41,78, чуть ниже минимума для контрактов, равного 41,80 за фунт. Моя целевая цена была 44,45, т. е. примерно 30 % ширины конверта.

СДЕЛКА 1. ВЫХОД

В момент входа в сделку мы только начали тестировать дискреционный фонд и еще не определили правила управления капиталом. Думаю, мой недельный анализ был верным, и мы вошли в сделку в принципе правильно.

Однако со стоп-приказом я сплоховал и разместил его на слишком очевидном уровне всего в нескольких тиках ниже минимума контрактов. В общем, я попал в банальную ловушку, и моя сделка стала жертвой «зондирования почвы» профессиональными трейдерами.

ИТОГ СДЕЛКИ

Длинная позиция во фьючерсах March 2005 Cotton

Покупка 03.12.04 @ 42,85 цента

Продажа 06.12.04 @ 41,78 цента

Убыток = 107 пунктов на контракт + 6 пунктов комиссия = 113 пунктов на контракт

Оценка входа = 63 % (посредственно)

Оценка выхода = 6 % (плохо)

Оценка сделки = Д (двойка) (убыток 107 пунктов, или 19 % конверта в 550 пунктов)

СДЕЛКА 1. ПОСЛЕДУЮЩИЙ ВХОД