Когда я работал над этой главой, мне позвонил Мартин из Вены. Я сказал ему, что последние несколько недель индекс новых максимумов – новых минимумов, который он ежедневно обновляет и посылает мне, ведет себя странно – больше как индикатор, следующий за трендом, а не опережающий его. Я напомнил, что Джо Гранвилл, бывало, рассчитывал количество акций, находящихся в пределах одного-двух пунктов от их максимумов и минимумов, чтобы выяснить потенциал этого индикатора. Мартин полагал, что лучше считать в процентах, а не в пунктах, и мы договорились, что он будет отслеживать акции в диапазоне 3 %, 5 % и 7 % от максимумов и минимумов. Настройка системы займет несколько часов, а потом как минимум два месяца придется тратить по несколько минут ежедневно на отслеживание акций, прежде чем мы сможем решить, полезен этот индикатор или нет. Мартин с энтузиазмом внедрил мое предложение

[14].

Некоторое время спустя я получил от Мартина дневник с анализом рынка и детальным описанием приемов контроля над капиталом. Он касался совместного проекта, который я, Мартин и Ник Гроув, один из участников лагерей трейдеров из Австралии, осуществили в 2003 г. Мы анализировали рынок, отбирали акции и торговали ими.

Идея этого проекта зародилась во время моей поездки в Вену в августе 2003 г. Мартин организовал встречу с трейдерами, а после мы вернулись в его пентхаус. К нам присоединился Ник, который специально прилетел из Парижа. Я провел неделю в разъездах, и у меня практически не было нормального доступа к Интернету. Глядя на монитор дома у Мартина – у него был быстрый беспроводной Интернет, новинка в те дни, – мне сразу захотелось посмотреть, что происходит на рынке, и поработать. Мартин и Ник воспользовались возможностью вместе просеять информацию и отобрать акции для покупки.

Три пары глаз и три экрана в одной комнате позволили нам смотреть шире и копать глубже. Целых три дня мы выискивали лучшие акции и совершали сделки. Потом Ник улетел в Париж, а мы с Мартином отправились на его кабриолете в поездку по Австрии и Швейцарии.

Мы все заработали на этом. Я невольно улыбаюсь, когда вспоминаю, что нам тогда удалось сделать. Сегодня с отлаженным процессом выполнения домашней работы любой из нас может меньше чем за день одолеть тот объем работы, который наша троица проделала за три полных дня. Мы с удовольствием работали вместе. Обработка огромного массива данных – дело занудное. Мы вылавливали друг у друга ошибки, но ничье самолюбие не страдало, никого не волновало, кто именно обнаружил ту или иную акцию – мы лишь хотели заработать. В том году мы вновь собирались, чтобы поработать вместе, в октябре в Нью-Йорке и в ноябре на Кипре. Ник приехал в лагерь трейдеров в октябре 2004 г., где Мартин был моим помощником. Эта пара еще не раз устраивала сеансы совместной работы на Лазурном берегу в апартаментах Анжелы, еще одной участницы лагеря. К тому моменту, когда я начал собирать интервью для этой книги, Ник вернулся в Австралию, но он остается активным членом группы Spike, победителем ее многочисленных конкурсов.

Письмо от Мартина

Семь дней с доктором элдером

Письмо Мартина выдержано в телеграфном стиле, и я решил добавить свои комментарии на полях. У многих профессиональных групп есть свой язык, который позволяет участникам очень быстро обмениваться информацией друг с другом, но окружающие мало что понимают из их разговора. Мартин написал свой дневник именно таким языком, который понятен нам троим, но может показаться неясным другим. Мои комментарии помогут понять написанное.

А. Э.

Суббота, 16 августа 2003 г.

1.1. Первоначальная оценка: Dow Jones, NASDAQ, S&P 500 на месячном, недельном и дневном графиках. Бычий или медвежий рынок?

1.1. Я предпочитаю начинать домашнюю работу с обзора широкой картины рынков. Как выглядит месячный тренд – он восходящий, нисходящий или боковой? А недельный? Я использую импульсную систему для определения характера рынка (бычий, медвежий или нейтральный) в любом временном масштабе. Здесь домашняя работа показывает, что DJIA, S&P и NASDAQ на месячных, недельных и дневных графиках имеют восходящие или нейтральные тренды. (А. Э.)

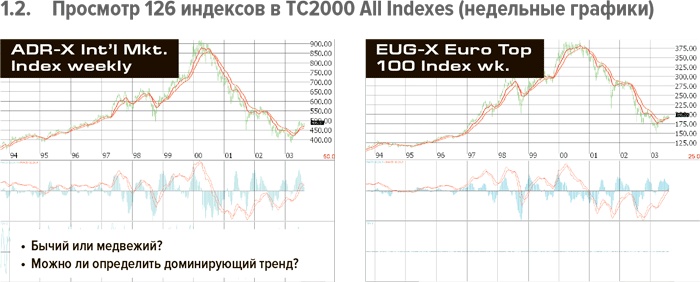

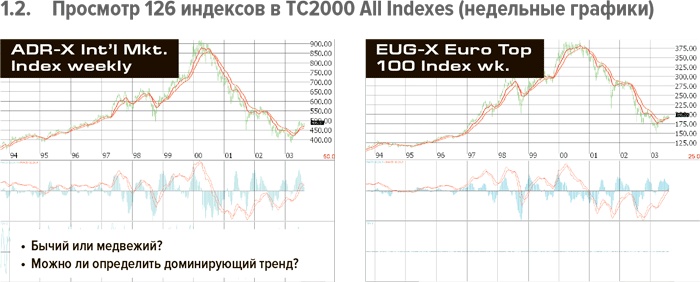

1.2. Если большая тройка – Dow, NASDAQ и S&P – показывает бычий тренд, подтверждают ли это индексы второго уровня? Широкий восходящий или нисходящий тренд, подтверждаемый большинством более мелких индексов, скорее всего, продолжится. Вот почему стоит анализировать более сотни индексов, как крупных, так и мелких, которые есть во многих программах типа TC2000.

Миллионы людей смотрят на крупные индексы, но многие ли анализируют более мелкие? Отслеживание состояния сегментов рынка дает вам преимущество перед толпой игроков. (А. Э.)

1.3. Каждая акция входит в какую-то подгруппу, которая в свою очередь является частью отраслевой группы. Если начать анализ на уровне группы, а затем перейти к подгруппам, то можно получить более полное представление о состоянии рыночного тренда. Существует несколько подходов к определению групп, включая популярную классификацию Investors’ Business Daily. Я предпочитаю анализировать отраслевые группы в TC2000, поскольку в этой программе можно одним щелчком переходить от подгрупп к входящим в них акциям.

Анализ рыночных групп необходим по двум причинам: определение состояния рынка и выделение сильнейших и слабейших групп, тех, в которых можно выбирать акции для покупки или короткой продажи. Две из четырех групп, показанных в дневнике Мартина, – MG122 «Независимые нефтегазовые компании» и MG755 «Оптовая торговля медицинским оборудованием» – демонстрируют устойчивый рост, группа MG313 «Бытовая техника и хозтовары» падает, а MG815 «Сети и средства связи» находится в наиболее привлекательном состоянии. Она рухнула с максимума выше 7000 на вершине бычьего рынка в 2000 г. до уровня ниже 100, более чем на 90 %. Это необычно даже для отдельной акции, а тем более для целой группы. В 2002 г. падение прекратилось, и в последний год группа начала медленно разворачиваться и расти, сформировав модель «дно блюдца». (А. Э.)