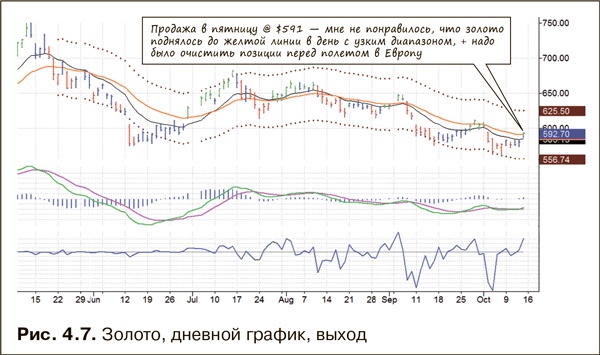

Максимум в день входа составлял $580,8, минимум – $573. Оценка входа – 38 %, всего лишь удовлетворительный уровень. Моя цель: подняться выше EMA к верхней границе канала.

Я продал три дня спустя, в пятницу 13 октября (см. рис. 4.7). С технической точки зрения мне не понравился очень узкий диапазон в тот день, когда золото коснулось медленной скользящей средней на дневном графике. Зона стоимости служит естественным сопротивлением для движений как вниз, так и вверх. Узкий диапазон указывал на отсутствие подъема в той области, где можно было ожидать сопротивления. С психологической точки зрения у меня был мотив продать, не имевший никакого отношения к рынку. На следующей неделе я должен был лететь в Европу и хотел сократить свои позиции на рынке до минимума. Мне не хотелось оставлять ничего такого, что могло требовать времени и внимания. Можно сказать, что я искал причину для выхода.

Оценка выхода составила 52 %, т. е. я продал чуть выше середины дневного интервала. Сделка получила оценку B–, поскольку она принесла $13,20 в канале шириной $69. Результат вполне приличный, но мог бы быть и лучше.

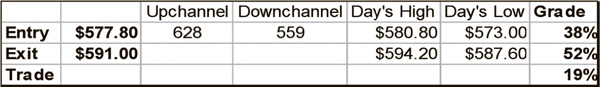

Без дневника сделка закрывается и забывается. Дневник позволяет оглянуться и посмотреть, насколько удачной сделка представляется в ретроспективе. Вернемся к золоту через два месяца (рис. 4.8).

Анализируя ситуацию задним числом, не нужно сожалеть о незамеченных вовремя сильных трендах – они очевидны только в ретроспективе. Через четыре дня после моего выхода золото достигло максимума и откатилось прямо к уровню моего входа. Оно совершило еще два очень перспективных движения от зоны стоимости между EMA к зоне переоцененности около верхней границы канала на дневных графиках. Я купил ниже стоимости и продал выше нее – очень разумная продажа с учетом того, что золото только выходило из медвежьего рынка и ставить на быков нужно было очень осторожно. Если есть сомнения, выходите!

Продажа на границе конверта, или канала

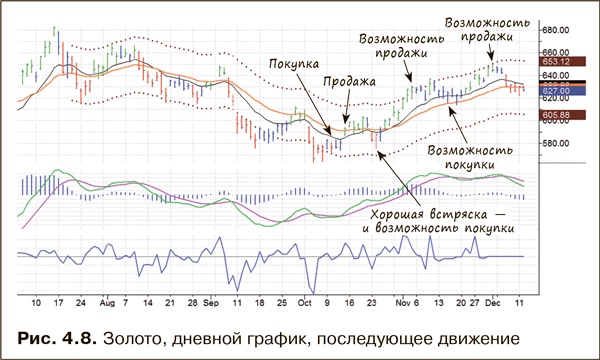

Мы видели, что скользящие средние на недельных и дневных графиках могут служить целями для фиксации прибыли во время ралли, которые начинаются от минимумов медвежьего рынка. После того как бычий тренд сформируется, такие цели встречаются редко. С ростом цен скользящие средние начинают отставать от них. Именно поэтому скользящие средние не годятся для задания целей на устойчивых восходящих трендах.

На этом недельном графике INFY видно ралли к зоне стоимости в 2006 г. Именно в такие периоды недельная скользящая средняя служит хорошей целью по прибыли. За ним последовал сильный рост, когда цены несколько месяцев оставались выше стоимости. Очевидно в такой ситуации скользящая средняя не может использоваться для задания цели. На восходящих трендах нужен другой инструмент определения целевого уровня для выходов.

Прежде чем продолжить поиск подходящих целей по прибыли, посмотрите на модель, сформировавшуюся на недельном графике (рис. 4.9). Это один из самых сильных сигналов в техническом анализе – медвежье расхождение между ценами и недельной гистограммой MACD. После пика A гистограмма MACD опускается ниже нуля – я называю это «сломать хребет быку». Акция поднимается к новому бычьему максимуму в точке B, но индикатор формирует значительно более низкий, почти незаметный пик. Это явное предупреждение быкам. Оно подтверждается несколькими другими медвежьими сигналами – прорывом цены к новому максимуму без продолжения, медвежьим расхождением индекса силы и совершенно плоскими линиями MACD.

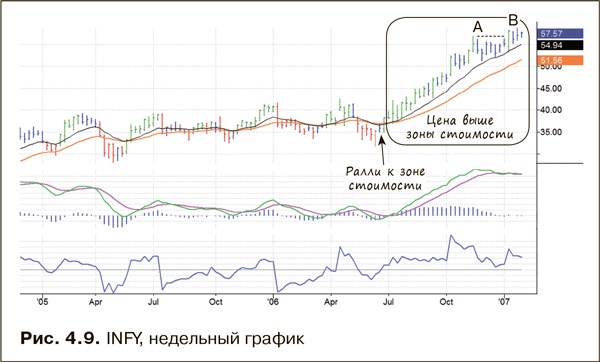

На дневном графике (рис. 4.10) показаны более краткосрочные движения. Торговля акциями на таком восходящем тренде – периодически покупая в зоне стоимости и продавая у верхней линии канала – сродни получению небольших наличных в банкомате, хотя мне не очень нравится такое сравнение, ведь на рынках все намного сложнее. Однако здесь мы видим устойчивую повторяющуюся модель: акция колеблется между зоной стоимости, которая поднимается, и зоной переоцененности, которая также поднимается. Такая модель дает трейдеру хороший целевой уровень продажи – верхняя линия канала.

Если скользящие средние помогают определить стоимость, то каналы, или конверты, параллельные этим средним, помогают определить зоны перекупленности и перепроданности. В идеале нужно покупать ниже стоимости, т. е. ниже скользящих средних, и продать в зоне переоцененности, у верхней линии канала. Мы оцениваем свои результаты по той процентной доле канала, которую охватили в сделке. При доле выше 30 % сделка получает оценку А.

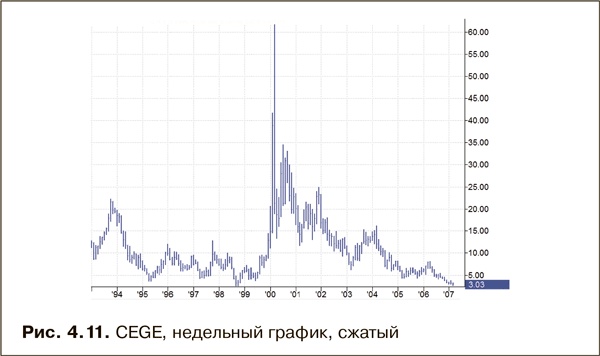

На одном из вебинаров трейдер Джефф Паркер обратил мое внимание на акцию CEGE (рис. 4.11). Я провожу такие вебинары раз в месяц, и каждый состоит из двух сессий с перерывом в неделю. Около двух десятков трейдеров собираются в виртуальном классе для анализа рынков. Нередко участники просят меня высказать мнение о выбранных ими акциях. Когда находка, на мой взгляд, особенно удачна, я говорю, что попробую на следующий день открыть позицию по этой акции. Именно так произошло с CEGE.

Если сжать недельный график CEGE до размеров одного экрана, то видно, что в счастливые дни бычьего рынка 1990-х гг. акция поднималась выше $60. Затем она рухнула и сгорела, несколько раз пыталась расти, но у правого края графика опустилась ниже $3. Она потеряла больше 95 % своей стоимости на пике бычьего рынка. Акции, упавшие больше чем на 90 %, я называю «падшими ангелами» и часто ищу среди них кандидатов на покупку. Мой вход в сделку с CEGE показан на рис. 4.12 и 4.13.