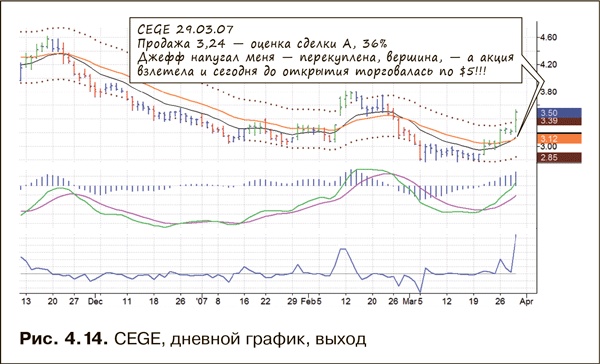

Через неделю, на второй сессии вебинара, мы снова обсуждали CEGE. Джефф, который нашел акцию, твердил, что она сильно перекуплена. Цены прыгнули к верхней линии канала, но не достигли ее, а остановились и не двигались в течение двух дней. Гистограмма MACD достигла уровня перекупленности. Тогда у меня было несколько длинных позиций, и я решил продать CEGE сразу после открытия на следующий день (рис. 4.14).

Оценка выхода составила всего 6 %, так как после того, как я продал акцию, она резко пошла вверх. Это плохой результат, но достижение идеала в каждой сделке невозможно – главное, чтобы средняя оценка была выше 50 %. Вместе с тем сделка получила оценку A – она принесла мне 36 % канала.

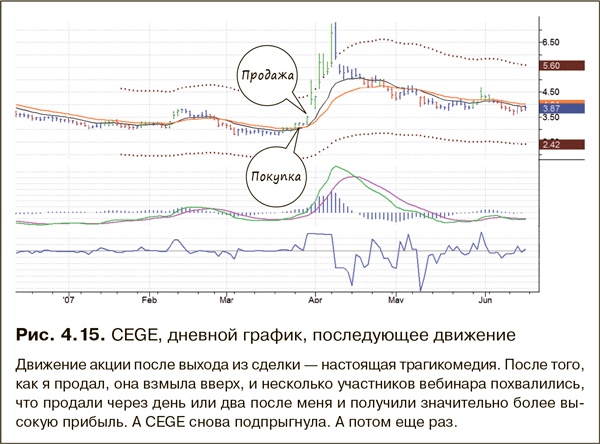

Через несколько дней после того, как я вышел из сделки, позвонил Джефф и стал сетовать, что продал акцию слишком рано (см. рис. 4.15). Я в шутку сказал, что зато нам теперь не нужно ломать голову, куда девать суперприбыль! Но если серьезно, эта сделка преподала мне несколько уроков.

Во-первых, нужно быть уверенным в своих целях по прибыли и не продавать слишком рано. Во-вторых, нет смысла корить себя за упущенные возможности. Это ведет лишь к опрометчивым решениям в будущем. Я сказал Джеффу, что он должен поздравить себя с отличной находкой. Если вы постоянно покупаете хорошие акции, то некоторые из них наверняка принесут высокую прибыль.

На рис. 4.15 видно, насколько расширился канал после нашей продажи. Я пользуюсь программой Autoenvelope, которая автоматически строит конверты, включающие около 95 % последних цен. Если цены резко растут, автоконверт расширяется. Это говорит о том, что в трейдинге мы никогда не стреляем в неподвижную цель – она постоянно движется, осложняя игру. Я зафиксировал прибыль, упершись в стену конверта, но через несколько дней она сдвинулась!

После краткого взлета CEGE вернулась в узкий дневной диапазон. Акция начала сползать к той базе, где мы с Джеффом покупали ее, и снова стала привлекательной для покупки.

Жажда большего

Обычно мы хотим, чтобы всего хорошего было побольше, – мечтаем о более просторном доме, новой машине, а возможно, даже о более молодой и красивой спутнице жизни. Помню, однажды на вечеринке я разговорился с парой – муж только что получил продвижение по службе, и жена заметила, что «теперь нужно искать новых друзей». Вся рекламная индустрия заставляет нас хотеть большего. Мы проводим жизнь в бессмысленной гонке, как белки в колесе. Эта бесконечная гонка убивает в нас человеческое.

Когда участники этих бегов начинают заниматься трейдингом, они хотят получать все больше, больше и больше. Даже прибыльные сделки не приносят им радости. Их гложет мысль о том, что они купили не на дне, продали не на вершине и оставили часть денег на столе. Эта неудовлетворенность заставляет покупать слишком рано или продавать слишком поздно. Тот, кто пытается захватить все больше и больше, чаще терпит неудачи, чем те, кто следует проверенным методам.

Замахивающиеся на большее, чем рынок готов предложить, часто получают намного меньше.

В жизни, и в частности в трейдинге, самое сильное слово: «достаточно». Определитесь, что нужно вам для счастья, и ставьте перед собой соответствующие цели. Стремление к своим собственным целям дает ощущение контроля. Жажда все большего делает вас рабом алчности и рекламы. Понимать, сколько достаточно, – значит быть свободным.

Это вовсе не предложение дать обет бедности. Мне, как и любому другому, нравится летать бизнес-классом, жить в хорошем районе и ездить на спортивной машине. Я предлагаю другое: определите комфортный для себя уровень и радуйтесь, когда его достигнете. Это гораздо лучше, чем вечно чувствовать дискомфорт и нехватку чего-либо в погоне за туманным «больше».

Но что, если это «больше» идет прямо в руки? Что, если в этом месяце вы правильно интерпретировали рынок и положили на счет суперприбыль? Слишком большие деньги редко приносят чувство комфорта. Они заставляют хотеть еще большего, прыгать выше головы и принимать дикие риски, пока суперприбыль не обернется суперубытком. Чтобы сохранять спокойствие и холодный разум, необходим план управления прибылью – мы рассмотрим этот вопрос в главе о личных дивидендах.

У трейдера, который всегда жаждет большего, идея зафиксировать прибыль около верхней линии канала может вызывать сильное напряжение. Одни сделки не достигают целевого уровня, а другие превосходят его.

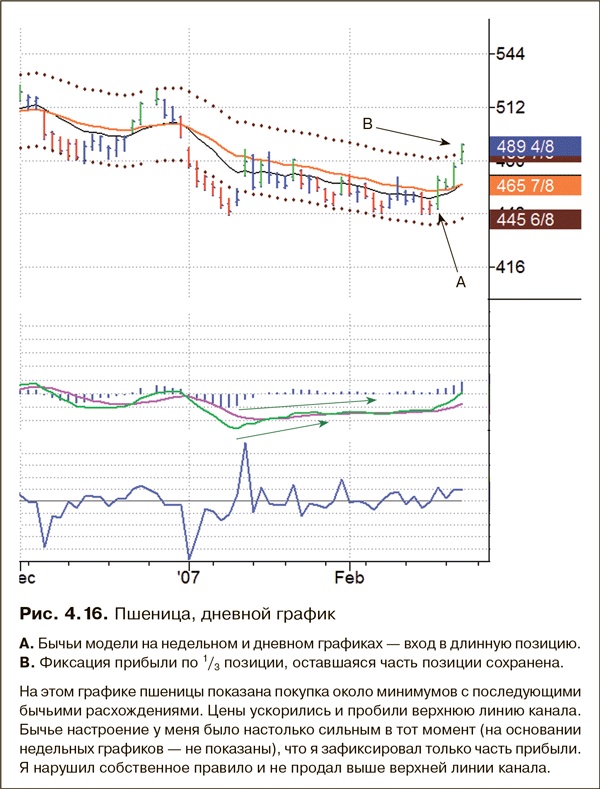

Не нужно считать канал железной целью по прибыли. Если рынок начинает слабеть, то можно принять и меньше запланированного – в этом нет ничего плохого. Ни в одной из сделок, показанных выше, верхняя линия канала так и не была достигнута. EXTR немного не дотянула до нее, золото – довольно значительно, но обе сделки оказались очень прибыльными. Как ни парадоксально, готовность согласиться на меньшее часто приносит больше (см. сделки на рис. 4.16 и 4.17).

Сильные движения, которые перепрыгивают целевой уровень и не останавливаются, заставляют алчных трейдеров страдать. Смотрит такой трейдер на рынок, с которого он вышел с хорошей прибылью, и ругает себя за упущенную выгоду.

Рассмотрим еще одну сделку (рис. 4.18 и 4.19). В январе 2007 г. у меня был очень сильный бычий настрой в отношении сахара на основании недельных графиков (не показаны). Я открыл длинную позицию в мартовском 2007 г. контракте, в соответствующий момент зафиксировал прибыль и купил майский контракт.