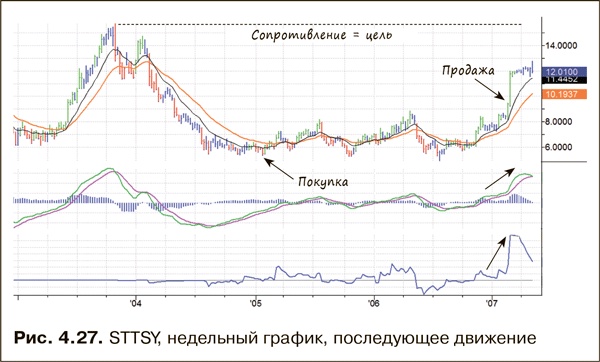

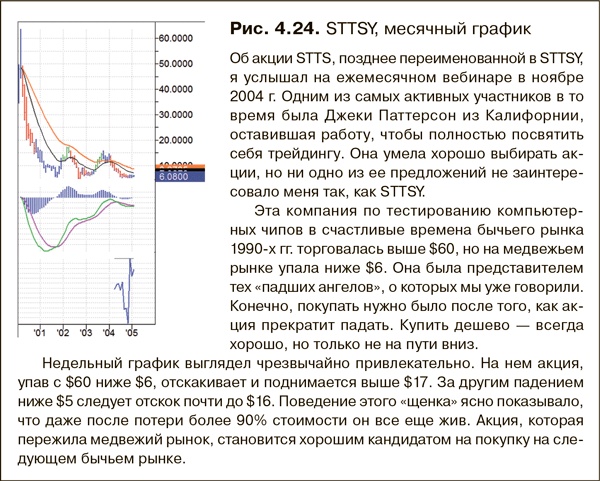

Если увеличить правую часть недельного графика (рис. 4.25), то картина становится еще интереснее. За последние шесть месяцев акция три раза достигала минимумов на уровнях $5,50, $5,40 и $5,37. Такая модель говорит о силе поддержки. Даже когда акция опускалась чуть ниже, она не продолжала падение, а отскакивала вверх. Такие быстрые колебания указывают на то, что какие-то сильные игроки пытаются опустить акцию с намерением напугать держателей и подтолкнуть их к продаже.

Медведи были настолько слабыми, что во время последнего падения гистограмма MACD оставалась выше нуля. Индекс силы в нижней части рисунка сформировал три впадины, каждая из которых была менее глубокой, чем предыдущая. Это подтверждало, что медведи слабеют.

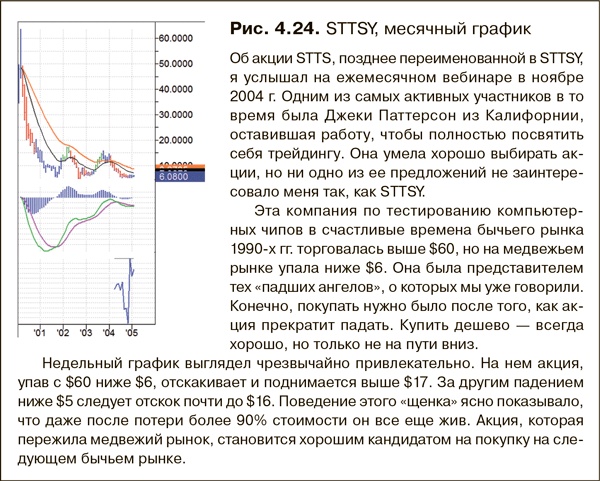

Синий сигнал импульсной системы в правой части графика устраняет последний запрет на покупку. Я купил 10 000 акций по $5,99 и планировал держать позицию до тех пор, пока STTSY не поднимется до $16. На это могла уйти пара лет. Прибыль от сделки должна была составить $100 000.

Когда STTSY начала двигаться в нужную сторону, я докупил еще 5000 акций по $6,13, но через несколько недель продал эту партию по $6,75, заработав на каждой акции 62 цента и получив быструю прибыль. Я намеревался держать акцию долго, но это оказалось гораздо труднее, чем все время покупать и продавать.

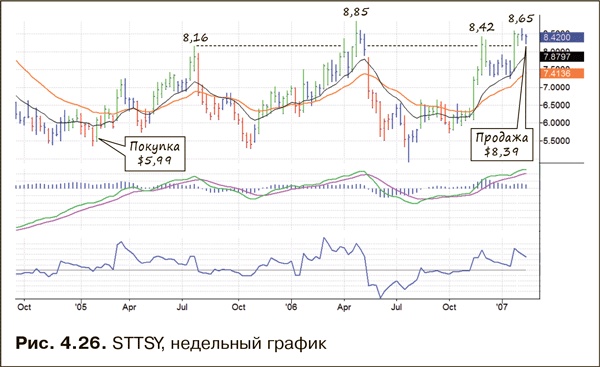

STTSY быстро поднялась до $8,16, а потом вернулась к цене покупки. В уверенности, что мой первоначальный план правилен, я продолжал держать позицию. STTSY снова выросла, на сей раз до $8,85. Я видел множество сигналов максимума, в том числе медвежье расхождение недельного индекса силы, отмеченное на графике красной стрелкой (рис. 4.26). Сосредоточившись на цели $16, я стиснул зубы и держал акцию. Снижение быстро уничтожило мою бумажную прибыль, составлявшую почти $30 000, а когда STTSY опустилась ниже точки входа, позиция ненадолго ушла в минус. Я продолжал следовать первоначальному плану и сосредоточился на таких бычьих сигналах, как «хвост кенгуру» – нырок одного столбика в направлении минимумов. Этот сигнал сопровождался бычьим расхождением индекса силы, отмеченным на графике зеленой стрелкой. STTSY поднялась опять, на сей раз до $8,42, но долгосрочная игра перестала доставлять удовольствие.

Пока я держал эту позицию, у меня было множество свинг-сделок с другими акциями. Краткосрочная торговля не давала скучать и приносила прибыль. У меня были и другие долгосрочные позиции, подобные STTSY, поскольку я хотел освоить долгосрочную торговлю. Однако STTSY начала превращаться в головную боль. Происходило одно и то же: за ралли в зону $8–9 следовало падение к точке покупки, и никакой награды за мой труд и терпение.

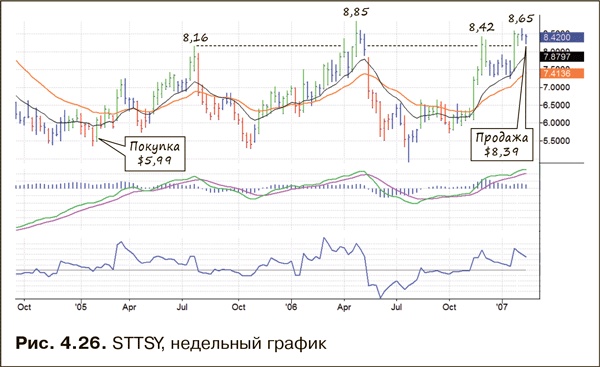

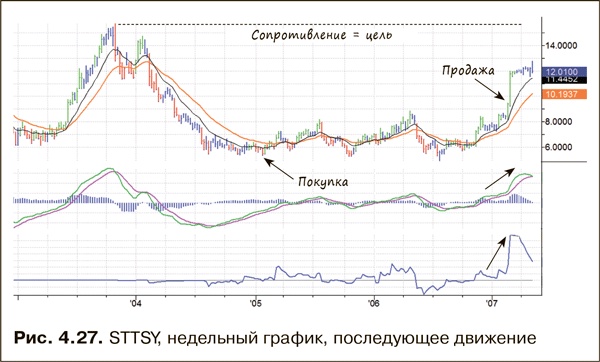

В феврале 2007 г., через два года после покупки STTSY, акция выросла до $8,65, немного выше предыдущего максимума на уровне $8,42. На этом рост остановился, и недельные диапазоны стали узкими. Такие сигналы часто предшествуют падению. Не выдержав груза STTSY, я отдал приказ о продаже и сбросил все 10 000 акций по $8,29. Вместо целевой прибыли $100 000 мне досталось меньше $24 000 – суммарно $27 000, если учесть дополнительную сделку с STTSY. Я был рад, что избавился от STTSY и мне больше не нужно следить за ее скачками. Однако привычка держать эту акцию в поле зрения осталась (см. рис. 4.27). То, что произошло дальше, оказалось, мягко говоря, неожиданным.

Всего через несколько дней после того, как я с облегчением продал STTSY, акция встала с колен и громко заявила о себе. Две недели спустя она торговалась почти по $12. Большинство индикаторов подтверждали силу быков, достигнув новых рекордных максимумов. Они говорили, что, несмотря на возможность кратковременного ослабления, быки очень сильны, и что $12 – не последний пик STTSY. Акция, похоже, была готова расти дальше, и моя первоначальная цель $16 выглядела вполне реалистичной.

Думаете, я снова купил эту акцию? Конечно, нет! Наши двухлетние отношения закончились. Прибыль, которую я заработал на ее движении, была намного меньше потенциала. Вы спросите, в чем же тогда смысл этого примера? Есть ли от него польза? Да, и немалая. Вот что я вынес из этой сделки.

1. Во-первых, вход в эту сделку был почти идеальным. Я правильно определил значимое дно и все сделал вовремя. Во-вторых, моя цель по прибыли оказалась реалистичной, хотя у меня и не хватило терпения, чтобы сполна насладиться плодами своего анализа.

2. Эта сделка еще раз подтвердила, что моему темпераменту больше соответствует краткосрочная торговля. Поэтому, если я хочу держать долгосрочные позиции, то в них нужно привносить элементы краткосрочной торговли. Я решил, что теперь в долгосрочных сделках буду открывать основную позицию и держать ее от начала до конца – она должна быть небольшого размера, чтобы не вызывать большого напряжения. Одновременно я буду входить в более крупные краткосрочные сделки в направлении своей долгосрочной сделки. Глядя на рис. 4.26, можно сказать, что у меня были все основания покупать акцию на подъеме, продавать на вершинах у верхней пунктирной линии и снова покупать при откате к зоне первоначальной покупки у нижней пунктирной линии.

3. Эта сделка еще раз напоминает, как важно быть снисходительным к себе. Наш разум – инструмент трейдинга, и самобичевание за ошибки, например за слишком ранний выход из сделки, подобно избиению компьютера, которое не улучшает результатов. Моя цель – учиться на своих ошибках, а не наказывать себя за них.

4. Наконец, я хочу показать, что даже эксперты ошибаются. Я ошибаюсь до сих пор. Главное – искоренить грубые ошибки вроде пренебрежения дневником или нарушения правил управления капиталом. А затем можно сосредоточиться на менее серьезных ошибках.

В каждой сделке у вас две цели: заработать и повысить мастерство трейдера. Первая цель достигается не всегда, но второй вы должны добиваться неизменно. Тот, кто не учится на своих сделках, тратит впустую время и деньги. Во время этой сделки я вел подробные записи, и в электронной таблице, и в дневнике. Это позволило мне многому научиться. Я не заработал больших денег, но очень обогатил свой опыт.