Если рынок начинает двигаться, он может пойти гораздо дальше, чем мы можем себе представить. Поставьте скользящий стоп-приказ и позвольте рынку определять, как далеко пойти и когда вытолкнуть нас.

С помощью скользящего стоп-приказа я говорю: «Если рынок намерен дать мне больше, то я готов пожертвовать вот этой суммой, чтобы узнать, насколько именно». Я рассматриваю его с точки зрения цены, которую нужно заплатить за участие в игре. Это похоже на расчеты, которые я делаю, когда вхожу в новую сделку, взвешивая вознаграждение относительно риска. Вопрос тот же: сколько я готов заплатить? Переходя на скользящий стоп-приказ, я позволяю рынку решать, как долго мне можно оставаться вместе с ним.

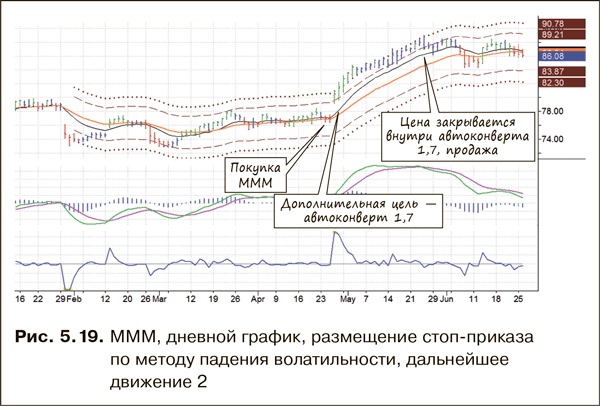

Я называю свой метод постановкой стоп-приказов на падении волатильности. Если рынок собирается сойти с ума и приобретает огромный импульс, я готов следовать за ним. Допустим, при входе в сделку я использую автоконверт для определения целевой цены. Обычная ширина конверта – 2,7 стандартного отклонения. Если я хочу перейти на скользящий стоп-приказ после достижения цели, то сужаю канал на одно стандартное отклонение и размещаю стоп на уровне 1,7 стандартного отклонения. Пока цены держатся у границы нормального конверта, я остаюсь в игре, но как только цена закрывается в более узком канале, вылетаю. Программист вполне мог бы автоматизировать процесс на основе внутридневных движений или цены закрытия.

Как определить, стоит ли фиксировать прибыль на уровне первоначальной цели или перейти на скользящий стоп-приказ?

Если цель по прибыли достигнута и я вижу медвежьи сигналы, то не перехожу на скользящий стоп-приказ. Если я вижу неблагоприятное движение цены, например высокий столбик, закрывающийся у минимума при большом объеме, то фиксирую прибыль на целевом уровне и выхожу. Но если рынок движется хорошо, формируя все более высокие вершины и впадины, то я следую за ним, как за красивой девушкой, за которой хочется идти как можно дольше. Я принимаю решение при достижении цели – мне нужно увидеть какое-нибудь благоприятное движение, чтобы перейти на скользящий стоп-приказ.

Как часто ты переходишь от цели к скользящим стоп-приказам?

Это происходит примерно в двух третях сделок, но не всегда удачно. Бывает, разместишь скользящий стоп-приказ, а он через пять минут срабатывает. В половине случаев скользящий стоп позволяет получить чуть больше прибыли, чем первоначальный стоп-приказ. Крупный выигрыш случается лишь изредка на очень сильных движениях.

Как и любой другой рыночный инструмент, скользящие стоп-приказы – не для всех, но мне они помогают принимать решения. Это хорошее подспорье для тех, кто не может определиться, выходить из сделки или нет. Скользящий стоп перекладывает решение с вас на рынок. Именно поэтому я им и пользуюсь.

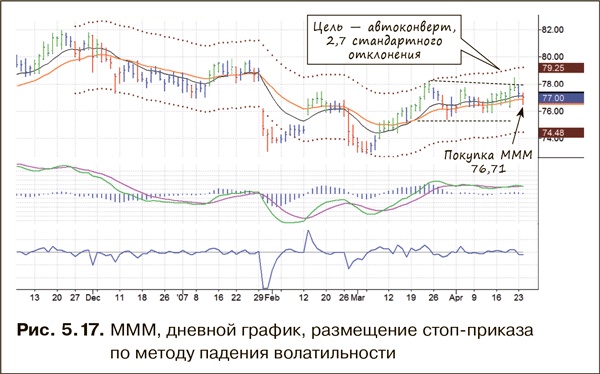

График на рис. 5.17 иллюстрирует вход в сделку. Недельный график (не показан) был нейтральным. На дневном графике наблюдается узкий торговый диапазон. Я называю эту модель «игрой на сжатии» и пытаюсь поймать прорыв из нее. Недавний высокий пик гистограммы MACD заставил меня ожидать прорыва вверх, и я купил внутри зоны сжатия.

Два дня спустя MMM вырвалась из зоны сжатия и взлетела выше моей цели у верхней линии канала на уровне 80,63 (рис. 5.18). Движение было очень сильным, на целый столбик выше канала. Я тут же решил перейти на скользящий стоп-приказ и построил на графике второй автоконверт на уровне 1,7 стандартного отклонения в расчете продать после закрытия MMM внутри более узкого канала (рис. 5.19).

MMM «ходила по краю» еще несколько недель, а затем наконец сжалась и закрылась в более узком конверте. Я вышел 24 мая при цене 87,29, гораздо выше первоначальной цели 80,63. Обратите внимание, как изменился автоконверт в ретроспективе – к моменту выхода вход стал выглядеть совсем иначе. Причина в том, что автоконверт строится на основе изменения последних 100 столбиков, и с ростом волатильности рынка он расширяется.

Метод падения волатильности Керри – полезный инструмент торговли и несет в себе важную идею. Скользящие стоп-приказы хороши только в определенные периоды. На спокойном рынке трейдеру лучше полагаться на первоначальную цель по прибыли и стоп-приказ. Во время сильных движений трейдер может переходить на скользящие стоп-приказы.

Глава 6

Продажа в ответ на стук в двигателе

Представьте, что вы едете на машине по знакомому маршруту и вдруг замечаете посторонний стук, который становится громче при нажатии на педаль газа. Вы продолжите поездку? Будете по-прежнему давить на газ в надежде, что ничего страшного нет, и стук пропадет сам по себе? Или остановитесь, выйдете из машины и попробуете выяснить, в чем дело?

Стук и постепенная потеря мощности могут быть сигналом неисправности двигателя. Возможно, ничего страшного не стряслось, просто в колесо попала ветка или возникла мелкая неисправность, которую легко устранить. Но ведь с машиной могло произойти и что-то более серьезное. Продолжение поездки, невзирая на сигналы опасности, может кончиться плохо.

Возможно, что вход в сделку для вас такая же рутина, как поездка на машине по знакомому маршруту. Возможно, что поездка пройдет без приключений, но если вы услышите стук или увидите пар, вырывающийся из-под капота, не давите на газ. Остановитесь и выясните, что случилось.

Совершенно не обязательно держать каждую сделку до запланированной цели. Нужно слушать рынок. Вдруг он захочет дать больше или меньше, чем вы рассчитывали. Трейдер должен следить за тем, что происходит, и выходить из автомобиля при первых признаках неисправности.

Между системными и дискреционными трейдерами немало различий. Для системного трейдера стоп-приказ незыблем. Он размещает его вместе с приказом на фиксацию прибыли на тех уровнях, которые определила система. Ему не нужно бдеть у экрана в течение дня. Дискреционный трейдер ведет другую игру. У него тоже есть цель и стоп-приказ, но если проведенный им анализ указывает на то, что ситуация меняется, он может уйти с рынка раньше или задержаться.

Возможность изменить курс посреди сделки вызывает у разных людей разные чувства. У моих друзей – системных трейдеров она вызывает дискомфорт. А дискреционные трейдеры считают, что возможность гибко менять планы дает больше свободы. Да, есть план, да, есть стоп-приказ, но есть и свобода выбора: если не нравится движение рынка, можно сузить стоп-приказ или раньше зафиксировать прибыль. А если поведение рынка нравится, то можно снять первоначальную цель по прибыли и попытаться получить от сделки больше, чем планировалось.