Государство играет основную роль в контроле за рынками, но в своем рвении оно придумало несколько совершенно нелогичных ограничений для коротких продаж. Худшим из них было правило «плюс тик», которое разрешало короткую продажу только в том случае, если предыдущий тик – минимальное изменение цен – был повышательным. Другими словами, вы можете продать в короткую только растущую акцию. Вроде бы это сделано для того, чтобы защитить покупателей от толп коротких продавцов, обваливающих цену акций лавиной приказов на продажу. К этим защитникам публики у меня только один вопрос: почему бы не ввести еще и правило «минус тик» для спасения тех невинных, которых сносит лавина во время пузырей? Тогда бы правило «плюс тик» получило бы логическое завершение – правило, разрешающее покупку только при снижении цен.

Когда я работал над первым изданием этой книги, на американском фондовом рынке произошло весьма позитивное изменение. Власти отменили правило «плюс тик». Неразумного правила, действовавшего на рынках почти 70 лет, наконец-то не стало! Конечно, на фьючерсных рынках правила «плюс тик» никогда не было, но во время краха рынка в 2008–2009 гг. правительство ненадолго запретило короткую продажу нескольких групп акций.

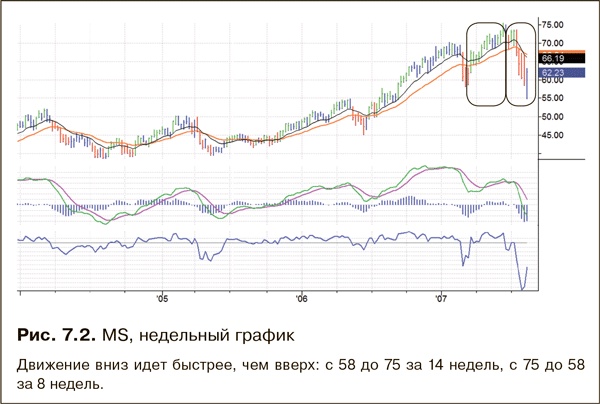

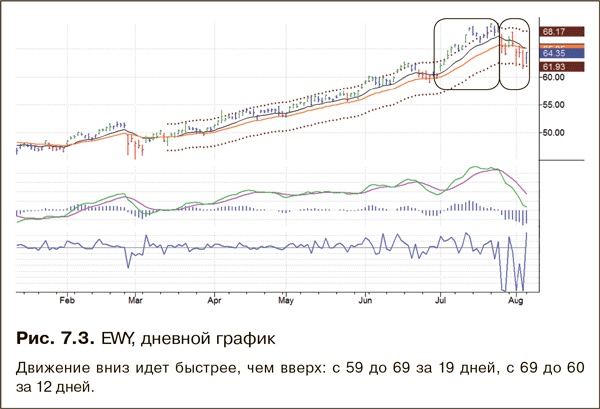

У коротких продаж есть одно большое преимущество перед покупкой и один серьезный недостаток. Преимущество заключается в том, что акции обычно падают в два раза быстрее, чем растут. Это относится ко всем масштабам времени – к месячному (рис. 7.1), недельному (рис. 7.2) и дневному (рис. 7.3), а также к внутридневному.

Чтобы акции росли, их должны покупать, но падать они могут под собственной тяжестью. Более высокая скорость падения акций создает реальное преимущество для опытных трейдеров. Чем быстрее закрывается сделка, тем меньше времени вы подвергаетесь рыночному риску.

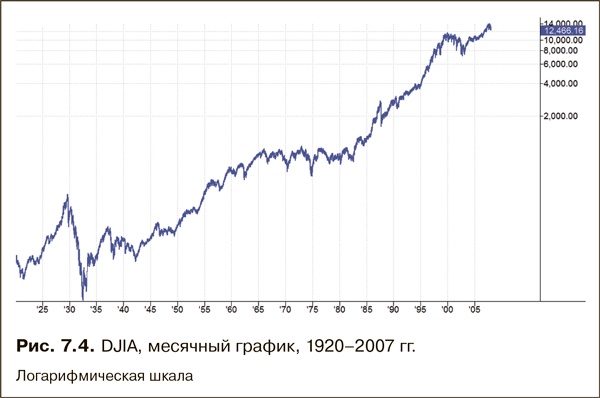

Недостаток короткой продажи состоит в том, что у широкого фондового рынка есть вековая тенденция роста (рис. 7.4). Оценки так называемого векового роста могут быть разными, поскольку многие старые акции ушли с рынка, а их место заняли новые. Однако среднегодовой рост на уровне 3 % кажется вполне обоснованной оценкой. Это значит, что при игре на понижение приходится плыть против слабого, но постоянного течения.

У каждого действия на фондовом рынке есть две грани: польза и опасность. Невозможно полностью отделить одно от другого или получить одно без другого. Важно четко видеть обе стороны и оставаться реалистом. Что же нужно делать с учетом того преимущества и недостатка, которые мы только что рассмотрели?

В целом при игре на понижение нужно ориентироваться на более краткосрочные сделки, чем в покупке. Вы плывете против слабого течения, нисходящие тренды развиваются быстрее, и нет никакого смысла давать короткой сделке слишком много времени на «полную реализацию потенциала».

Начало игры на понижение

Новички часто спрашивают, как найти акции для короткой продажи. Поищите те акции, на покупке которых вы потеряли деньги. Поищите акции, снижения которых вы ожидаете. Выберите акцию, которую вы больше всего ненавидите, и продайте ее в короткую.

Дружеский совет: не пытайтесь заработать много на первоначальных коротких сделках. Продайте для начала всего несколько акций.

Первые шажки должны быть такими, чтобы не вызывать беспокойства о деньгах. Есть масса других аспектов, на которых нужно сосредоточиться, – выбор акции, определение цели по прибыли, размещение стоп-приказа, освоение механизма размещения приказов. Занимайтесь этими вопросами, торгуя такими объемами, при которых ни выигрыш, ни проигрыш не вызывает эмоционального напряжения.

Размер сделки – это «усилитель эмоций». Чем крупнее сделка, тем больше напряжение. Чтобы уменьшить напряжение, особенно вначале, когда вы только учитесь играть на понижение, открывайте небольшие сделки. Вы всегда сможете увеличить их, когда освоитесь.

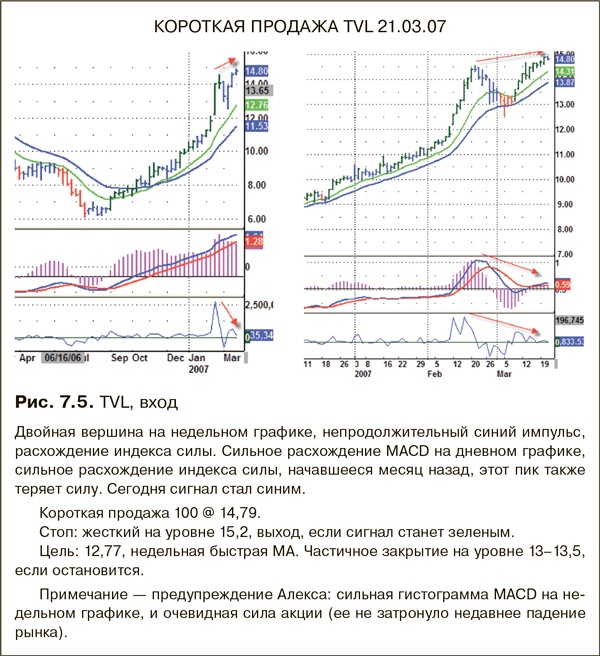

Незадолго до начала работы над этой главой я торговал из дома и сидел перед экраном, когда мне пришло электронное письмо. Его прислал Цви Беньямини, участник последнего лагеря трейдеров. Он писал, что готов начать игру на понижение. Я предложил ему прислать анализ акции, которую он хочет продать в короткую, в том формате, которым мы пользовались в лагере. Через несколько минут ко мне пришло второе письмо (рис. 7.5).

Перед нами хороший пример того, как умный человек учится играть на понижение, и как мало он платит за обучение. Этот участник лагеря трейдеров самостоятельно нашел акцию и проанализировал ее. Он очень подробно задокументировал процесс принятия решения и даже отметил мои возражения. Несмотря на них, он все же вошел в сделку, но сделал ее размер очень маленьким. Его убыток составил 20 центов на акцию, или в целом $20 плюс комиссия. Сделка, однако, дала хороший опыт при очень незначительном финансовом риске. Этот трейдер может позволить себе множество таких уроков, не расстраиваясь по поводу убытков.

TVL не понравилась мне в тот день как объект для короткой продажи. Прежде всего, это было не лучшее время для такой сделки. Фондовый рынок только что сформировал значимое двойное дно и начал расти. Он шел вверх, и я уже закрыл почти все свои короткие позиции. Кроме того, мне казалось ошибкой продавать в короткую акцию, которая достигает новых максимумов чуть ли не каждый день на протяжении нескольких недель.

Когда вы играете на повышение, вряд ли стоит покупать акцию, которая достигает все новых минимумов. Покупать дешево – это нормально, но покупать то, что падает, неразумно. Точно так же, когда вы играете на понижение, не стоит продавать акцию, которая продолжает достигать новых максимумов. Нужны свидетельства, подтверждающие, что восходящий тренд коснулся потолка, остановился и готов развернуться вниз.