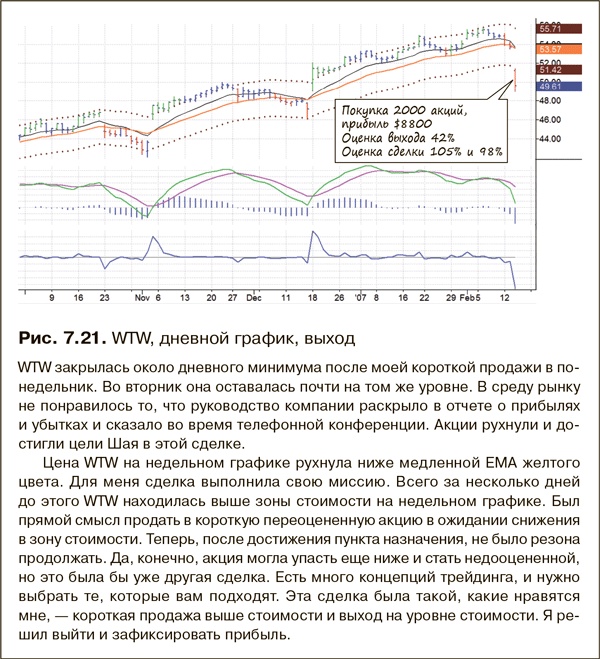

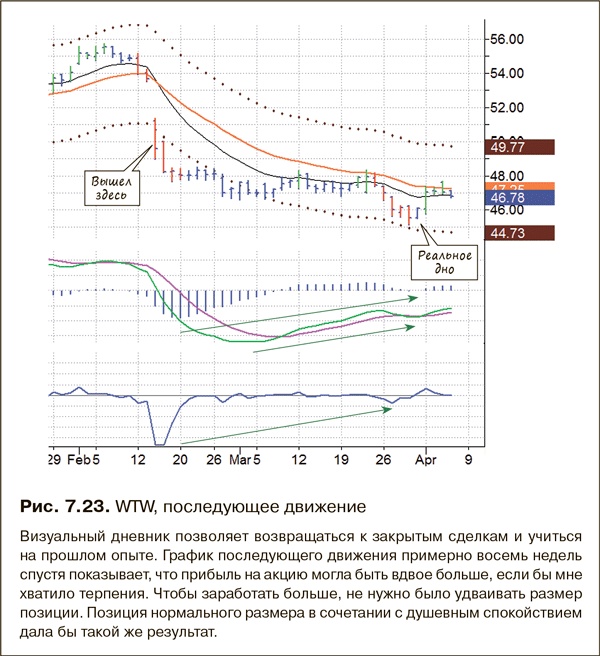

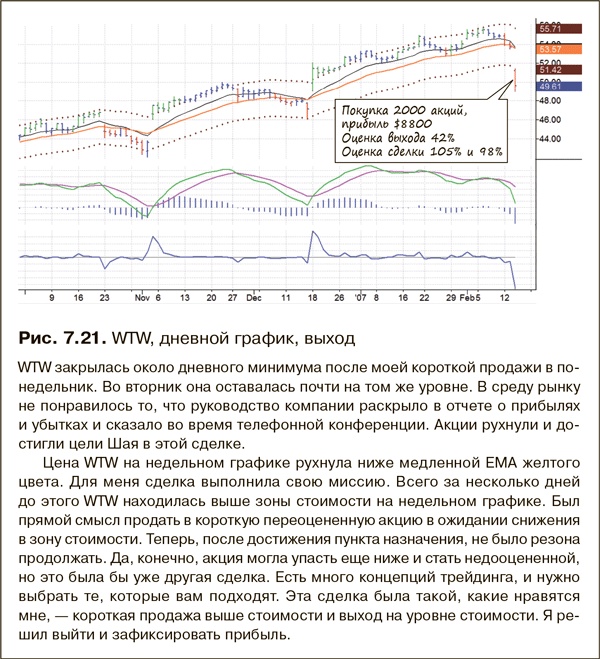

Сумма, которую трейдер вкладывает в сделку, может вызвать значительный стресс и помешать принятию решений. В случае с WTW я удвоил обычный размер позиции. Хотя до лимита, определяемого правилом двух процентов, было еще далеко, из-за удвоенного риска сделка стала отнимать больше внимания, чем заслуживала. Деньги затуманили ясность моего суждения.

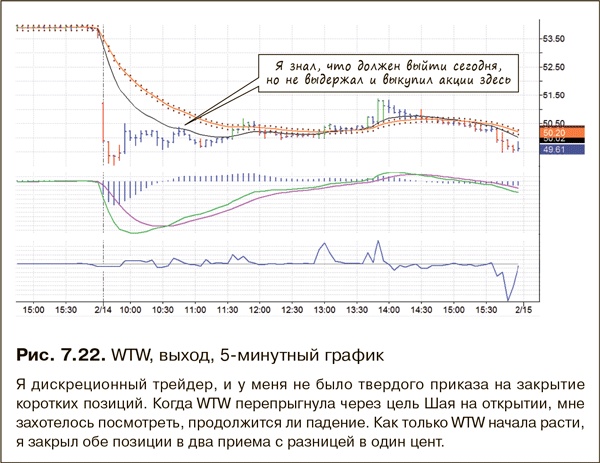

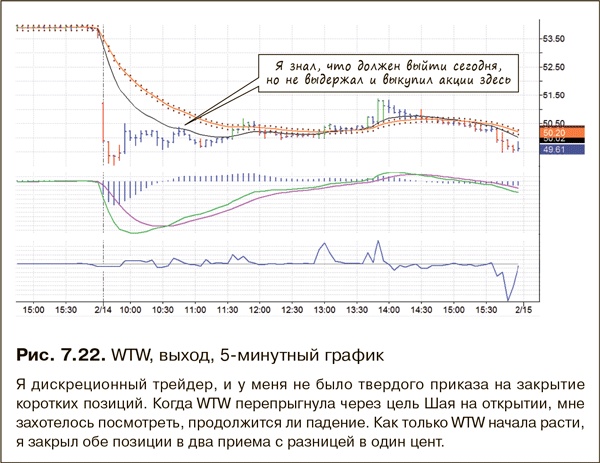

Обычно, когда на открытии происходит значительный гэп вниз, не нужно спешить с закрытием коротких позиций. Цены некоторое время держатся на уровне гэпа, тестируют более низкие уровни и дают много возможностей для выхода. Но имея позицию двойного размера, я получил быструю прибыль $10 000 в течение 48 часов после входа в сделку. Мне не хотелось упускать эти деньги, и как только цены начали расти после открытия гэпом, я не удержался и вышел.

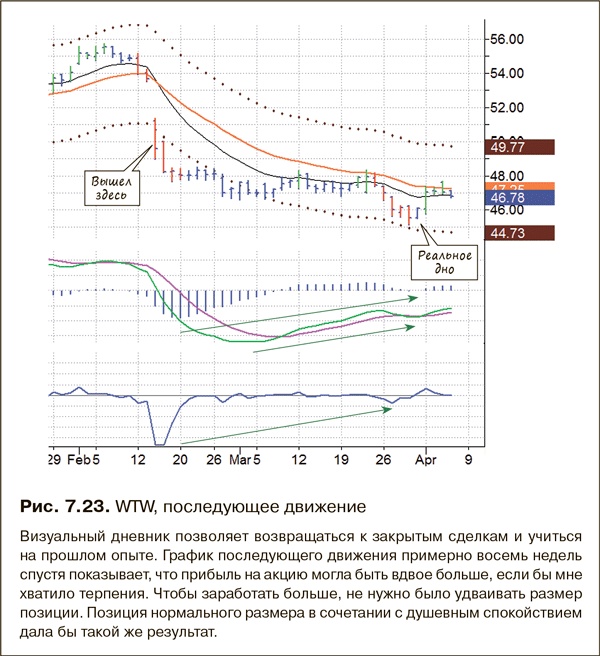

Это был довольно неуклюжий выход с оценкой 42 %. Сама сделка получила 79 %, но оценка могла быть еще выше, подержи я позицию чуть дольше (рис. 7.23).

Подведем итог этой сделки:

• Фундаментальная информация может давать полезные сигналы при условии, что они подтверждаются техническим анализом.

• Зона стоимости между двумя скользящими средними служит магнитом для цен – они возвращаются к ней и сверху, и снизу.

• Сумма, которую мы вкладываем в сделку, может мешать принятию решений.

• Очень важно вести хорошие записи.

Визуальный дневник – прекрасный инструмент самообучения. Если вы ведете записи и возвращаетесь к ним, то можете учиться на собственном опыте. Анализируя записи в дневнике, вы совершенствуетесь как трейдер.

Поиск акций для игры на понижение

У меня два метода поиска акций для короткой продажи – один простой, а другой сложный.

Конечно, «простой» способ не так уж прост: это анализ предложений по короткой продаже, поступающих от группы SpikeTrade и из других источников. Я уже описывал свой подход к ним. Они дают идеи, которые я анализирую с помощью своей системы и принимаю решения, входить в сделки или нет. Чтобы я вошел в сделку, моя торговая система, описанная в предыдущих главах, должна подтвердить перспективность идеи. С учетом того, что десятки умных людей, сканирующих и исследующих фондовый рынок, предлагают свои идеи, дефицита перспективных кандидатов для игры на понижение не наблюдается. Я анализирую их с помощью системы тройного экрана и импульсной системы, а затем принимаю решение, какие идеи принять и какие параметры при этом использовать.

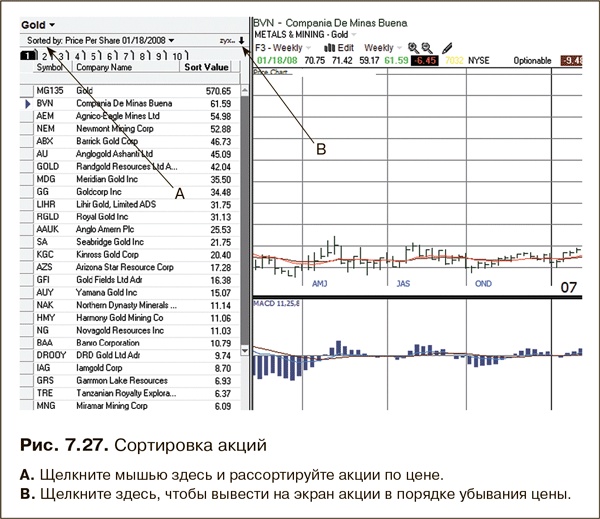

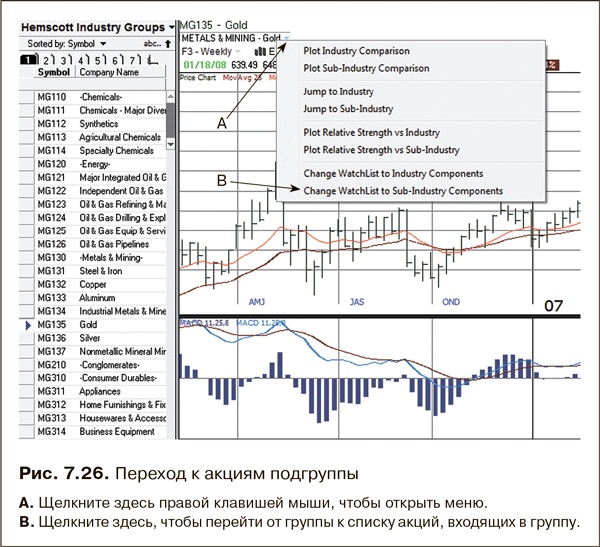

«Сложный» способ связан со сканированием всего массива акций. Я начинаю с анализа отраслевых групп и подгрупп и отбора тех, которые кажутся мне интересными для игры на понижение (рис. 7.24). Если вам нравится продавать в короткую на вершинах, ищите группы, которые формируют вершины. Если вы предпочитаете делать это на нисходящих трендах, ищите группы, которые уже сформировали нисходящий тренд. Отыскав привлекательную группу или подгруппу, откройте список ее акций и поищите кандидатов среди них.

Просмотр сотни или больше отраслевых групп помогает чувствовать фондовый рынок в целом. Анализ отдельных акций в выбранных группах позволяет эффективно распределять время. Мои друзья предлагали мне автоматизировать этот процесс, но я предпочитаю видеть «лицо» каждой группы и подгруппы. Такое сканирование я стараюсь проводить дважды в месяц.

Я пользуюсь программой TC2007

[11] (www.tc2000.com). Она разбивает весь фондовый рынок на 239 отраслевых групп и подгрупп и позволяет легко переходить от группы или подгруппы к входящим в нее акциям. На рис. 7.24 показано, как это делается. Выберите опцию Industry Groups. Затем выберите из списка опцию Symbol. Поскольку я занимаюсь таким сканированием по выходным, мне нужны недельные графики, которые содержат мои любимые индикаторы: две скользящие средние, линии MACD и гистограмму MACD, а также индекс силы. Конечно, сканирование можно осуществлять и во многих других программах.

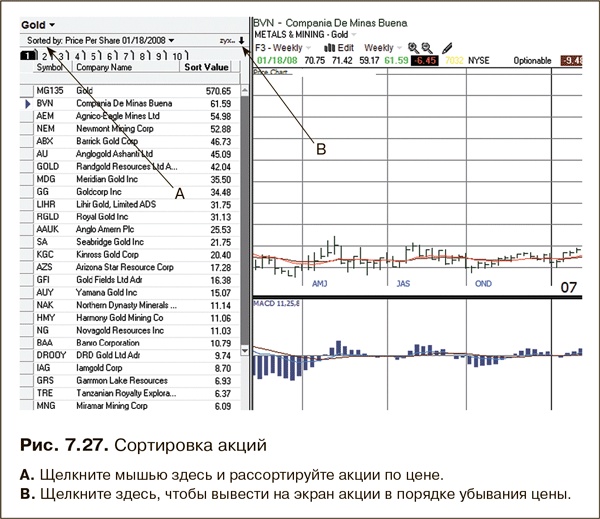

Сегодняшнее сканирование выявило привлекательную группу, MG135-Gold (рис. 7.25). Недельный график недавно прорвался к новому максимуму, но не удержался на нем и опустился ниже уровня сопротивления, сформировав ложный прорыв вверх – явный сигнал слабости. Гистограмма MACD сформировала медвежье расхождение. Это еще один хороший сигнал слабости, указывающий на перспективную подгруппу, в которой можно искать кандидатов для короткой продажи.

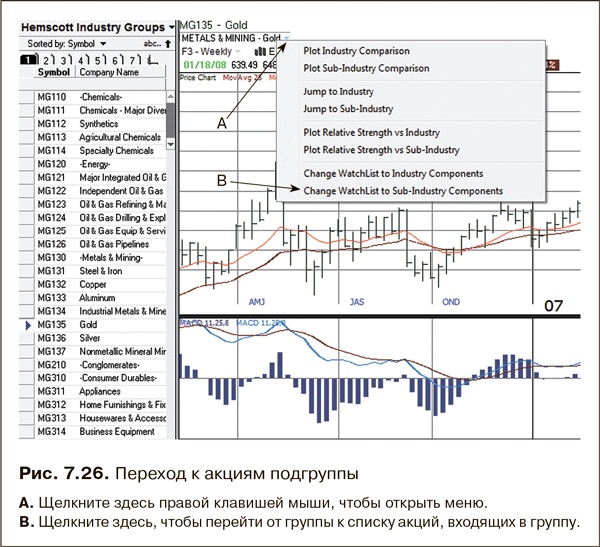

Чтобы перейти от выбранной подгруппы (которая в TC называется Sub-Industry) к входящим в нее акциям нужно всего два щелчка мышью (рис. 7.26). Здесь мы будем искать кандидата для короткой продажи.