Сначала нужно упорядочить список. Нужно рассортировать акции, входящие в группу или подгруппу, по цене, а не по символам (рис. 7.27). Если я ищу акции для короткой продажи, то начинаю с самых дорогих. Если я ищу акции для покупки, то начинаю с самых дешевых. Покупайте дешево, продавайте дорого! (См. рис. 7.28.)

Затем я перехожу от TC к программе TradeStation (www.tradestation.com). В первой программе хорош аппарат сканирования рынка, а во второй больше технических инструментов. Подчеркну, что соблюдение последовательности действий здесь важнее, чем выбор конкретной программы. Такой процесс поиска позволяет следить за всем фондовым рынком, выделять конкретные акции и посвящать им основное время.

Общий объем коротких продаж

Мы знаем, что большинство трейдеров теряют деньги, и только меньшинство стабильно зарабатывают. Успешная сделка чаще всего идет против сделок большинства трейдеров. Поэтому очень полезно знать, насколько велика или мала компания, в которой вы окажетесь, если войдете в сделку на понижение.

В эту игру играют очень немногие, и общее число акций, продаваемых в короткую, обычно составляет ничтожную долю акций любой компании. Для оценки интенсивности коротких продаж той или иной акции существуют два индикатора: доля короткого интереса и количество дней до покрытия.

Доля короткого интереса показывает, какой процент акций продан в короткую медведями по отношению к «акциям в свободном обращении» для любой компании. Акции в свободном обращении – это количество акций, доступных для покупки или короткой продажи. Для его определения из общего числа выпущенных акций вычитают три группы акций: акции с ограниченным обращением (принадлежащие руководству компании), акции «стратегических акционеров», пакет которых превышает 5 %, и, наконец, акции инсайдеров. Вычитание акций, которые нельзя легко продать, из общего объема акций, выпущенных компанией, дает количество акций, доступных для игры, т. е. акций в свободном обращении.

Брокеры отчитываются о количестве акций, проданных в короткую и не выкупленных на биржах, которые суммируют данные по каждой акции и раскрывают их публике. Если разделить общее количество акций, проданных в короткую, на общее количество акций в свободном обращении, то мы получим долю короткого интереса. Этот показатель характеризует интенсивность коротких сделок в любой конкретной акции.

Если доля короткого интереса растет, это значит, что медведей становится больше. Нужно иметь в виду, что акции для каждой короткой позиции приходится в конечном счете выкупать. Когда короткие продавцы пугаются, они убегают очень быстро. Ралли, вызванные закрытием коротких позиций, обычно очень стремительны. Рост доли короткого интереса предупреждает, что акция может резко пойти вверх.

Определенного безопасного или опасного уровня доли короткого интереса нет. Он разный для разных акций, особенно для тех, на которые продают опционы. Спекулянты могут продавать акции в короткую и одновременно выпускать опционы пут. Фактически они компенсируют одно другим, т. е. торгуют спредом, а не демонстрируют медвежье настроение. Как показывает опыт, доля короткого интереса менее 10 % приемлема, а больше 20 % говорит о подозрительно большом числе коротких продавцов.

Другой полезный индикатор медвежьего настроения – количество дней до покрытия. Для его определения общий короткий интерес в акции делят на ее среднедневной объем. Этот показатель говорит о том, сколько дней потребуется всем коротким продавцам для закрытия своих позиций.

Когда в переполненном кинотеатре, услышав крик «Пожар!», толпа бросается к выходу, не важно, есть ли огонь на самом деле. Чтобы спровоцировать панический рост или падение фондового рынка, нужно совсем немного. Короткие продавцы спокойны и неторопливы при движении вниз, но скопом бросаются к выходу при паническом закрытии позиций.

Во время паники в кинотеатре вас могут просто затоптать. Если количество дней до покрытия меньше единицы, это значит, что двери широко открыты, людей немного, и паника маловероятна. Если же этот показатель больше 20 (а он бывает и выше 50), то акция опасна для медведей – для выхода требуется столько дней, что некоторым определенно не удастся выжить в толчее у узкой двери.

Имейте в виду, что двери могут быстро расширяться, облегчая выход и сокращая количество дней до покрытия. Например, если в короткую продано 10 млн акций, а среднедневной объем торговли – 1 млн, то количество дней до покрытия составляет 10. Но если объем торговли вырастет до 2 млн, то количество дней до покрытия снизится до пяти. Как показывает опыт, когда количество дней до покрытия меньше 10, опасность пострадать в давке невелика, а больше 20 – опасность очень велика.

Найти долю короткого интереса и количество дней до покрытия можно разными способами. Зайдите, например, на популярный веб-сайт Yahoo Finance, введите символ акции и щелкните мышью опцию Get quotes. Прокрутите страницу вниз и выберите опцию Key statistics. Здесь вы найдете Shares short и Short ratio.

Керри Ловворн, трейдер, о котором я уже упоминал, говорит так:

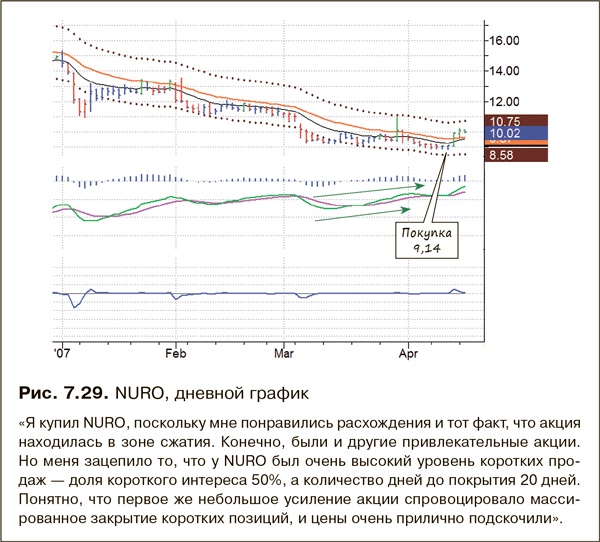

Я не выискиваю торговые возможности на основании доли короткого интереса. Перспективные сделки я определяю своим обычным образом, но затем взгляд на долю короткого интереса помогает мне решить, в какую из них входить, а в какую нет. Из двух одинаково привлекательных акций я покупаю ту, у которой выше доля короткого интереса. Я знаю, что коротким продавцам обязательно придется выкупать акцию, т. е. появятся заинтересованные покупатели. Но я не покупаю акцию просто потому, что у нее высокая доля короткого интереса (рис. 7.29).

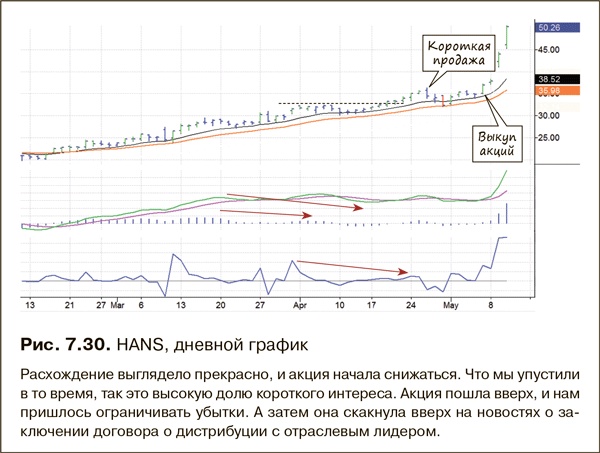

Я также смотрю на объем коротких продаж, когда ищу возможности для игры на понижение. Доля короткого интереса служит здесь фильтром, отсекающим определенные акции. Я не хочу оказаться в давке возле узких дверей. Помнишь, как мы с тобой продавали в короткую HANS? (См. рис. 7.30.)

Неудачники сбиваются в кучу, а счастливые предпочитают одиночество. Доля короткого интереса и количество дней до покрытия помогают находить акции, у которых нет столпотворения на короткой стороне.

Глава 8

Короткая продажа других финансовых инструментов

Если на короткую продажу акций есть ограничения, то на короткую продажу фьючерсов, опционов и валюты ограничений нет. Эти рынки просто не могут существовать без коротких продаж.

Чтобы торговать акциями, трейдер должен уметь покупать и продавать, но заниматься короткой продажей ему не обязательно. Даже на медвежьих рынках, где возможностей для покупки немного, опытный бык может найти отраслевую группу, которая растет, хотя другие снижаются. Однако трейдер, умеющий играть на понижение, имеет преимущество перед тем, кто играет только на повышение, особенно на медвежьих рынках. Именно поэтому я рекомендую осваивать короткую продажу.