Стоп-приказ устанавливает реалистичный предел убытка от неудачной сделки. Большинство новичков цепенеют от страха, когда рынок начинает двигаться против них. Поначалу они не продают, рассчитывая на скорый разворот, затем не продают, чтобы выйти на точку безубыточности, а позже не продают, надеясь сократить убыток, и заканчивают панической продажей в наихудшей точке, у минимума. Но существует и иной, более разумный подход. Нужно осознать, что не все сделки приносят прибыль. Чем скорее вы выйдете из убыточной сделки, тем лучше. Лучше всего принять решение о размещении стоп-приказа до покупки акции, когда вы наиболее объективны.

• Размещение стоп-приказа зависит от временно`го масштаба сделки.

Долгосрочная инвестиция требует гораздо более широкого стоп-приказа, чем позиция, которую держат несколько дней. И в том, и в другом случае необходимо оценить волатильность акций – размах их колебаний в течение соответствующего периода в рамках текущего тренда. Стоп-приказ необходимо разместить вне этого диапазона, чтобы вас не выбило движение, находящееся в пределах обычного рыночного шума.

• Избегайте размещения стоп-приказов на очевидных уровнях.

Предположим, вы хотите купить XYZ около $21. Эта акция медленно растет на недельном графике, но недавно упала до $20,10, после чего возобновила рост. Логичным кажется размещение защитного стоп-приказа чуть ниже недавнего минимума, на уровне $20,09 или $20,08, однако я не советую делать этого. Такие очевидные уровни привлекают многих новичков, и скопления их стоп-приказов становятся лакомыми целями для профессионалов. Если в долгосрочной перспективе манипулировать ценой акции у профессионалов нет возможности, то в краткосрочной перспективе они вполне могут влиять на нее. Представьте, что акция в приведенном выше примере снижается до $20,25 – внезапно приказы на покупку исчезают, и акция проседает до $20,05, в результате чего срабатывают стоп-приказы. Когда продажа осуществлена, акция снова начинает расти. Лучше размещать стоп-приказы либо ближе к цене входа, либо подальше от нее, в зависимости от вашей терпимости к риску и периода сделки. Избегайте очевидных действий на рынках!

• Никогда не расширяйте стоп-приказ.

Как только вы купили акцию, она становится вашей. Если она начинает двигаться в неблагоприятном направлении, у вас может возникнуть соблазн переместить стоп-приказ дальше, чтобы оставить больше пространства для маневра. Не делайте этого! Профессионалы никогда не расширяют стоп-приказы – они только сужают их.

• Реальные стоп-приказы лучше, чем мысленные.

Реальный стоп – это приказ, который вы направляете брокеру, например отдаете ему распоряжение купить XYZ по $21,10 и защитить их отложенным стоп-приказом на уровне $19,90. Мысленный стоп существует только у вас в голове – вы не направляете стоп-приказ брокеру, а просто принимаете решение продавать, если акция упадет до $19,90. У некоторых хватает дисциплины выполнить задуманное, но большинство этого не делают или просто забывают делать. Поэтому новичку лучше пользоваться реальными стоп-приказами.

Монета: управление капиталом для новичков

Это третье «М» трейдинга. Новички обычно концентрируются на втором «М» – на методе. По мере приобретения опыта они начинают обращать внимание на первое «М» – менталитет, или психологию трейдинга. Профессионалы же значительную часть времени посвящают третьему «М» – монете, или управлению рисками.

За деньгами на торговом счете нужно следить так же внимательно, как аквалангист следит за давлением воздуха в баллоне. Погоня за крупной рыбой без оглядки на манометр может быть смертельно опасной. Как аквалангист должен знать, сколько у него воздуха, прежде чем погружаться, так и трейдер должен знать в любой момент, сколько у него денег. Информация, которую вы почерпнете в этом разделе, сделает вас гораздо более осмотрительным, чем конкуренты. Правила, представленные здесь, позволят справиться с последствиями ошибок, которые неизбежны на ранних этапах обучения.

Три цифры для каждой сделки

В двух словах: вам нужно записывать точку входа, цель и стоп по каждой сделке

У большинства новичков нет определенности в отношении сделок: «Куплю акцию XYZ, потому что она растет». Такой неопределенности в трейдинге не место. Вы будете покупать завтра на открытии? На прорыве выше недавнего максимума? Или же будете ждать отката? Любой из этих вариантов может быть разумным в зависимости от обстоятельств. Главное – определиться заранее и записать цену, по которой вы будете покупать. Если акция не выйдет на этот уровень, сделки не должно быть.

Трейдеры, которые не придерживаются этого правила, дорого платят за свою неопределенность. Человек собирается купить на открытии в понедельник, но в этот день акция открывается резким падением, и он не решается совершить сделку. Затем акция поднимается до нового максимума, и он покупает, существенно переплачивая. Или новичок решил купить на откате, однако рынок открывается скачком вверх и растет. Он забывает об осторожности и гонится за акцией, покупая во время роста и, возможно, у дневного максимума.

Всегда записывайте точку входа до того, как разместить приказ. Будьте дисциплинированным трейдером и контролируйте свои эмоции.

Следующий параметр, который должен записывать каждый трейдер, – целевая прибыль. Будьте реалистом и фиксируйте прибыль как запланировали, не ждите призрачного «счастливого завтра».

Также трейдеру необходим защитный стоп-приказ. Нам всем хочется надеяться на лучшее, но опытные трейдеры не зря говорят: «Только идиот надеждами живет». Запишите уровень, на котором выйдете из сделки. Стоп-приказы, разговор о которых шел в предыдущем разделе, могут быть сложными и простыми. Сложные методы в данной книге не рассматриваются, а самый простой – это взглянуть на акцию и спросить себя, в какой точке она перестанет быть интересной. Будет ли акция, купленная по $20, нравиться вам после падения до $19,50, $19 или $18,50? Вижу, вы напряглись. А до $18? Перестала нравиться? Что ж, в таком случае следует поставить стоп чуть выше $18.

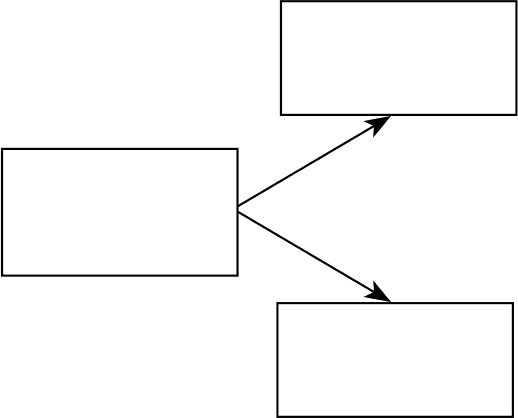

Я всегда включаю в торговые планы простую схему – прямоугольник для цены входа, прямоугольник правее и выше для цели и прямоугольник правее и ниже для стоп-приказа (рис. 6). При планировании сделки я заполняю все три прямоугольника. Также я пишу числа у стрелок – сумму прибыли при достижении цели и размер убытка в случае исполнения стоп-приказа. Я не вхожу в сделки, где отношение «вознаграждение/риск» менее двух к одному. Размещая приказ на страничке брокера, я просто копирую числа из этих трех прямоугольников.

Рис. 6. Точка входа, цель, стоп

О размещении приказов мы говорили в предыдущем разделе. Я предпочитаю пользоваться приказами, которые брокеры называют условными или альтернативными (one cancels other – OCO). Так, я могу разместить приказ, в котором говорится: «Купить XYZ по $19,98 (лимит) и продать по $21,49 (лимит) или выйти при $19,48 (OCO)». Обратите внимание, что для указания входа и целевой прибыли используются лимитные приказы, а для стопа – рыночный приказ. Когда приказ на вход исполнен, автоматически вступает в силу условный приказ. Его отслеживает компьютер брокера: при достижении цели он осуществляет продажу и аннулирует стоп-приказ, а при падении акции он исполняет стоп-приказ и аннулирует приказ относительно цели.