Одни и те же фундаментальные факторы при разных условиях могут быть как бычьими, так и медвежьими. Реакция рынка на эти факторы намного важнее, чем они сами. Самой бычьей реакцией рынка на медвежьи новости является отсутствие движения вниз. Если Федеральная резервная система повышает процентную ставку, а рынок не падает, это говорит о том, что он намерен двигаться вверх.

• Что касается технического анализа, то не обольщайтесь его предсказательными возможностями. Фигуры на графиках повторяются, но каждая отдельно взятая фигура время от времени дает осечку.

Вот почему я рекомендую подкреплять любой анализ правильным управлением деньгами, о чем мы поговорим в следующем разделе. Большинство новичков игнорируют контроль над риском и получают катастрофические результаты. Управление капиталом – принципиально важный аспект трейдинга, поскольку позволяет сохранить деньги на счете и смягчить последствия ошибок. Это в равной мере относится и к фундаментальному анализу, и к техническому.

По фундаментальному и техническому анализу я рекомендую следующую литературу.

Фундаментальный анализ:

• Роберт Хагстрем «Путь Уоррена Баффетта. Стратегии инвестиций величайшего в мире инвестора» (Лори, 2000) – хорошо написанное введение в тему;

• Бенджамин Грэхем, Дэвид Додд «Анализ ценных бумаг» (Вильямс, 2012) – библия данной сферы деятельности.

• Технический анализ:

• Стэн Вайнштайн «Секреты получения прибыли на бычьих и медвежьих рынках» (Stan Weinstain, Secrets for Profiting in Bull and Bear Markets) – написанное понятным языком введение в тему;

• Джон Дж. Мэрфи «Технический анализ финансовых рынков. Полный справочник по методам и практике трейдинга» (Вильямс, 2012) – считается наиболее полной работой в этой сфере.

Личное признание.

Я отдаю предпочтение техническому анализу, уважая при этом анализ фундаментальный. Всякий раз, увидев статью о фундаментально интересной компании, я смотрю на ее график: фундаментальные показатели дают сигнал посмотреть на акцию, а технический анализ помогает решить, торговать или нет. Я также интересуюсь акциями компаний «горячих» отраслей, например нанотехнологии, альтернативные источники энергии.

Для фундаментальных аналитиков.

То, что в этой книге говорится о психологии, управлении капиталом и ведении дневника, необходимо как фундаменталистам, так и техникам. Даже фундаменталисту надо принимать решения о том, когда покупать (утром или вечером) и на каком уровне, ориентируясь на графики. Думаете, фундаментальный анализ дает ответ на эти вопросы? Даже Уоррен Баффетт, который одно время хвалился, что у него нет котировочного терминала, установил его в рабочем кабинете в 1990-х гг.

В 1990-х гг. один мой друг, очень серьезный технический трейдер, был приглашен на работу в известный фундаментальный фонд. Эта фирма доверила ему управление значительными средствами и позволила торговать по своему усмотрению. Естественно, все его сделки проходили через компьютерную систему фонда. Примерно через год они поблагодарили его, выплатили бонус и распрощались с ним. И только тогда он понял, какую цель преследовала фирма – она хотела получить представление о том, как работает профессиональный технический трейдер, чтобы усовершенствовать свою систему. Так что техническая составляющая важна даже для фундаменталистов.

Помните о разрыве между ценой и стоимостью

В двух словах: читать графики – это читать поведение участников рынка

Участников рынка можно разбить на три группы: покупатели, продавцы и выжидающие трейдеры. Покупатели хотят купить как можно дешевле, продавцы хотят продать как можно дороже, а выжидающие трейдеры стремятся обойти и первых, и вторых. Выжидающие трейдеры со средствами на счете являются реальными участниками рынка: их присутствие заставляет покупателей и продавцов действовать быстрее, иначе какой-нибудь выжидающий трейдер перехватит выгодную сделку.

Сделка происходит, когда самый жадный бык чувствует, что ему очень нужна эта акция, и предлагает за нее чуть больше, чем в предыдущей сделке. А самый пугливый медведь, желающий сбросить акцию, соглашается отдать ее чуть дешевле. Они встречаются – и происходит сделка, а на экране вашего монитора появляется свежий тик. Поскольку каждый участник может войти в сделку, каждая сделка отражает мгновенный консенсус относительно стоимости между всеми участниками рынка, а не только теми двумя, которые ее заключили.

Мгновенный консенсус колеблется на протяжении всего дня. Отдельные движения складываются в восходящий или нисходящий тренд либо в горизонтальный торговый диапазон. Одни технические аналитики следуют за трендами, другие пытаются поймать развороты, но если только наблюдать за ценами, вы все время будете отставать от событий и догонять то, что уже произошло. Здесь требуется иной подход.

Я постоянно отслеживаю разницу между ценой и стоимостью.

Погодите, «стоимостью»? Разве это слово не из лексикона фундаментальных аналитиков, которые оценивают именно стоимость акций?

У фундаменталистов нет монополии на понятие стоимости. У нас, техников, имеются свои инструменты для определения стоимости.

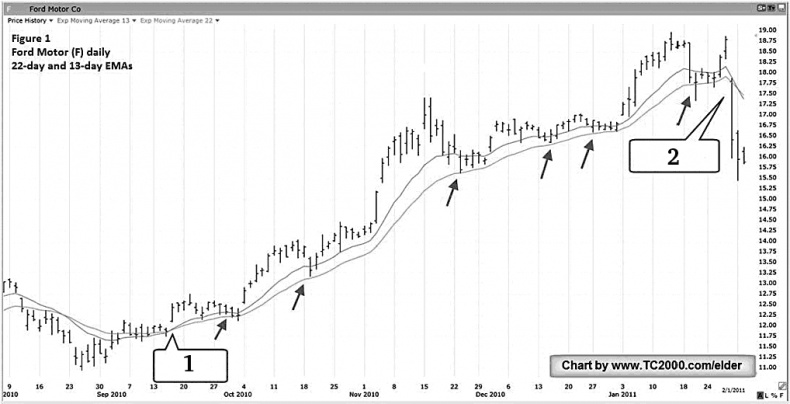

Один простой, но эффективный инструмент – это две экспоненциальные скользящие средние. Давайте посмотрим, как работают скользящие средние и как с их помощью определить стоимость.

Как уже говорилось, каждая цена является «моментальным снимком», отражающим текущий консенсус относительно стоимости. Представьте, что вы показываете мне моментальный снимок своего друга и спрашиваете, оптимист он или пессимист, бык или медведь. По одному моментальному снимку я не могу дать вам ответ. Теперь представьте, что вы фотографируете своего друга в одном и том же ракурсе каждый день и в конце месяца направляете все фотографии в лабораторию, где из них делают один снимок. Теперь все характерные черты вашего друга выходят на первый план, а нехарактерные исчезают. Вы продолжаете ежедневно обновлять этот комбинированный снимок и затем раскладываете ряд обновлений на моем столе. По ним ясно видно, каким становится ваш друг – более счастливым или более грустным.

Скользящая средняя – это комбинированная фотография рынка, позволяющая увидеть усредненный консенсус относительно стоимости. Я предпочитаю экспоненциальные скользящие средние (EMA), которые меньше подвержены случайным колебаниям, чем простые скользящие средние. Восходящая скользящая средняя отражает растущий оптимизм, а нисходящая – углубляющийся пессимизм.

1. Медленная EMA идет вверх – покупайте!

2. Медленная EMA развернулась – продавайте!

Рис. 1. Дневной график Ford Motor (F), 22– и 13-дневная EMA

Наклон долгосрочной EMA позволяет идентифицировать тренд. Откаты в зону стоимости, что между двумя EMA (обозначены стрелками), – это возможности для покупки.