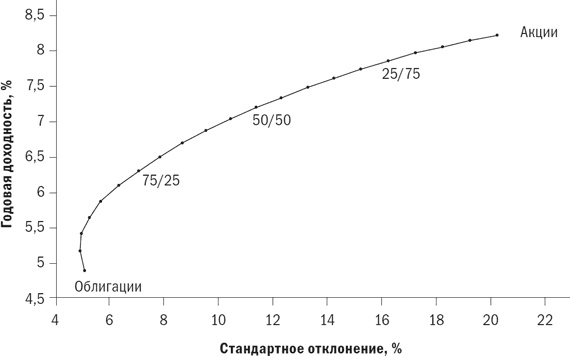

Правая часть графика не очень удивляет; по мере добавления небольших количеств облигаций к акциям происходит резкое снижение риска (стандартного отклонения) при относительно небольшом снижении доходности. Однако поведение левой части графика действительно поражает. Если вы начнете с портфеля, целиком состоящего из облигаций, то добавление небольших количеств акций, как и ожидалось, увеличивает доходность, однако в то же время уменьшается риск портфеля. Портфель «с минимальным риском» состоит из акций лишь примерно на 7 %. Риск портфеля, включающего в себя 12 % акций, равен риску портфеля, целиком состоящего из облигаций. Таким образом, инвестор, единственной целью которого является минимизация риска, должен в силу необходимости владеть некоторым количеством акций. С этим явлением мы будем регулярно сталкиваться при изучении поведения портфелей.

Рис. 3.1. Соотношение риска и вознаграждения

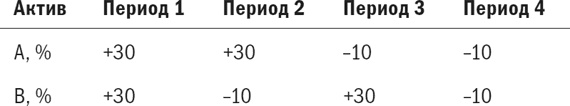

Пример 2. Давайте выполним аналогичное упражнение для портфеля, к которому применим сценарий с двукратным подбрасыванием монеты дядюшкой Фредом, о чем было рассказано в начале главы. В этом портфеле доходность двух различных активов составляет либо +30 %, либо –10 %, и доходность каждого из активов не зависит от доходности другого актива. Подводим итог:

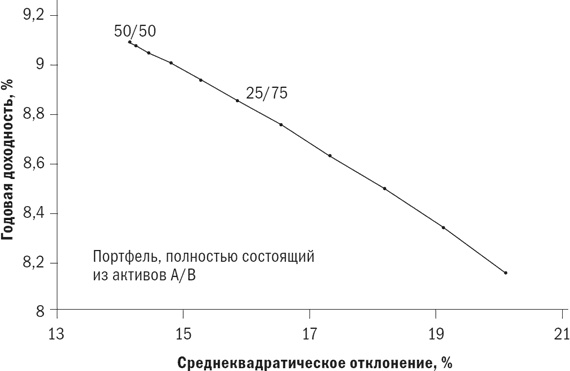

На рис. 3.2 представлен график доходности и риска портфеля, состоящего из активов «А» и «В» в различной комбинации, так же как в рассмотренном нами примере 1. Поскольку оба актива имеют одинаковую доходность и стандартное отклонение, необходимо нанести лишь половину точек, поскольку соотношение «А/В», равное 75/25, будет вести себя так же, как и соотношение 25/75. Результаты ясны. Риск снижается (вы двигаетесь влево), а доходность возрастает (вы двигаетесь вверх) при движении к соотношению 50/50. Каждая точка на графике представляет изменение в соотношении на 5 %, и вы можете видеть, что самый большой прирост доходности по отношению к риску происходит при движении от портфеля, состоящего из любого из активов на 100 %, к соотношению 75/25. При движении от соотношения 75/25 к 50/50 дополнительных выгод значительно меньше. Риск и выгода соотношения 65/35 не слишком отличаются от тех, которые мы имеем при соотношении 50/50, – доходность различается менее чем на 0,1 %, стандартное отклонение – на 0,5 %. Вот что главное в этом примере.

1. Если два актива имеют похожую долгосрочную доходность и риски и не являются идеально скоррелированными, то инвестирование в эти два актива, сочетание которых фиксировано, при регулярном восстановлении баланса не только уменьшает риск, но на деле и увеличивает доходность. Вы уже знаете, что уменьшенный риск является результатом неидеальной корреляции между двумя активами; плохой результат по одному активу с большой вероятностью может быть связан с хорошим результатом по другому активу, что смягчит ваши потери. Возросшая доходность – это другая грань того же явления: если хороший результат по одному активу связан с плохим результатом по другому активу, то требование восстановления баланса заставляет вас продать часть вашего успешного актива (по высоким ценам), чтобы купить дополнительное количество неуспешного актива (по низким ценам). Этот «избыточный» доход нельзя получить без восстановления баланса.

2. Если два слабо скоррелированных актива имеют схожую доходность и риски, то оптимальное сочетание этих активов будет близким к 50/50.

Рис. 3.2. Соотношение риска и вознаграждения

3. В стратегии распределения активов предусмотрен довольно большой допуск для ошибки. Если промахнуться на 10 или 20 % по сравнению с тем, что в ретроспективе окажется наилучшим распределением, то потеряете не так уж много. Как мы увидим, неотступное следование своей стратегии распределения активов в любых ситуациях гораздо важнее, чем выбор наилучшего распределения.

Портфель, включающий более двух неидеально коррелированных активов

Приведенные выше модели полезны для демонстрации влияния диверсификации на риск и доходность двух похожих активов (пример 2) и двух различных активов (пример 1) с нулевой корреляцией.

К сожалению, данные примеры – не более чем полезные иллюстрации теоретической пользы диверсифиции портфелей. В реальном мире инвестиций мы должны иметь дело с комбинациями десятков типов активов, у каждого из которых различные доходность и риск. Хуже того, доходность активов лишь изредка бывает абсолютно некоррелированной. Еще хуже то, что риски, доходность и корреляция этих активов значительно колеблются во времени. Для понимания реальных портфелей потребуются гораздо более сложные методы.

До сих пор мы имели дело с портфелями, состоящими лишь из двух некоррелированных компонентов. Два некоррелированных актива могут быть представлены четырьмя временными периодами, как при подбрасывании монеты дядюшкой Фредом, три актива – восемью периодами, четыре актива – шестнадцатью периодами и т. д. Однако в реальном мире инвестиций трудно найти два актива, которые не были бы коррелированы, и практически невозможно найти три. Абсолютно невозможно найти больше трех взаимно некоррелированных активов. Причина проста. Портфель из двух активов имеет только одну корреляцию. Три актива имеют три корреляции, а у четырех активов – шесть корреляций. (По этой же причине в крупных компаниях больше беспорядка, чем в более мелких. Если в офисе работают три человека, то существует три межличностные связи; если в нем 10 человек, то связей уже 45.)

Реальные активы почти всегда неидеально скоррелированы. Иными словами, доходность выше средней одного из активов некоторым образом может быть связана с доходностью выше средней другого актива.

Степень корреляции выражается коэффициентом корреляции. Его значение варьируется от –1 до +1. Коэффициент корреляции идеально коррелированных активов составляет +1, а некоррелированные активы имеют коэффициент 0. Идеально обратно (или отрицательно) скоррелированные активы имеют коэффициент –1. Самый простой способ понять это – составить графики доходности двух активов за ряд периодов, как это сделано на рис. 3.3, 3.4 и 3.5.

На каждом рисунке представлена доходность за 288 месячных периодов для каждой пары активов за 24-летний период с января 1975 г. по декабрь 1998 г. Каждая точка на графике представляет доходность за один из этих месяцев; доходность первого актива представлена по оси х (горизонтальной), а на второй актив – по оси у (вертикальной). Если активы идеально скоррелированы, то они все попадут на прямую линию. (При положительной корреляции линия пройдет из левого нижнего угла в правый верхний; при отрицательной корреляции – из левого верхнего угла в правый нижний.) При отсутствии корреляции будет наблюдаться широкий разброс.