Трехфакторная модель

Альтернативная гипотеза, как мы уже упомянули, говорит, что не существует «избыточного» дохода без повышенного риска. Эту теорию выдвигают Фама и Френч в форме своей трехфакторной модели. Эта простая, но мощная концепция исключительно полезна для понимания долгосрочной доходности на рынках во всем мире. Если объяснить по-простому, любой класс активов, состоящий из акций, приносит четыре различные доходности:

• доходность по безрисковой ставке, то есть стоимость денег с учетом дохода будущего периода (обычно устанавливается по ставке краткосрочного казначейского векселя);

• премия за рыночный риск – дополнительная доходность, получаемая за подвергание себя рискам фондового рынка;

• премия за размер – дополнительная доходность, получаемая за владение акциями мелких компаний;

• премия за стоимость – дополнительная доходность, получаемая в результате владения акциями стоимости.

Каждый получает доходность по безрисковой ставке. Поэтому во вселенной Фамы – Френча единственное важное решение, которое вам придется принять, – это в какой мере вы готовы испытать влияние трех других факторов. Полный трус испытает нулевое влияние всех трех факторов и владеет только казначейскими векселями. Если вы допускаете высокую степень риска, то испытываете максимальное влияние всех трех факторов и владеете только мелкими акциями стоимости.

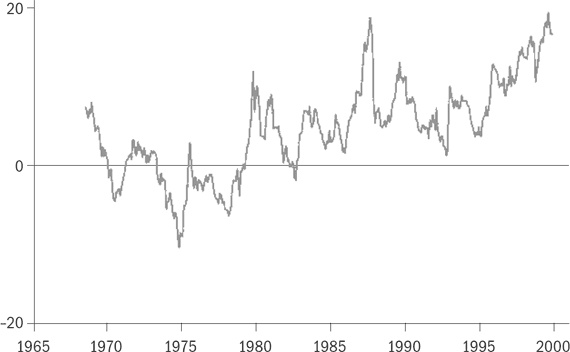

Рассмотрим каждый фактор риска отдельно. На рис. 7.4 я построил график, отслеживающий пятилетнюю премию за рыночный риск в годовом исчислении (доходность индекса CRSP 1–10 – что примерно соответствует индексу Wilshire 5000 – минус доходность казначейских векселей) за последние 36 лет (с 1965 по 2000 г.). Заметьте, что тогда как она была устойчиво положительной за последние два десятилетия, ситуация была намного более шаткой в 1960-х и 1970-х гг. За весь период годовая премия составила 5,65 %. Она, безусловно, не была гарантирована, поскольку являлась положительной только в 78 % случаев за последовательные пятилетние периоды.

Рис. 7.4. Пятилетняя премия за рыночный риск в годовом исчислении, %

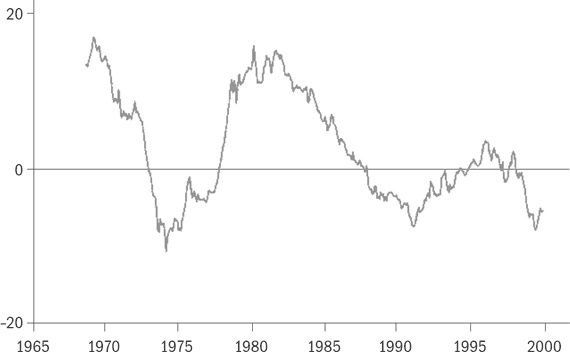

Можно ли нести более высокий риск и таким образом получать повышенную премию? Да. Вы можете решить инвестировать в более мелкие компании, которые с большей вероятностью могут внезапно исчезнуть, чем крупные. За последние 36 лет премия за размер (определяемая как доходность акций компаний с самым низким коэффициентом P/B за вычетом доходности акций компаний с самым высоким P/B) составляла 1,71 %. Я построил график по ней на рис. 7.5. Доходность за последовательные пятилетние периоды была положительной только в 53 % случаев.

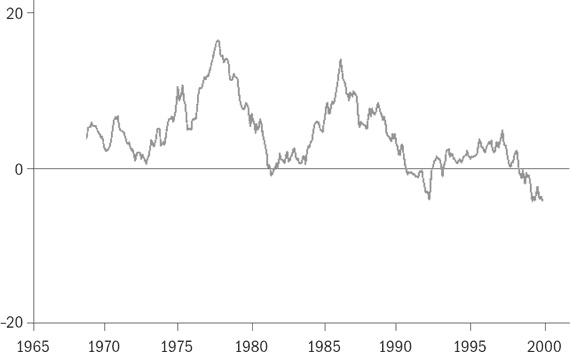

Наконец, существует третья и гораздо более спорная премия, график которой я изобразил на рис. 7.6. По Фаме и Френчу, если вы настоящий любитель риска и хотите еще больше увеличить премию, то можете инвестировать в компании стоимости. Это самые слабые акции. Подумайте о компаниях Harvester, Kmart, Nissan. Они отличаются низкой стоимостью, как, например, по показателю P/B. 36-летняя премия за инвестирование в них (определяемая как доходность акций компаний с самым низким Р/В за вычетом доходности акций компаний с самым высоким Р/В) составляла 3,77 % в годовом исчислении. Немного удивительно то, что, как видно на графике, эта премия была довольно стабильной и имела положительное значение в 87 % случаев. В действительности устойчивость премии за стоимость вызывала у некоторых вопросы о том, не является ли она настоящим «бесплатным сыром» по сравнению с реальной «историей риска».

Рис. 7.5. Пятилетняя премия за размер в годовом исчислении, %

Рис. 7.6. Пятилетняя премия за стоимость в годовом исчислении, %

Фама и Френч подробно исследовали эти три премии – за рыночный риск, размер и стоимость; они, а также другие эксперты показали существование всех премий за риск за очень длительный период времени на рынке США, а также рынках многих других стран. Существуют ли другие премии? Вероятно. Существует, возможно, премия за инвестирование в «акции момента». Природу риска, связанного с «моментом», если таковой существует, еще предстоит выяснить.

Трехфакторная модель имеет еще одно применение, с которым мы сталкивались ранее: оценка управляющих активами. Используя сложные статистические методы, можно определить, какая часть доходности, получаемой управляющим, связана с каждым из факторов риска, а какая – если вообще связана – с умением. Например, если управляющий получает особенно хорошую доходность в данный период, это может быть связано с его умением (или везением). Однако это может быть также связано с тем, что на управляющего влиял фактор рынка, имевший высокую доходность. Как вы уже, вероятно, подозреваете, значительная часть эффективности первоклассных управляющих связана с влиянием на них определенных факторов, и мало кто из таких управляющих (если таковые вообще имеются) в действительности демонстрирует что-либо похожее на умение в статистическом смысле.

В итоге вознаграждения рынка капиталов достаются тем, кто находит наиболее разумный баланс между тремя факторами риска, а также рисками компаний, в которых они работают. Маленький пример: сотрудники циклических компаний стоимости должны особо остерегаться портфелей стоимости, поскольку в случае существенного экономического спада их занятость и портфели пострадают в неравной мере. Тем, кто стремится удержаться на своих рабочих местах в тяжелые времена, например почтальонам и специалистам коллекторских агентств, безопаснее владеть акциями стоимости.

Инвестирование в «новую эру»

Инвестиционный климат последних пяти лет настолько резко отличался от того, что мы имели в предыдущие десятилетия, что обсуждение так называемой новой эры оправданно. В момент написания этой книги акции продаются при намного более высокой оценке стоимости, чем когда-либо прежде. Дивидендные доходы по акциям крупных компаний, которые обычно колеблются в диапазоне от 3 до 7 %, теперь составляют 1,3 %. Отношение Р/В, которое обычно бывает от 1 до 3, сейчас составляет 8. А акции сейчас продаются с P/E, равным 30, по сравнению с исторической нормой от 10 до 20. Аргументы в пользу того, что старые стандарты теперь не действуют и что мы живем в «новую эру», стремятся логически обосновать текущие цены.