Сравнение с конкурентами

Чтобы показать, как можно применить декомпозицию для подробного анализа роста, рассмотрим гипотетическую ситуацию.

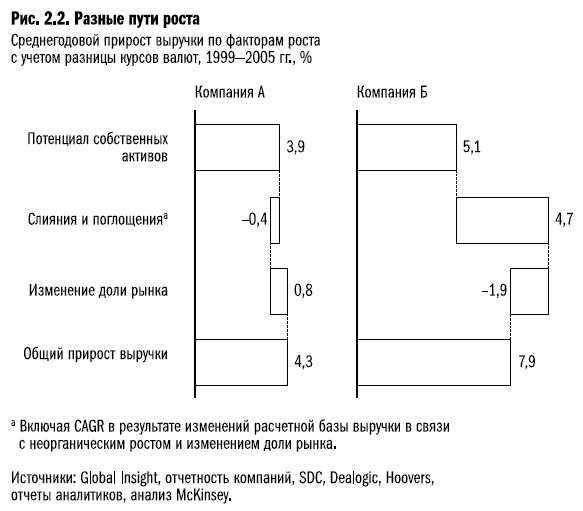

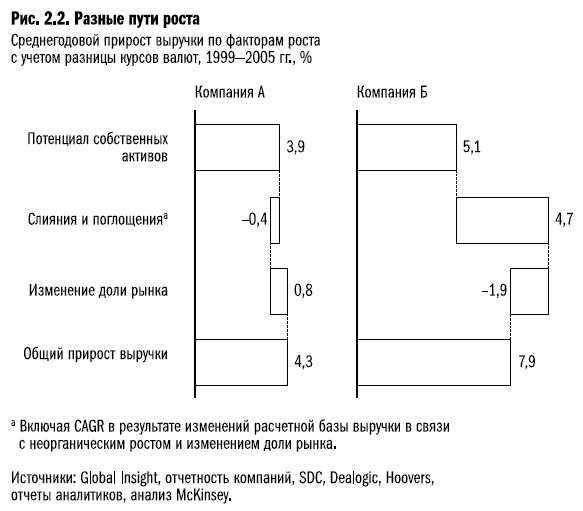

С 1999 по 2005 год компания А росла на 4,3 % в год. Для определения источников роста нам потребуется разложить рост на три компонента — три «двигателя» (см. левую часть рис. 2.2). Оказывается, что рост компании А обусловлен в основном потенциалом ее собственных активов. Фактору неорганического роста (слияния и поглощения) в указанный период соответствует отрицательная величина. Это значит, что компания продавала активов больше, чем приобретала. Что касается увеличения доли рынка, то влияние этого фактора было положительным, но несущественным. Таким образом, декомпозиция показала, что сегменты бизнеса, в которых работает компания А, находятся на растущих рынках, а доля рынка компании увеличивается.

Безусловно, выявить реальные источники роста компании важно, но сравнение с сопоставимыми компаниями или лучшими по отрасли результатами может дать более ценную информацию. Представим, что существует компания Б, сопоставимая с компанией А по размеру и действующая на тех же рынках. Показатели роста компании Б приведены в правой части рис. 2.2.

На первый взгляд компания Б по своим показателям превосходит конкурента. В среднем за год ее выручка росла на 7,9 %, а выручка компании А — только на 4,3 %. Но при более внимательном рассмотрении выясняется, что все не так просто. Ведь компания Б теряет долю рынка. Серьезное влияние фактора слияний и поглощений на рост выручки (4,7 %), возможно, маскирует проблемы с эффективностью в другой сфере. Взглянем еще раз на компанию А: на тех же рынках и за тот же период она смогла увеличить свою долю. Теперь, сравнивая сопоставимые показатели («яблоки с яблоками»), мы можем более корректно оценить отдельные сильные и слабые стороны обеих компаний.

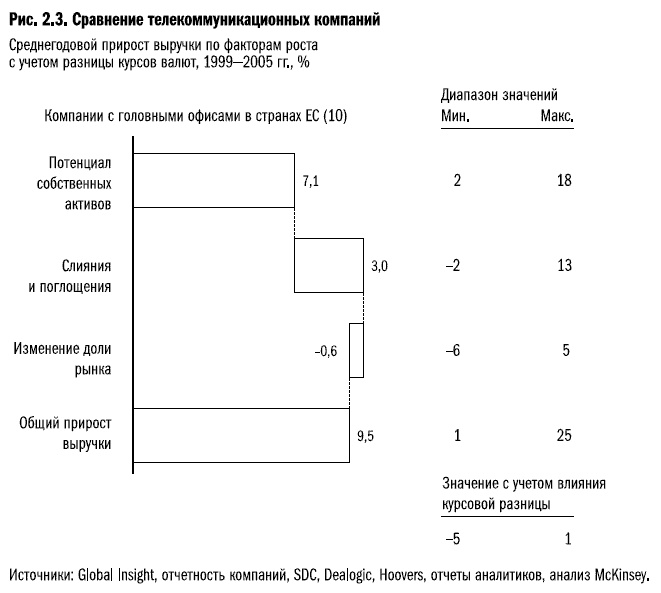

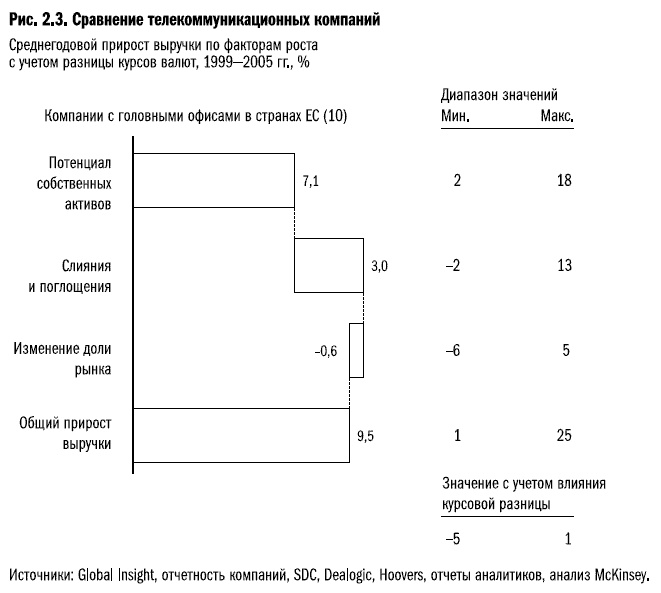

Теперь применим метод декомпозиции к реальным компаниям. Наши аналитики более двух месяцев занимались сравнением показателей десяти телекоммуникационных компаний с головными офисами в Европе за 1999–2005 гг. Итоги оказались крайне интересны: отчасти наши догадки подтвердились, но были и сюрпризы.

Как следует из рис. 2.3, совокупный рост телекоммуникационных компаний был обусловлен в основном потенциалом их собственных активов, а также слияниями и поглощениями. Компании не смогли расширить свою совокупную долю рынка, а напротив, уступили натиску со стороны. Однако усредненные значения скрывают впечатляющие различия в показателях отдельных игроков. Возьмем, к примеру, неорганический рост: лучшей компании в нашей выборке удалось обеспечить среднегодовые темпы роста на уровне 13 %, а у слабейшей они составили -2%. Компании серьезно различались и по росту за счет потенциала собственных активов (от 2 % до 18 %) и за счет изменения доли рынка (от -6% до 5 %).

Рост типичной крупной компании

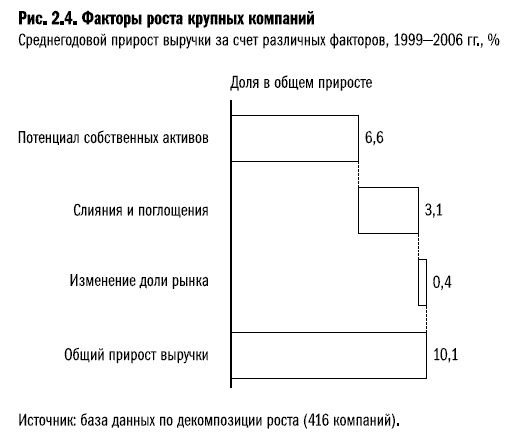

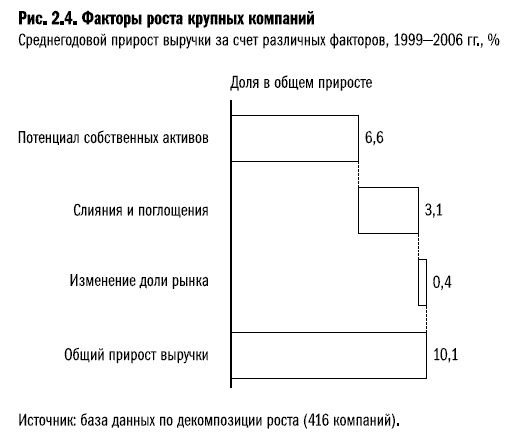

Но что дают эти цифры? Рассмотрим компании из нашей базы данных по декомпозиции роста и попытаемся определить, за счет каких факторов они растут в первую очередь. Мы проанализировали средние показатели 416 компаний за 1999–2006 гг. в соответствии с тремя источниками их роста

[17]. Некоторые результаты удивили не только нас, но и руководителей самих компаний, с которыми мы поделились своими заключениями.

Крупная компания в среднем росла на 10,1 % в год в течение всего периода (рис. 2.4). Потенциал собственных активов обеспечил рост на 6,6 %, слияния и поглощения — на 3,1 %, а увеличение доли рынка — на 0,4 %. Это означает, что в среднем практически весь прирост выручки был обеспечен общим подъемом в соответствующих сегментах рынка, а также деятельностью компаний в сфере слияний и поглощений. Рассмотрим подробнее влияние трех двигателей роста.

Потенциал активов компании: благодарите своих предшественников

Итак, потенциал активов обеспечил 6,6 % из 10,1 % среднегодового роста крупной компании. Иными словами, на две трети (около 65 %) это рост унаследованный, происходящий за счет имеющегося портфеля активов. Учитывая непродолжительность пребывания типичного руководителя компании на своем посту, можно утверждать, что результаты текущего периода, о которых отчитывается компания, во многом обусловлены решениями прежней команды руководителей. Ло ван Вахем, бывший глава компании Shell, признал этот факт, давая мастер-класс для менеджеров-стажеров:

«Сегодняшняя выручка компании во многом обусловлена усилиями двух моих предшественников по приобретению и разведке запасов энергетического сырья, а плоды моих собственных усилий будет пожинать преемник моего преемника».

Отличный урок скромности: говоря о росте, нужно осознавать — вполне возможно, ты стоишь на плечах гигантов.

Слияния и поглощения: важнее, чем кажется

У всех проанализированных компаний активность в сфере слияний и поглощений оказалась на удивление высокой. Более подробно мы рассмотрим это в главе 6, сейчас же отметим, что слияния и поглощения важны и для лидеров роста, и для неудачников. Как видно из рис. 2.4, слияния и поглощения в среднем обеспечили 3,1 % ежегодного роста выручки. Другими словами, средняя компания с оборотом 10 млрд долл. ежегодно приобретает активы с общим оборотом 310 млн долл. Чтобы увидеть значение этих приобретений, рассмотрим две компании из выборки, проанализированной во Введении.

Рассмотрим историю Schlumberger и General Dynamics. Обе компании смогли перейти из категории неудачников (по итогам первого цикла 1984–1994 гг.) в категорию лидеров роста (по итогам второго цикла 1994–2004 гг.). General Dynamics, входящая в число лидеров на рынке вооружений, интенсивно распродавала активы в начале 1990-х гг., в период стагнации оборонной промышленности, но как только рынок начал восстанавливаться, приступила к приобретениям. Аналогично действовала и нефтесервисная компания Schlumberger, активно менявшая состав своего портфеля. С одной стороны, это позволило ей усилить влияние на быстрорастущем рынке продуктов и услуг, связанных с нефтедобычей (за счет ряда приобретений, включая активы компании Camco по производству бурильного оборудования и оказанию соответствующих услуг, а также активы Baker Hughes по оказанию услуг в области сейсмики). С другой стороны, Schlumberger смогла избавиться от направлений, развитие которых не соответствовало целевым показателям роста (в частности, услуги в области измерений и чип-тестирования и ИТ-услуги, не связанные с нефтяной отраслью).