Власти США давно, но без особого успеха пытались решить эту проблему. Огромные субсидии были просто не востребованы, поскольку среди малоимущих граждан обычно наблюдается недостаток финансовой грамотности и люди часто не знают о своих правах и возможностях. Нужно ли говорить, что присоединение нового сосуда (рынка недвижимости) к финансовой системе прошло с благословения властей и финансовых регуляторов США? Можно предположить, что не без их ведома бумагам, о которых говорилось выше, был присвоен высший кредитный рейтинг «А». Подобно Архимеду, которому нужна была только точка опоры

[509], властям требовалась точка приложения экономических сил, и они выбрали в качестве нее сектор недвижимости США.

С 2001 г. в США вследствие политики Федеральной резервной системы (ФРС) (созданное 23 декабря 1913 г. независимое федеральное агентство для выполнения функций центрального банка и осуществления централизованного контроля над коммерческой банковской системой) возник новый риелторский бум, вызванный беспрецедентным снижением ставки рефинансирования – с 6,5 % в мае 2000 г. до 1 % в июне 2003 г. Дешевые ипотечные кредиты и колоссальный отток свободных денежных средств из низкодоходного фондового рынка обеспечили бизнесу недвижимости небывалые прежде финансовые вливания, которые правительство подкрепило серией дополнительных стимулов: был упрощен порядок предоставления кредитов лицам с плохой кредитной историей и неподтвержденными доходами, введена долгосрочная (до 40 лет) ипотека, введена система Reverse mortgage – беспроцентного и безналогового кредитования пожилых людей (достигших 62-летнего возраста) в обмен на долю собственности в принадлежащей им недвижимости. Кроме того, согласно поправке законодательства от 1998 г., прибыль от продажи дома, в котором фактически проживал человек, в размере до $500 000 перестала облагаться федеральным налогом.

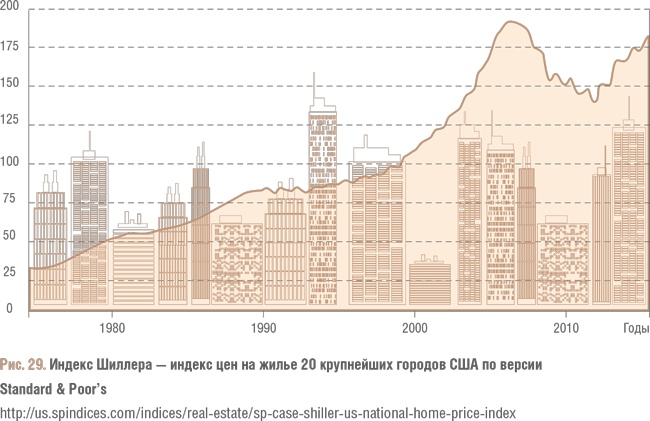

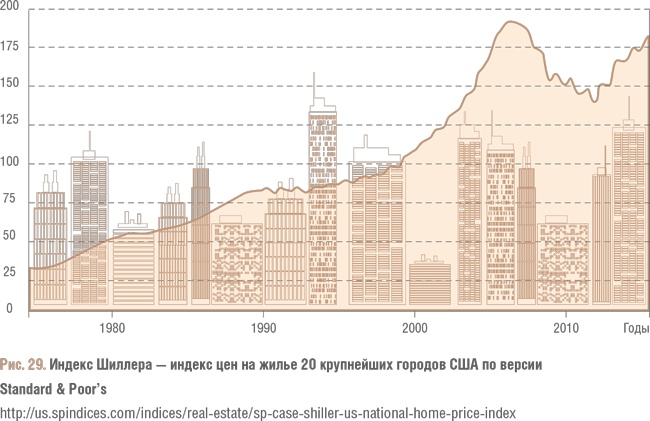

Результат не заставил себя ждать. Достаточно беглого взгляда на график индекса Кейса – Шиллера

[510] (рис. 29), чтобы понять, что речь идет об образовании классического финансового пузыря. Размер ипотечных заимствований в США вырос с $5,5 трлн в конце 2001 г. до $11 трлн к 2008-му. А с учетом структурированных долговых обязательств – до десятков триллионов долларов (Сильвер, 2015, с. 63).

Мы видим, что индекс Шиллера непрерывно рос с 1987 по 2006 г., в результате чего за два десятилетия была создана огромная финансовая пирамида. Легкость в оформлении закладной, постоянное уменьшение процента первоначального взноса, падающие краткосрочные ставки сделали покупку дома очень похожей на покупку опциона. Можно было заплатить всего 10 %, а то и меньше от полной стоимости жилья, тут же взять под залог еще не выкупленного дома другой кредит под очень низкий процент, а затем перепродать дом двумя годами позже с хорошей прибылью, поскольку цены постоянно росли.

Fannie & Freddie

Созданная в 1938 г. Fannie Mae была государственной структурой, предоставлявшей гарантии для развития ипотеки. После событий 1933 г.

[511] американские коммерческие банки вынуждены были принимать бумаги, выданные Fannie Mae, так, как будто они обладают высочайшей надежностью и сравнимы с федеральными. Выкупая у коммерческих банков ипотечные закладные, подпадающие под единую категорию кредитного рейтинга, Fannie Mae «паковала» их в «пакеты» и выкидывала на рынок новые облигации

[512]. Такая игра в 1950-е гг. привела к активной «переупаковке» чужих долговых обязательств в собственные обязательства Fannie Mae. Поскольку Fannie Mae была компанией с государственным участием, деньги ей доставались под очень низкие проценты (2–3 %). Бизнес делался на процентной разнице: пакеты ипотечных закладных с доходностью 7–8 % в год служили обеспечением долга, обслуживание которого обходилось всего лишь в 2–3 % в год. Восемь против двух. При больших масштабах это колоссальная прибыль.

В 1970 г. на рынке появилось второе ипотечное агентство – Freddie Mac. А вскоре после этого акции Fannie и Freddie стали котироваться на Нью-Йоркской фондовой бирже. Эти компании изначально пользовались монопольными правами на выдачу закладных, но для них было установлено три важных ограничивающих фактора:

1) максимальный размер ипотеки был ограничен, и через эти программы невозможно было купить очень дорогие дома;

2) в структуре преобладали кредиты проверенным клиентам, не выдавались субстандартные, или sub-prime, кредиты тем, у кого могли возникнуть трудности при их выплате по графику

[513];

3) только ипотека типа Alt-A (когда заемщик не имеет кредитной истории, он должен был сразу выплатить 50 % вместо минимальных 10 % взноса за недвижимость).

Из-за указанных ограничений не был охвачен большой сегмент рынка – миллионы американцев с низкими доходами не имели возможности купить жилье. Подобное обстоятельство побудило частные кредитные организации, специализирующиеся на кредитах sub-prime, изобретать различные схемы, с которыми они массово вышли на этот рынок. В результате очень скоро доля двух государственных учреждений снизилась с 78 до 44 %.

Для понимания сути этих новых и «чудодейственных» финансовых инструментов рассмотрим два самых популярных ипотечных кредита sub-prime, предлагавшихся компанией New Century Financial Corporation

[514].