Ответ: «Заработаю немного денег».

Второй вопрос: «А что если вы придержите акции и при этом ошибетесь?»

Ответ: «Придется вернуться на работу – лет этак на двадцать».

Третий вопрос: «Ошибались ли вы раньше?»

Ответ: «Да».

(Он продал акции.)

Записные дураки и ваши деньги

Помните конец 1990-х годов, когда все хватали кредиты под залог собственного жилья для приобретения акций высокотехнологичных компаний?

Ажиотаж не подкреплялся серьезными аналитическими выкладками и длился так долго лишь потому, что казалось, будто рынок не может двигаться ни в каком другом направлении, кроме как вверх. Совершенно глупая ситуация. Более того – бессмысленная.

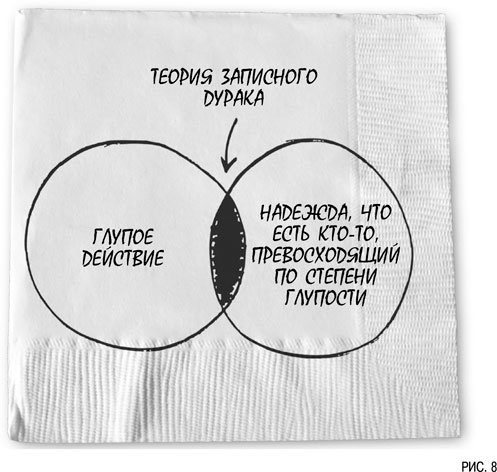

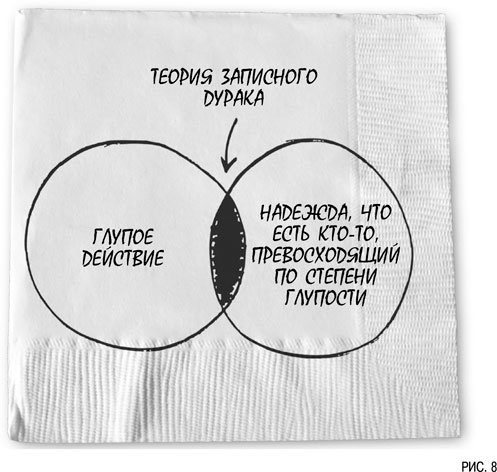

Многие инвесторы понимали, что эти акции значительно переоценены, но все равно их покупали. Зачем? Потому что рассчитывали найти какого-нибудь Записного Дурака (действующего на фондовом рынке игрока, превосходящего в глупости их самих) и продать ему акции даже по самой что ни на есть идиотской цене.

Но что происходит, когда записные дураки заканчиваются?

Вспоминается высказывание Уоррена Баффета

[6]: «Когда прилив сменится отливом, станет ясно, кто купался голышом».

Перед тем как вкладывать с трудом заработанные деньги, спросите себя: вы принимаете решение, потому что считаете такое вложение удачным? Или же полагаетесь на Записного Дурака? И если это так – без обид, – не выставляете ли вы себя таким же дураком?

Модель проигрыша

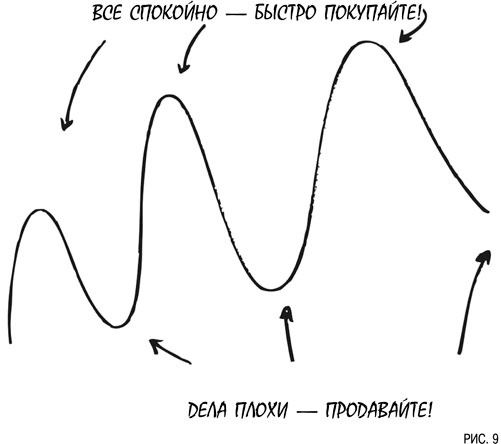

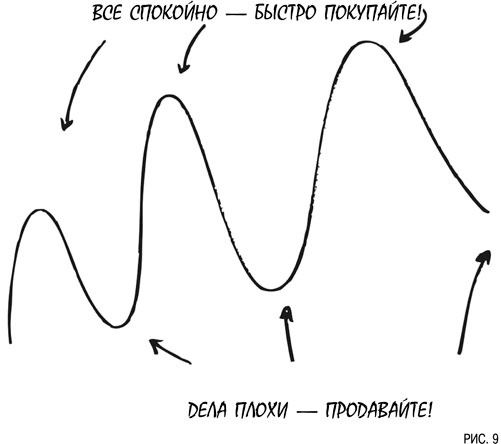

Как-то, просматривая газету, я натолкнулся на подготовленный Американской ассоциацией индивидуальных инвесторов еженедельный обзор настроений инвесторов. В нем отмечалось, что со времени прохождения пика несколько месяцев назад инвесторы никогда еще не были настроены столь оптимистично.

Та-а-ак… Тут я вспомнил, как за пару недель до этого в таком же обзоре говорилось о том, что впервые за год инвесторы настолько пессимистичны.

Что же изменилось за две недели? Единственное, что известно наверняка, так это то, что за время между моментом, когда инвесторы стремились продавать, и моментом, когда они же бросились покупать, рынок вырос на 5 %. Обычное умопомешательство.

Еще раз: начавшийся рост цен вдохновлял на покупки.

Успокойтесь. Это наше обычное поведение. Мы ведем себя так, потому что наши инвестиционные решения основываются на том, что нам кажется, а не на том, что мы знаем. Падение акций пугает, рост привлекает. Но известно, что покупка по высокой цене и продажа по низкой приводят к убыткам, и если мы все же нацелены на иные результаты, то пора изменить свои привычки.

А в состоянии ли мы остановиться? Кто-то – да. Но у большинства из нас не получается помогать себе самому. И мы все так же продолжаем избавляться от «причиняющих боль» акций.

Если вы пришли к пониманию, что слишком часто ошибаетесь с выбором момента покупки и продажи, то самое время что-то поменять. Единственная альтернатива – признаю, крайне радикальная – навсегда уйти с фондового рынка.

Я не шучу. Если не дюж (а исследования четко показывают, что таково большинство людей), не мешай другим браться за гуж. Что бы ни утверждали эксперты, уход с рынка – не глупость. Вы всего лишь последуете совету Уилла Роджерса

[7]: сконцентрируетесь возврате своих денег, а не на получении дохода от них.

Конечно, прекратив играть на фондовом рынке, вы откажетесь и от возможных доходов. Придется делать бóльшие сбережения или пересмотреть цели.

Это лучше, чем продолжать покупать по высоким ценам и продавать по низким.

Впрочем, есть и другая, более привлекательная альтернатива. Что если вы обратитесь за помощью к профессионалу, который поможет вам избежать ошибок, к кому-то, кому вы действительно доверяете? Порой нам просто нужен тот, кто подскажет, как уберечься от жажды легкой наживы, и тем самым предотвратит очередную глупость.

Но даже опираясь на надежное плечо профессионала, не прекращайте интересоваться происходящим. Схему вашей совместной работы можно представить следующим образом.

• Составьте объективный план. Нет-нет, не толстую книгу под заголовком «Финансовый план». Я говорю о понимании текущей ситуации, целей, к которым вы стремитесь, и правил поведения, следование которым позволит вам решить поставленные задачи.

• Подберите инвестиционные инструменты для реализации своего плана. По этому пункту определяйтесь в конце планирования, после того как будут очерчены цели и намечен план их достижения. Вы же не тратите свое время на обсуждение того, как ехать – самолетом, поездом или на машине, – до того как решите, куда ехать.

• Признайте наличие проблемы. Первый шаг на пути к избавлению от разрушительной привычки – признать наличие проблемы. В этом поможет пересмотр ваших прошлых решений. Попались ли вы на удочку пузыря доткомов в 1999 году? А что насчет недвижимости в 2006 году? Продавали ли вы ценные бумаги в 2002 году, в конце 2008 – начале 2009 года?

• Осознайте тот факт, что получение наличных не поможет преодолеть кризис. Выпрыгивать из сковородки в открытый огонь – вот что такое выходить в деньги, пока все не «прояснится». Обычно так делают, чтобы смягчить стресс: люди просто не могут больше мучить себя. Но после продажи появляется новая проблема: как возместить убытки. Самое распространенное «решение» проблемы – снова начать покупать, когда все «прояснится». Конечно, когда это произойдет, рынок начнет подъем. Таким образом, становится ясно, что ваш план включает в себя осознанные продажу по низкой цене (сейчас) и покупку по высокой цене (позже). Это плохой план.

• Составьте список вопросов, которые необходимо прояснить перед принятием финансовых решений. Каковы ваши ощущения? Ваши действия мотивированы страхом или жадностью – или вы четко представляете себе, что происходит? Реагируете ли вы на средства массовой информации? Следуете за толпой? Стоит ли ей подражать? Соответствует ли принимаемое решение вашим плану и целям? Такой подход к составлению списка вопросов отлично работает у летчиков и врачей. В любом случае он поможет вам избежать ошибок при инвестировании.