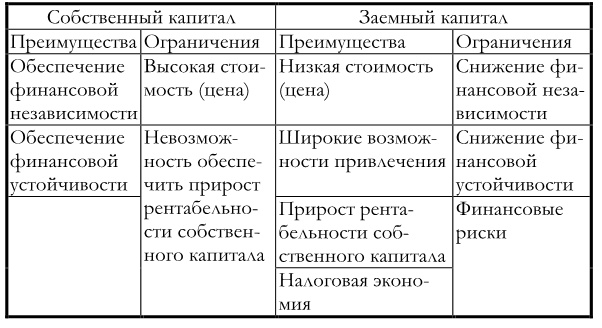

Таблица 3.1

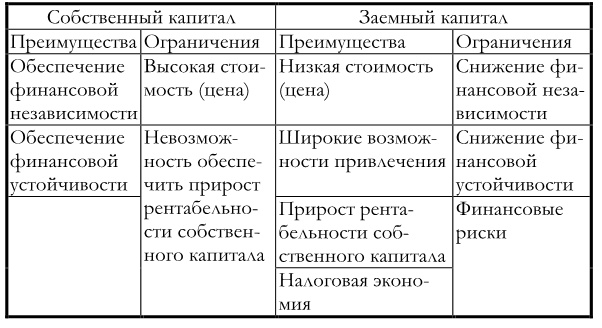

Привлечение дополнительных источников финансирования

Привлечение заемного капитала также имеет свои преимущества и ограничения. Заемный капитал характеризуется относительно невысокой стоимостью в условиях стабильной экономической среды. При привлечении заемного капитала компания получает налоговую экономию (налоговый щит), т.к. проценты по кредитам и займам выплачиваются до налогообложения, снижая налоговую базу по налогу на прибыль. При привлечении и использовании кредитов и займов в качестве источников финансирования может возникнуть, так называемый эффект финансового рычага (ЭФР), позволяющий влиять на рентабельность собственного капитала и увеличивать доходность собственников. Однако, следует отметить, что при использовании заемных средств в объеме, превышающем 50 % барьер, у компании увеличиваются финансовые риски. Вопрос о рациональном соотношении собственных и заемных источников финансирования исследуется на основе модели финансового рычага, которая будет рассмотрен в следующем параграфе.

Отметим два важных момента для анализа стоимости капитала.

1. При использовании заемного капитала компания получает налоговый щит. Под налоговым щитом понимается налоговая экономия, которую получают собственники компании при исключении процентных платежей по заемному капиталу из налогооблагаемой базы. Налоговый щит – эффект, возникающий при использовании заемного капитала. Расчет цены заемного каптала следует вести на посленалоговой базе.

2. При оценке капитала используется предельная цена капитала. В финансовом менеджменте используются предельные, а не исторические затраты на привлечение новых источников средств. При определении цены вновь привлекаемого капитала рассчитывают предельную цену каждой дополнительно привлекаемой единицы капитала. Финансовые решения, как и все управленческие решения, ориентированы на будущее.

Таким образом, для целей анализа выделяют среднюю и предельную стоимость капитала.

Средняя стоимость капитала – это текущая стоимость капитала, используемого в данный момент. Это текущие затраты на капитал для компании.

Предельная стоимость капитала – стоимость будущего приращения капитала. Учитывается стоимость каждой единицы нового капитала.

Стоимость капитала может быть рассчитана по денежному выражению с использованием балансовых и рыночных оценок собственного и заемного капитала.

Возможен расчет элементов капитала по имеющейся или целевой структуре капитала.

Для определения цены каждого источника капитала применяются различные методы.

После оценки стоимости различных источников (элементов) капитала определяю общую стоимость всего используемого капитала. Для этого в финансовом менеджменте используется модель средневзвешенной цены капитала WACC (Weighted Average Cost of Capital).

Стоимость вновь привлекаемого капитала определяется как средневзвешенная стоимость:

– облигационного займа;

– привилегированных акций;

– нераспределенной прибыли;

– обыкновенных акций;

– банковской ссуды.

Рассмотрим, как измеряется цена каждого источника капитала.

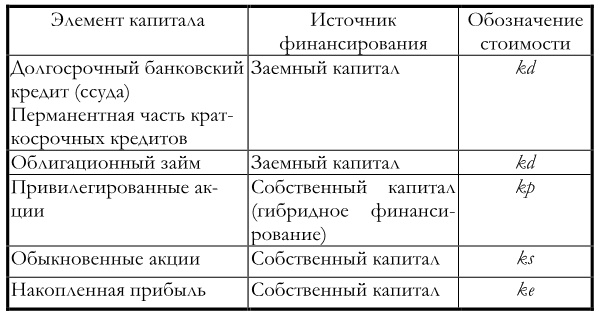

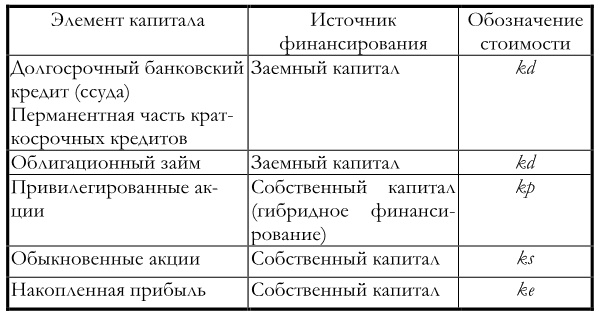

Таблица 3.2

Элементы капитала для целей расчета стоимости

1. Долгосрочные банковские кредиты (ссуды). Стоимость этого элемента должна рассчитываться с учетом налога на прибыль, проценты, по заемному капиталу выплачиваются за счет операционной прибыли. Проценты, включаемые в издержки до налогообложения, уменьшают сумму налога на прибыль.

2. Облигационный займ.

Облигация – это ценная бумага, долговое обязательство, выпускаемое организацией для привлечения капитала, в соответствии с которым эмитент гарантирует кредитору выплату определенной суммы в фиксированный момент времени в будущем и периодическую выплату процентов.

Номинальная стоимость – нарицательная цена – величина денежной суммы на облигации, которую эмитент берет взаймы (стоимость при наступлении срока погашения). Купонная ставка – номинальная процентная ставка, определяющая фактический процент, который должен быть получен по облигации. Годовой процент по номинальной стоимости.

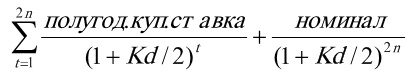

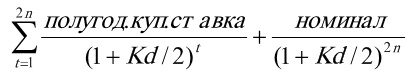

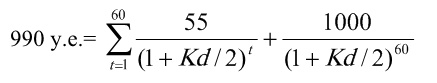

В основе расчетов лежит формула цены облигации:

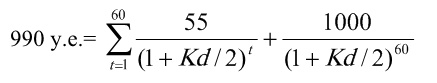

Компания привлекает дополнительный капитал путем выпуска облигационного займа. Номинал облигации в 1000 ед., купонная ставка 11 % , выплата 2 раза в год, срок 30 лет. Затраты на размещение – 1 %. Т.е. чистые поступления от каждой облигации составляют 990 у.е. Ставка налога = 20 %.

Решение:

1) Находим цену облигации до выплаты налогов:

Цена облигационного займа с учетом размещения, но до вычета налогов Kd= 11,12 %.

2) Посленалоговая цена облигационного займа:

11,12 % (1 – ставка налога) = 8,9 %

Стоимость займа определяется как внутренняя норма прибыли (доход на момент погашения) от потока денежных средств по облигациям.

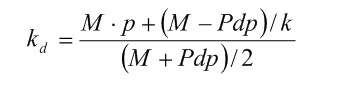

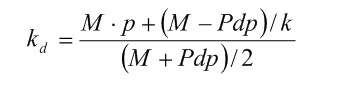

В практических расчетах часто используется формула:

где М – нарицательная стоимость облигации (номинал);

р – купонная ставка в долях;

Рdp – чистая выручка от размещения облигаций, стоимость чистого дохода от продажи облигаций;

к – срок займа (лет).

Если расходы по выплате процентов включаются в себестоимость, стоимость источника корректируют на налог.

1. Привилегированные акции

Привилегированные акции – акции, выпущенные организацией для привлечения капитала, держатели которых обладают преимуществом перед держателями обыкновенных акций при распределении дивидендов и имущества, в случае ликвидации.

Стоимость капитала по привилегированным акциям – требуемая доходность владельцев привилегированных акций.

При определении этого источника надо учесть две особенности:

а) дивиденды по привилегированным акциям не имеют налоговых льгот. Поэтому при исчислении цену этого источника не требуется никакой налоговой корректировки.