Расчет средневзвешенной стоимости капитала проводится по формуле:

WACC =Wd · Kd (1—T)+ Wp · Kp +Ws · Ks ,

где Wd – доля заемного капитала;

T – ставка налога на прибыль;

Wp – доля привилегированных акций;

Ws – доля собственного капитала в виде обыкновенных акций и нераспределенной прибыли.

WACC есть средневзвешенная цена каждой новой дополнительной единицы прироста капитала, т.е. это средневзвешенная цена источников, которые фирма намерена привлечь в текущем году.

Рассчитать средневзвешенную стоимость капитала компании.

Элементы капитала компании представлены в таблице:

Налог на прибыль 24 %.

Решение:

Доходность обыкновенных акций по модели Гордона (4 / 40 + 0,03)100 = 13 %. Доля в общем объеме капитала 500 000 / 820 000 = 0,61.

Доходность долгосрочной задолженности 10 % (1 – 0,24) = 7,6 %. Доля – 0,366.

Доходность привилегированных акций 6 %, доля – 0,024.

Тогда, стоимость капитала:

WACC = 13 · 0,61 + 7,6 · 0,366 + 6 · 0,024 = 10,8 %

Компания имеет следующую структуру капитала:

Wd ( доля заемного капитала) равна 30 %,

Wp ( доля привилегированных акций) равна 10 %,

Ws ( доля собственного капитала) равна 60 %,

Компания намерена привлечь дополнительный источники финансирования для развития, сохраняя прежнюю структуру капитала. Необходимо оценить средневзвешенную цену всего привлекаемого капитала используя модель WACC. Зная стоимость каждого компонента капитала и долю в структуре, получим цену всего капитала компании:

WACC

0,3×11%×0,6+0,1×10,3%+0,6×14,7%≈11,8%

3.2. Эффект финансового рычага

Принимая решения по структуре капитала важно оценить все выгоды и риски, связанные с использованием заемных средств (заемного капитала) (рис. 3.2.).

Эффект финансового рычага, или финансовый леверидж возникает как следствие привлечения заемного капитала.

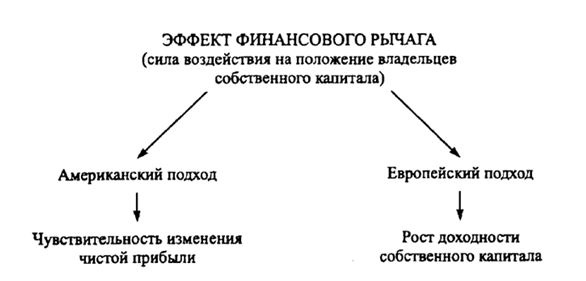

Рис. 3.2. Подходы к оценке финансового рычага.

Существуют 2 подхода к пониманию и оценке финансового рычага:

– европейский (эффект финансового рычага – ЭФР) – как прирост рентабельности (доходности) собственного капитала, при использовании заемных средств;

– американский (финансовый леверидж – ФЛ) – как чувствительность изменения чистой прибыли (и прибыли на акцию) при использовании заемных средств, он позволяет оценить финансовый риск.

Европейский подход

Привлечение заемных средств при определенных условиях позволяет увеличить отдачу вложенных собственных средств, т.е. обеспечить превышение доходности собственного капитала над доходностью актива. При привлечении и использовании кредитов и займов в качестве источников финансирования может возникнуть эффект финансового рычага (ЭФР): не вкладывая в предприятие дополнительный собственный капитал (он замещается заемными средствами), владельцы получают большую сумму чистой прибыли, «заработанную» заемным капиталом. Кроме этого компания получает возможность воспользоваться «налоговым щитом», так как в отличие от дивидендов по акциям сумма процентов за кредит вычитается из общей величины прибыли, подлежащей налогообложению. Однако, чтобы воспользоваться преимуществами эффекта финансового рычага, предприятию необходимо выполнить обязательное условие – заработать операционную прибыль, достаточную как минимум для покрытия процентных платежей по заемным средствам.

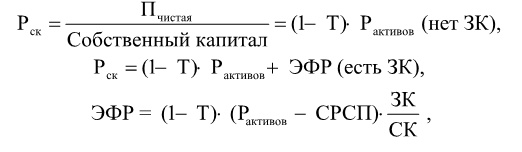

Эффект финансового рычага (ЭФР) – это прирост рентабельности собственных средств, получаемый при использовании заемных средств, при условии, что экономическая рентабельность активов фирмы больше ставки процента по кредиту.

где Пчистая – чистая прибыль, остающаяся в распоряжении предприятия после выплаты процентов за кредит и налога на прибыль.

СРСП – средняя расчетная ставка процента по заемным средствам.

Т – ставка налога на прибыль.

Рактивов – рентабельность активов или экономическая рентабельность, рассчитанная по операционной прибыли.

СК – сумма собственного капитала организации.

ЗК – сумма заемного капитала.

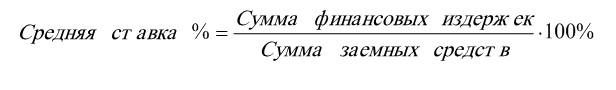

Для определения эффекта финансового рычага введем обозначение для ставки процента. Под средней расчетной ставкой процента понимается относительная средняя стоимость всего заемного капитала. Можно также определить среднюю ставку процента по формуле:

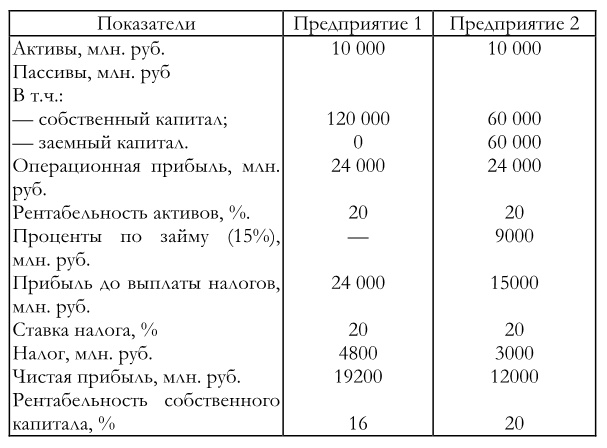

Привлечение заемного капитала (использование смешанного финансирования) оказывает влияние на доходность собственного капитала.

Как видно из таблицы 1, использование займа позволяет фирме увеличить рентабельность собственного капитала на 4 % (20 % – 16 %). это и есть ЭФР.

Эффект финансового рычага проявляется в увеличении рентабельности собственного капитала в результате смешанного финансирования, т.е. использования и собственных и заемных средств.

Эффект финансового рычага проявляется в воздействии заемного капитала на финансовое положение владельцев собственного капитала.

Преимущество финансового рычага заключается в том, что капитал, взятый в долг под фиксированный процент, вторично использовать для инвестиций, приносящих прибыль, более высокую, чем установленный процент. Этот дополнительный доход накапливается как прибыль владельцев фирмы. Умение пользоваться финансовым рычагом заключается в том, что нужно взять в долг столько, сколько позволяют кредиторы, увеличив при этом ставку доходности собственного капитала на разницу между достигнутой ставкой доходности инвестированного капитала и ставкой уплаченного ссудного процента.

Риск состоит в том, что рычаг может работать в противоположном направлении, если получаемая компанией прибыль ниже, чем стоимость заемного капитала. Чем выше доходность активов, тем сильнее воздействие рычага при одной и той же цене заемного капитала.