Американский подход

Эффект финансового рычага применяется при выборе оптимальной структуры капитала и составлении планов финансирования, а также при оценке финансовых рисков.

Финансовый риск сопряжен с возможностью роста финансовых издержек по мере увеличения доли заемного капитала. Очевидно, что сумма процентных платежей увеличивается по мере роста удельного веса заемного капитала в общей структуре источников финансирования предприятия. Следовательно, финансовый рычаг (леверидж) отражает степень зависимости предприятия от кредиторов, то есть величину риска потери платежеспособности. Чем выше финансовый леверидж, тем выше риск во-первых неполучения чистой прибыли, а во– вторых – банкротства предприятия.

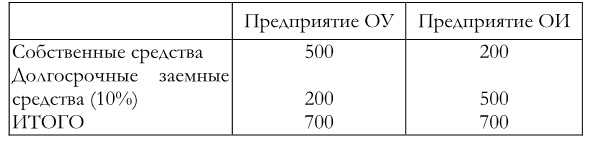

Приведены данные о компаниях, имеющих одинаковый объем капитала, но разную структуру источников:

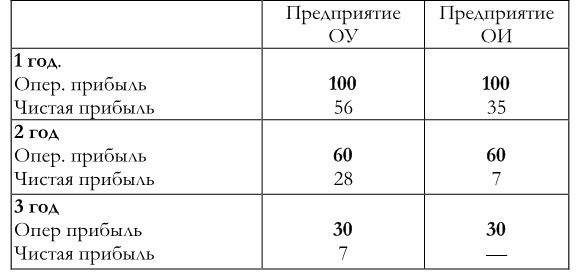

Рассчитать чистую прибыль, налог на прибыль 30 % (Т):

Т.о., предприятие с более высоким уровнем финансовой зависимости в большей степени страдает, в случае уменьшения дохода от основной деятельности.

Являясь постоянной величиной по отношению к операционной прибыли, сумма процентов выполняет примерно ту же функцию, что и сумма фиксированных расходов в случае операционного рычага (СОР): в точке ее покрытия возникает чистая прибыль и, чем выше плата за кредит, тем быстрее растет чистая прибыль на 1 акцию в окрестностях точки покрытия. По мере снижения операционной прибыли, величина чистого дохода каждого акционера также будет уменьшаться непропорционально быстро. Увеличение доли заемного капитала создает эффект рычага, действующего в обоих направлениях – как в сторону повышения чистой прибыли на 1 акцию, так и в сторону ее снижения. Понуждая руководство предприятия увеличивать его финансовую зависимость от кредиторов, собственники полностью принимают на себя дополнительный финансовый риск: проценты по кредиту должны быть уплачены независимо от результатов работы, а выплата дивидендов производится только из чистой прибыли, которую предприятие может и не получить. Кроме того, в случае банкротства предприятия, кредиторы будут иметь преимущества в сравнении с акционерами на получение своей доли в его имуществе. Владельцы окажутся последними в очереди претендентов на остаточную стоимость ликвидируемого предприятия. Столь значительное повышение риска акционеров компенсируется более высоким уровнем рентабельности собственного капитала, который обеспечит предприятие в случае благополучного исхода.

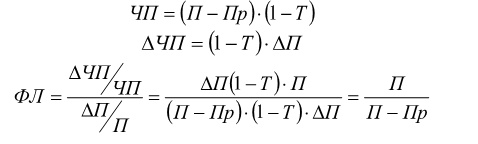

Финансовый леверидж (ФЛ) показывает, на сколько изменится прибыль до выплаты налогов и соответственно чистая прибыль и прибыль на акцию при изменении операционной прибыли на 1 %.

Финансовый леверидж принято измерять отношением суммы операционной прибыли к величине чистой прибыли до налогообложения. Очевидно, что ФЛ возрастает при увеличении доли заемных средств.

П – прибыль до выплаты процентов и налогов, операционная прибыль;

ЧП – чистая прибыль;

Пр – уплаченная сумма процентов по заемным средствам;

Т – ставка налога на прибыль.

Например, у предприятия, получившего операционную прибыль 10 млн. рублей, и уплатившего 2 млн. рублей процентов за кредит, финансовый леверидж составит 1,25 (10 / (10 – 2)). Если же степень финансовой зависимости предприятия была в 3 раза выше, то есть ему пришлось заплатить 6 млн. рублей процентных платежей, эффект финансового рычага будет равен 2,5 (10 / (10 – 6)). В первом случае увеличение операционной прибыли на 1 процентный пункт обеспечит собственникам рост чистой прибыли до налогообложения в расчете на 1 акцию на 1,25 пункта, во втором – на 2,5 процентных пункта. Столь же быстро будут снижаться доходы владельцев в случае снижения операционной прибыли.

Понятие финансового рычага является ключевым в финансовом менеджменте. Эффект финансового рычага, или финансовый леверидж, возникает как следствие привлечения заемного капитала. При обосновании оптимальной структуры капитала необходимо учитывать преимущества и ограничения (риски) заемного финансирования. Для организации финансовый рычаг является потенциальной возможностью влиять и на доходность собственного капитала, и на размер чистой прибыли на акцию через использование заемного капитала. Если фирма не использует заемные средства, то она не получает возможность увеличить отдачу на собственные средства, и рост операционной прибыли будет вызывать пропорциональный рост чистой прибыли и прибыли на акцию.

3.3. Управление структурой капитала

В финансовом менеджменте применяется два подхода (две модели) управления структурой капитала. Первая описывает эффект финансового рычага как чувствительность рентабельности собственного капитала к изменению доли заемного капитала В соответствии с этой концепцией критерием выбора оптимальной структуры капитала является показатель рентабельности (доходности) собственного капитала:

Рентабельность СК =ЧП/ СК

где ЧП – чистая прибыль;

СК – собственный капитал.

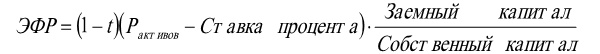

Формула для определения эффекта финансового рычага по существу является финансовой моделью, с помощью которой можно проигрывать разные варианты и подбирать приемлемый уровень рычага.

где t – ставка налога на прибыль;

Р активов – рентабельность активов.

Увеличивая долю заемных средств (плечо), важно следить за дифференциалом (Рактивов – Ставка процента), поскольку он не должен быть отрицательным. Чем меньше дифференциал, тем больше риск кредитора. Таким образом нельзя увеличивать плечо рычага любой ценой, а необходимо регулировать его в зависимости от дифференциала.

Вторая модель финансового рычага отражает зависимость изменения чистой прибыли на акцию от изменения структуры капитала. Во второй модели критерием выбора лучшей структуры капитала выступает показатель чистой прибыли на одну акцию:

ЧП/ акцию = ЧП / кол-во об. акций в обращении

Рассмотрим вторую модель финансового рычага на примере сравнения альтернативных вариантов финансирования.

Модель финансового рычага отражает взаимосвязи между структурой капитала, прибылью до выплаты процентов и налогов (ПДПН) и чистой прибылью на акцию (ПНА).Суть этой модели состоит в сравнении различных вариантов привлечения капитала по критерию чистой прибыли на акцию (ПНА).

Модель финансового рычага позволяет менеджерам оценивать альтернативные финансовые проекты, учитывая величину прибыли на акцию (ПНА) в зависимости от уровня прибыли операционной или прибыли до выплаты процентов и налогов (ПДВПН, здесь – П).