Напомним, что чаще оборотным капиталом называют разницу между оборотными (текущими) активами и краткосрочными (текущими) обязательствами. Поэтому одним из общепринятых способов финансирования является согласование сроков активов и обязательств. Как правило, постоянные (внеоборотные) активы финансируются за счет долгосрочных источников, т. к. это снижает степень риска.

Консервативная политика (рис. 4.5.) характеризуется отсутствием или очень низким удельным весом краткосрочных обязательств (КрО) в общей сумме финансирования.

Активы предприятия финансируются за счет собственного капитала и резервов (СК) и долгосрочных обязательств (ДО).

Рис. 4.5. Консервативная политика финансирования оборотных активов

Агрессивная политика (рис. 4.6.) характеризуется тем, что предприятие финансирует все оборотные активы плюс часть внеоборотных активов за счет краткосрочного кредита и прочих краткосрочных обязательств (КрО). Политика достаточно рискованна с точки зрения роста процентных ставок и пролонгации займа.

Рис. 4.6. Агрессивная политика финансирования оборотных активов

Умеренная политика – средний (нейтральный) уровень краткосрочного кредита в общем объеме финансирования (рис. 4.7.).

Рис. 4.7. Умеренная политика финансирования оборотных активов

С целью эффективного воздействия управления оборотным капиталом на конечные финансовые показатели используется комплексное управление оборотными активами и краткосрочными обязательствами.

Агрессивному и умеренному типу финансирования соответствует агрессивная политика управления оборотными активами, характерная тем, что доля указанных активов в суммарном объеме активов очень высокая. Результатом проведения такой политики, как правило, является низкая оборачиваемость и рентабельность.

Для консервативной и умеренной политики финансирования подойдет консервативная политика управления оборотными активами. Доля оборотных активов довольно низкая, оборачиваемость высокая (быстрая).

Умеренная политика управления, характеризующаяся средними значениями указанных показателей, универсальна и сочетается с любым типом финансирования.

В системе мер, направленных на повышение эффективности работы компаний и укрепление их финансового состояния, важное место занимают вопросы рационального использования оборотных активов. В условиях формирования рыночных отношений проблема улучшения использования оборотных средств стала еще более актуальной, так как интересы организаций требуют полной ответственности за результаты своей производственно-финансовой деятельности.

Поскольку финансовое положение организаций находится в прямой зависимости от состояния оборотных средств и предполагает соизмерение затрат с результатами хозяйственной деятельности и возмещение затрат собственными средствами, организации заинтересованы в рациональном использовании оборотных средств.

Управление вложенными средствами – одно из важных направлений финансового менеджмента. Направления вложений можно разделить на долгосрочные и текущие. Долгосрочные решения по вложению капитала называют инвестиционными, связаны они с увеличением внеоборотных активов организации. Текущие решения – это решения по управлению оборотными активами.

Контрольные вопросы и задания

1. Дайте определение термина «инвестиции», «инвестиционная деятельность», «инвестиционный проект».

2. В чем заключаются особенности принятия инвестиционных решений?

3. Что понимается под инвестиционным проектом?

4. Сформулируйте основные принципы международной практики оценки эффективности инвестиций.

5. Сформулируйте основные критерии оценки эффективности инвестиций.

6. В чем состоит основная схема оценки эффективности капитальных вложений с учетом стоимости денег во времени?

7. Перечислите основные показатели эффективности инвестиционных проектов.

8. Какова интерпретация чистой текущей стоимости (NPV) инвестиционного проекта?

9. Как определяется внутреняя норма доходности проекта?

10. Что включают в состав долгосрочных (внеоборотных) активов организации?

11. Что понимают под амортизационной политикой?

12. Что понимают под «чистым оборотным капиталом» компании?

13. Какие показатели рассчитывают для оценки эффективности использования оборотных активов?

14. Какие виды политики управления оборотными средствами Вы знаете?

15. Для каких целей может быть необходимо рассчитать финансовый цикл?

Задание 1. Оцените эффективность инвестиций в 1200 ден. ед., приносящих ежегодно по 200 ден. ед. в виде денежных потоков в течение 4 лет.

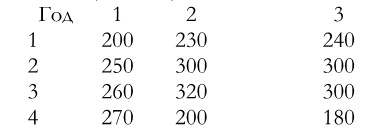

Задание 2. По проектам планируются следующие денежные потоки (ден. ед.) по годам:

Стоимость проектов 800 ден. ед.

Планируется финансировать проекты за счет банковского кредита. Определить уровень процентной ставки для обеспечения окупаемости проекта.

Задание 3. Оцените эффективность проекта по критерию NPV. Инвестиционные затраты 2 000 000 руб., денежные потоки: 1 год – 600 000 руб., 2 год – 700 000 руб., 3-й год – 700 000 руб., ставка дисконтирования 10 %.

Задание 4. Составьте баланс. Рассчитайте чистый оборотный капитал.

Нематериальные активы 20 000 ден. ед.

Основные средства 40 000 ден. ед.

Запасы производственные 10 000 ден. ед.

Уставный капитал 50 000 ден. ед.

Кредиторская задолженность 5 000 ден. ед.

Дебиторская задолженность 4 000 ден. ед.

Долгосрочные кредиты 20 000 ден. ед.

Денежные средства на расчетном счете 3 000 ден. ед.

Нераспределенная прибыль 2 000 ден. ед.

Задание 5. Компания имеет средний срок дебиторской задолженности 48 дней, средний срок кредиторской задолженности – 38, а средний срок хранения запасов – 60 дней. Определите: а) какова длительность цикла обращения денежных средств; б) сколько раз в году компания оборачивает свои запасы.